TradingUpdate

Dieser Inhalt ist in Ihrem Abo nicht enthalten.

Bei Fragen zu unserem Angebot, einem unverbindlichem Testzeitraum oder sonstigen Anliegen kontaktieren Sie einfach Carsten Theede.

Entscheidender Faktor bei den Gaspreisen: Wie hoch ist "diesmal" die Preiselastizität der asiatischen LNG-Nachfrage?

.svg)

2022/23 hat sich bereits gezeigt, dass hohe Spotpreise in Asien zu spürbarer Nachfragezerstörung führten. Die LNG‑Importe der Region gingen gegenüber 2021 um rund 7–9 Prozent zurück, in China sogar um fast 20 Prozent, weil Versorger stärker auf Kohle und Öl umschalteten, Projekte verschoben und Industrie drosselten. Besonders in China und Indien ist die Möglichkeit zum Brennstoffwechsel im Kraftwerks‑ und Industriesektor relativ groß, was für eine merkliche, aber nicht unbegrenzte Elastizität spricht.

Gleichzeitig gibt es Länder wie Pakistan, Bangladesch oder Thailand, die trotz hoher Preise kaum ausweichen können. Sie sind stark von LNG abhängig, haben wenig Alternativen und müssen importieren, um Blackouts zu vermeiden. In diesen Ländern ist die Nachfrage deutlich preisunelastischer. 2022 führte dies zu Stromausfällen und schweren wirtschaftlichen Belastungen (Demand Destruction).

Die aktuelle Krise unterscheidet sich strukturell. Viele asiatische Abnehmer verlieren durch den Ausfall Katars einen Teil ihrer günstigen, ölindexierten Langfristverträge und müssen ein größeres Volumen direkt am teuren LNG-Spotmarkt decken. Das erhöht den Kostendruck und schränkt die Reaktionsmöglichkeiten ein. Denn wer Grundlast sichern muss, wird auch bei hohen Preisen kaufen. Studien zur Preiselastizität kommen deshalb mehrheitlich zu dem Ergebnis, dass die LNG‑Nachfrage in Asien zwar reagiert (z.B. weniger Spotkäufe, Fuel‑Switching, Effizienzmaßnahmen), aber insgesamt eher „mäßig elastisch“ ist.

Unterm Strich spricht vieles dafür, dass ein Teil der asiatischen Nachfrage bei weiter steigenden Preisen verdrängt oder verschoben werden kann, wie. z.B. insbesondere flexible Industrie‑ und Spotvolumina, während ein großer „Kernbedarf“ eine geringe Preiselastizität der Nachfrage zeigt. Asia kann den globalen Markt nur geringfügig ausbalancieren und wird insofern in einen Preiswettbewerb mit Europa einsteigen müssen, was die weltweiten Gaspreise auch über einen längeren Zeitraum sehr wahrscheinlich stützen wird.

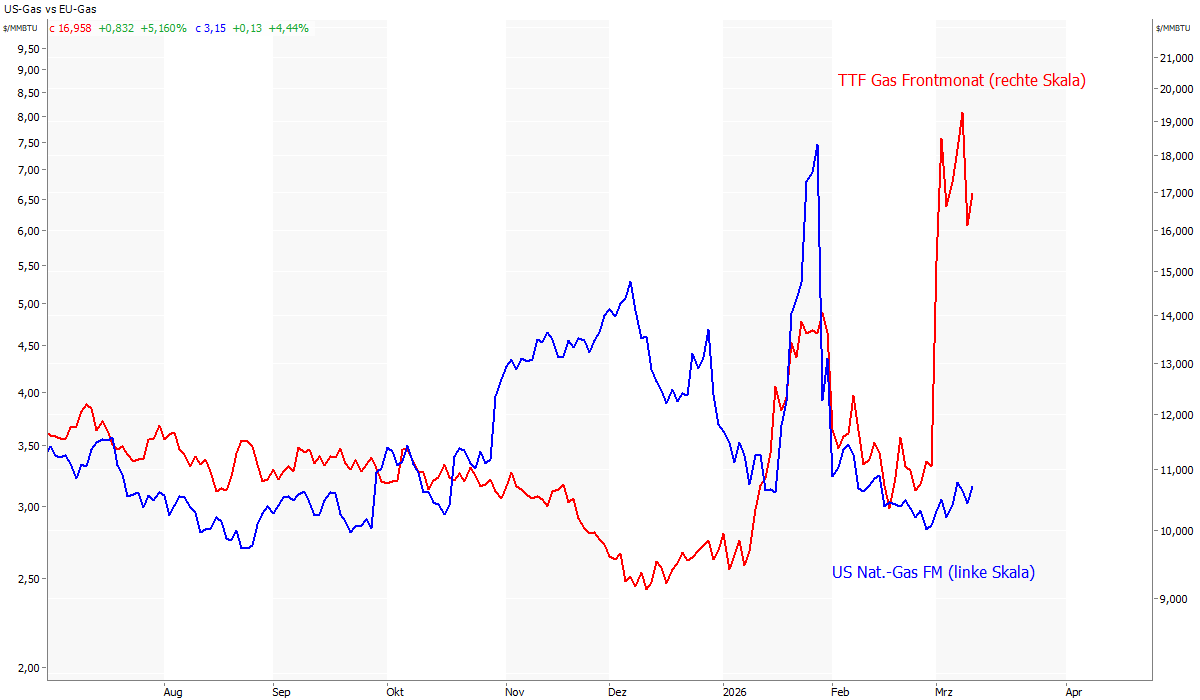

US-Gaspreise reagieren kaum auf Kurskapriolen in Europa und Asien

.svg)

Die US-Gaspreise haben auf den Krieg mit dem Iran zwar reagiert, allerdings deutlich moderater als die Preise in Europa oder Asien. Der zentrale Grund liegt in der strukturellen Position der USA als größter Gasproduzent der Welt: Die heimische Förderung reicht aus, um die inländische Nachfrage zu decken und dämpft damit unmittelbare Preisschocks im Binnenmarkt.

Gleichzeitig ist die Fähigkeit der USA begrenzt, kurzfristig zusätzliche LNG-Mengen auf den Weltmarkt zu bringen. Die Exportkapazitäten sind weitgehend ausgelastet, und neue Verflüssigungskapazitäten lassen sich nicht kurzfristig hochfahren. Dadurch können die USA den Angebotsausfall nur eingeschränkt kompensieren, nachdem Katar infolge des Konflikts im Nahen Osten seine Produktion gestoppt hat.

Im Ergebnis bleibt der direkte Preisdruck in den USA vergleichsweise moderat, während sich die Knappheit vor allem in den stärker importabhängigen Märkten Europas und Asiens niederschlägt.

CoT EUA: Netto-Long-Abbau setzt sich fort

.svg)

In der Berichtswoche zum 6. März 2026 hielt sich der EUA-Dez-26-Future mit einem Plus von 0,5 Prozent weitgehend stabil. Der Blick auf die CoT-Daten zeichnet dennoch ein bearishes Bild: Die Investmentfonds haben ihre Netto-Long-Position erneut reduziert, und die Dynamik hat im Vergleich zur Vorwoche wieder merklich zugenommen.

Die Netto-Long-Position der Investmentfonds sank von 63,3 Mio. EUA auf 52,4 Mio. EUA. Das entspricht einem Rückgang um 10,9 Mio. EUA beziehungsweise 17,2 Prozent. In der Vorwoche sank die Position um rund 5,6 Mio. EUAs. Auf der Long-Seite reduzierten die Fonds ihre Position von 99,9 Mio. EUA auf 93,8 Mio. EUA. Das entspricht einem Minus von 6,1 Mio. EUA beziehungsweise 6,1 Prozent. Damit setzt sich der schrittweise Abbau der Long-Positionen fort. Gleichzeitig wurden die Short-Positionen weiter ausgeweitet. Sie stiegen von 36,6 Mio. EUA auf 41,4 Mio. EUA, ein Aufbau um 4,8 Mio. EUA beziehungsweise 13,1 Prozent. Die Kombination aus sinkenden Longs und wachsenden Shorts zeigt, dass die spekulativen Fonds trotz der ruhigen Kurswoche an ihrer bearishen Ausrichtung festhalten.

Der CO2-Markt steht aktuell aber klar im Schatten der Öl- und Gasmärkte, die angesichts der Nahost-Eskalation im Mittelpunkt standen. Die EUA-Kurse blieben davon weitgehend unberührt. Umso bemerkenswerter ist, dass die Fonds den Positionsabbau dennoch fortgesetzt und sogar beschleunigt haben. Das verlangsamte Tempo der Vorwoche war damit keine Trendwende, sondern eine kurze Pause. Solange Longs abgebaut und Shorts aufgebaut werden, bleibt die strukturelle Ausrichtung der Fonds bearish.

CoT TTF Gas: Short-Squeeze verstärkt Nahost-Preisexplosion

.svg)

In der Berichtswoche zum 6. März 2026 kam es angesichts der Entwicklungen im Nahostkonflikt zu einem massiven Short-Squeeze. Die Short-Positionen der Investmentfonds brachen von 348,9 TWh auf 146,7 TWh ein. Das entspricht einem Rückgang um 202,3 TWh beziehungsweise 58,0 Prozent. Die Short-Positionen liegen damit auf dem niedrigsten Stand seit September 2023. Der TTF Gas Frontmonat legte in diesem Zeitraum um bemerkenswerte 65,6 Prozent zu, das TTF Gas Frontjahr um 32,3 Prozent.

Angesichts des Short-Abbaus stieg die Netto-Long-Position der Investmentfonds von 121,5 TWh auf 196,4 TWh, nicht jedoch wegen eines Positionsaufbaus auf der Kaufseite. Die Long-Positionen der Investmentfonds sanken gleichzeitig von 470,4 TWh auf 343,1 TWh, ein Rückgang um 127,3 TWh beziehungsweise 27,1 Prozent.

Der Short-Einbruch ist das klassische Bild eines Short-Squeezes: Händler, die auf fallende Preise gesetzt hatten, wurden durch den rasanten Kursanstieg gezwungen, ihre Positionen zu schließen, was den Preisanstieg zusätzlich beschleunigte. In einem Markt, der innerhalb einer Woche um zwei Drittel nach oben explodiert ist, ist der Long-Abbau aber auch eine bemerkenswerte Entwicklung. Statt die Preisbewegung mit neuen Long-Positionen zu begleiten, haben die Fonds ihre bestehenden Positionen massiv reduziert. Long-Positionen auf diesem Preisniveau wären eine direkte Wette auf eine weitere Eskalation des zugrunde liegenden Konflikts, die offenbar die wenigsten Marktteilnehmer eingehen wollten. Der Rückgang der Short-Positionen auf Mehrjahrestiefs bedeutet allerdings auch, dass die Luft für einen erneuten Short-Squeeze deutlich dünner geworden ist. Sollte es zu einer weiteren Eskalation kommen, hat sich das Volumen auf der Short-Seite, das einen vergleichbaren Preisschub erzeugen könnte, deutlich reduziert.

Strom-Spotauktion: Donnerstag 12.03.2026

.svg)

In der Day-Ahead-Auktion lag der Baseloadpreis für Donnerstag, den 12. März, bei 69,05 Euro/MWh und damit unter dem Vortagesniveau von 79,25 Euro/MWh. Am morgigen Donnerstag wird eine Windeinspeisung von 26,1 GW erwartet. Die Prognose liegt damit unter den für heute vorhergesagten 27,3 GW allerdings über dem langjährigen Mittelwert von 16,2 GW. Die PV-Einspeisung erreicht morgen im Tagesmittel 9,9 GW mit einem Maximum von 34,7 GW. Die Preise bewegen sich in einer Spanne von -3,00 bis 164,33 Euro/MWh bei einem Gesamtvolumen von etwa 955 GWh.

G7-Energieminister treffen keine Entscheidung über strategische Reserven und bitten die IEA, Optionen zu prüfen (Reuters-Meldung)

.svg)

Kurzfristig wirkt diese Nachricht für die Energiemärkte tendenziell bullish, weil sie ein zuvor eingepreistes Entlastungsmoment wieder aus dem Markt nimmt. Der Markt war bis zur Sitzung der G7‑Energieminister davon ausgegangen, dass eine koordinierte Freigabe strategischer Ölreserven unmittelbar bevorsteht und damit zusätzliches Angebotsvolumen auf den Markt kommt. Eine solche Freigabe hatte in früheren Episoden messbar dämpfende Effekte auf Ölpreise und nachgelagerte Produkte.

Wenn nun keine Entscheidung getroffen und die IEA lediglich beauftragt wird, Optionen zu prüfen, bedeutet das: Das erwartete Zusatzangebot bleibt vorerst aus, während die Kriegs‑ und Hormus‑Risiken unverändert bestehen. In einem ohnehin angespannten Umfeld könnten nun die Energiemärkte ihre Annahmen korrigieren. Risikoaufschläge auf Öl, Gas und Strom bleiben höher.

Mit anderen Worten: Statt eines klaren Signals „wir fluten den Markt, um Preise zu drücken“ erhalten Händler lediglich ein „wir denken darüber nach“. Diese Verschiebung von sicherem Entlastungsangebot hin zu weiterer Unsicherheit erhöht die Knappheitsprämie zumindest kurzfristig und sollte sich daher in etwas festeren Energiepreisen widerspiegeln. Im unterer Abbildung ist der TTF Gas April-Future im 15-Minuten-Chart abgebildet. Der Abwärtstrend wurde jüngst bestätigt und zeigt sich trotz der Meldung (noch) intakt.

TTF Gas Continues to Track the Oil Market

.svg)

Absicherung von Preisrisiken bei hohen Volatilitäten am Energiemarkt

.svg)

Donald Trumps jüngste Aussagen haben das Sentiment an den Energie‑ und Finanzmärkten über Nacht spürbar gedreht. Nachdem Brent gestern im Tagesverlauf bis auf knapp 120 USD/bbl explodiert war, markierte der Kontrakt mit einem Absturz von rund 30 Prozent auf 84 USD/bbl einen historischen Intraday‑Reversal (siehe Chart). Dies wurde ausgelöst durch ein Interview, in dem Trump den Krieg gegen Iran als „sehr vollständig“ bezeichnete und ein Ende „sehr bald“ in Aussicht stellte. Parallel stellte er in Aussicht, Öl‑Sanktionen zu lockern und US‑Kriegsschiffe zur Sicherung der Straße von Hormus einzusetzen, was die Angst vor einem längerfristigen Ausfall von Lieferungen dämpfte.

Diese Stimmungswende überträgt sich direkt auf die Gas‑ und Strommärkte: Der TTF Gas Frontmonat und länger laufende Jahres-Futures geben deutlich nach, ebenso die Strom-Kontrakte wie Strom Base Cal 2027, der die Vortagesgewinne schon wieder abgegeben hat. Zusätzlich wirkt die Ankündigung der G7, bei Bedarf koordinierte Freigaben strategischer Ölreserven zu prüfen, preisdämpfend, weil sie ein Sicherheitsnetz auf der Angebotsseite signalisiert.

Chancen ergeben sich, falls Trump recht behält. Ein rasches Kriegsende, die Wiederaufnahme des Schiffsverkehrs durch die Straße von Hormus und ein Abbau der Risikoaufschläge könnten die Öl‑, Gas‑ und Strompreise wieder deutlich normalisieren und für rückläufigen Inflationsdruck sorgen. Die Risiken bleiben jedoch erheblich. Konkrete Friedensschritte fehlen bisher, beide Seiten drohen weiter mit Eskalation, und bereits kleinere Zwischenfälle könnten das Vertrauen der Marktteilnehmer abrupt zerstören und die Rally der Energiepreise wieder anfachen. In diesem Umfeld bleibt das Trading stark nachrichtengetrieben, mit großen Intraday-Swings. Im Aktienmarkt eröffent die extreme Volatilität zugleich die Chance, mittel‑ bis langfristig gute Einstiegsgelegenheiten zu erhalten. Im Energiemarkt dreht es sich allerdings um. Denn für einen Energy‑Buyer bedeutet dies Vorsicht vor All‑in‑Entscheidungen, aber genauso vor völliger Passivität. Statt auf den „perfekten“ Preis zu warten oder das gesamte Volumen auf einmal zu hedgen, bietet sich ein gestaffelter Aufbau der Hedge‑Quote an. In Phasen extremer Preisspitzen sollten nur moderate Zusatz‑Hedges eingegangen werden, um Versorgungsrisiken zu begrenzen, ohne den durchschnittlichen Portfoliopreis zu stark nach oben zu ziehen. Fallen die Preise nach positiven Nachrichten deutlich zurück, kann die Hedge‑Quote sukzessive erhöht werden.

Damit wird Volatilität aktiv genutzt: Spikes nach oben dienen eher der Risikobegrenzung mit kleinen Hedges, Rücksetzer dienen der Kostenoptimierung mit höherer Hedge-Quote. Wichtig ist ein klar definiertes Hedge‑Mandat mit Bandbreiten für Mindest‑ und Maximalabsicherung (Hedge-Kanal), damit emotionale Entscheidungen in hektischen News‑Phasen vermieden werden.

Strom-Spotauktion: Mittwoch 11.03.2026

.svg)

In der Day-Ahead-Auktion lag der Baseloadpreis für Mittwoch, den 11. März, bei 79,25 Euro/MWh und damit unter dem Vortagesniveau von 139,92 Euro/MWh. Am morgigen Mittwoch wird eine Windeinspeisung von 26,1 GW erwartet. Die Prognose liegt damit über den für heute vorhergesagten 4,9 GW und über dem langjährigen Mittelwert von 16,2 GW. Die PV-Einspeisung erreicht morgen im Tagesmittel 7 GW mit einem Maximum von 25,3 GW. Die Preise bewegen sich in einer Spanne von 0,10 bis 169,27 Euro/MWh.

Energiehandel ohne klares "Trading-Playbook" - Headline-Trading an der Tagesordnung

.svg)

Die Strom‑ und Gasmärkte bleiben in der aktuellen Kriegs‑ und Krisenlage extrem nervös. Die Volatilität zeigt bislang keine Anzeichen einer Beruhigung, da Händler ein sich täglich verschiebendes geopolitisches Szenario ohne klares „Trading‑Playbook“ einpreisen. Entsprechend agieren Marktteilnehmer stark kurzfristig, die Preise an der TTF und in den Strom-Futures reagieren sprunghaft auf jede neue Schlagzeile zu Iran, USA und der Lage in der Straße von Hormus.

Im Gasmarkt setzte sich die Achterbahnfahrt der vergangenen Tage fort. Nach einem massiven Kurssprung infolge des Ausfalls katarischer LNG‑Kapazitäten und geschlossener Schifffahrtsrouten kam es immer wieder auch zu heftigen Rücksetzern, sobald Hoffnungen auf diplomatische Entspannung oder einzelne Tankerbewegungen aufkommen. Ähnlich wild präsentieren sich die Strom-Futures, in denen sich die Gasvolatilität unmittelbar in erweiterten Intraday‑Spannen und stark schwankenden Margin‑Anforderungen der Clearinghäuser widerspiegelt.

Gleichzeitig stehen Trader im Spannungsfeld zwischen realwirtschaftlichen Risiken aufgrund höherer Energiepreise, Inflations‑ und Wachstumssorgen und einem gewissen Gefühl von FOMO (Fear Of Missing Out), der Rücksetzer immer wieder für kurzfristige Käufe nutzbar macht. Auch wenn sich die aktuelle Schwankungsintensität bei den Energiepreisen unangenehm anfühlt und weitere Anstiege bei den Energiepreisen möglich sind, zeigen Erfahrungen aus früheren Krisen, dass Phasen extremer Volatilität häufig nur begrenzt anhalten und im Nachgang Preisspikes wieder abgebaut werden.

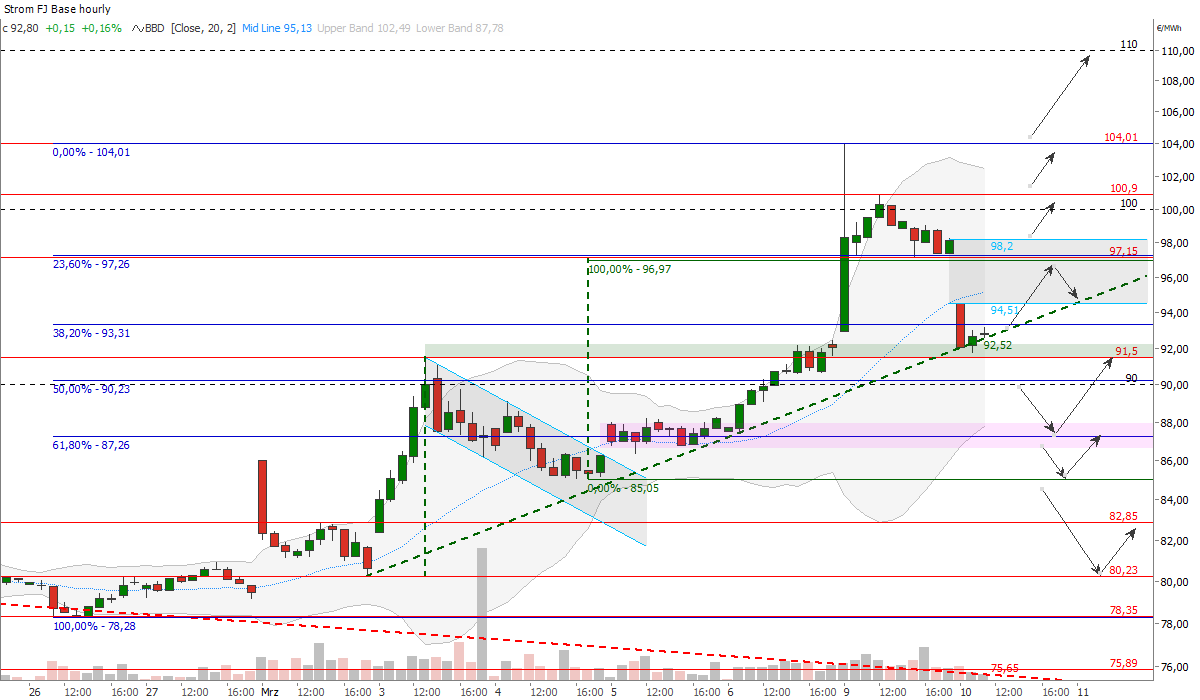

Strom Cal 27 Base testet Support bei 91,5 Euro/MWh

.svg)

Seit dem 26.02. befindet sich der Strom Cal‑27‑Base‑Future in einem intakten kurzfristigen Aufwärtstrend oberhalb der grün gestrichelten Trendgeraden. Vom Rallyetief bei 78,28 Euro/MWh bis zum bisherigen Trendhoch bei 104,01 Euro/MWh legte der Kontrakt rund 33 Prozent zu. Zu Beginn des Dienstagshandels gab der Preis im Rahmen einer Abwärtskurslücke deutlich nach und testete den Unterstützungsbereich um 91,5 Euro/MWh (Hoch vom 03.03.) von oben. Auf diesem Horizontal‑Support verläuft zugleich die grüne Aufwärtstrendlinie, sodass hier eine markante charttechnische Kumulationszone entsteht, zumal die psychologisch wichtige 90‑Euro‑Marke in unmittelbarer Nähe liegt. Ein Bruch dieser Zone dürfte zusätzlichen Verkaufsdruck auslösen und einen Rücklauf in Richtung des 61,8%‑Fibonacci‑Retracements bei 87,3 Euro/MWh sowie in die dortige vorherige Stauungszone begünstigen. Gelingt dem Markt dagegen eine Stabilisierung mittels Gap-Closing und ein anschließender Anstieg zurück über 100 Euro/MWh, wäre dies als bullisches Signal zu werten, das einen erneuten Angriff auf das Trendhoch bei 104,01 Euro/MWh wahrscheinlich macht.

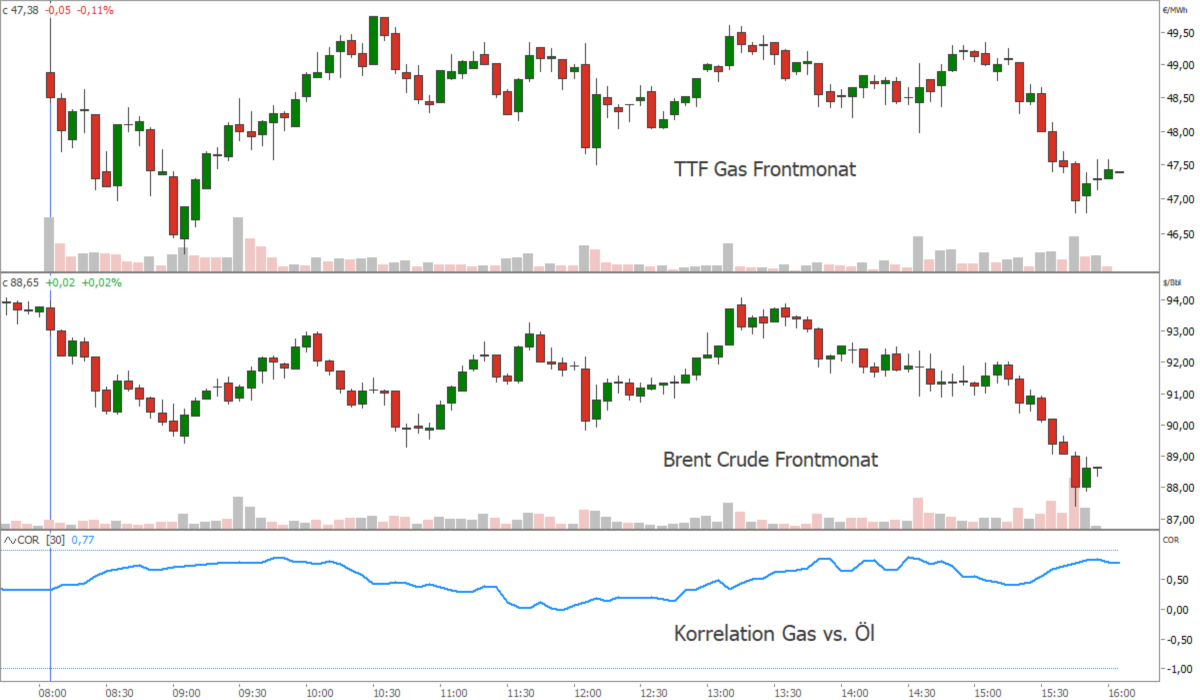

Der TTF Gas April-Future verfolgt den Brent Crude Frontmonat auf Schritt und Tritt

.svg)

Auch zur Eröffnung am Dienstag verfolgen die Gashändler die Preisbewegungen am Ölmarkt akribisch. Im darstellten 5-Minuten-Chart von TTF Gas und Brent Crude Frontmonat wird jede Bewegung am Ölmarkt von den Gas-Tradern nahezu 1:1 nachvollzogen.

"Island Reversal" beim TTF Gas Frontjahr im Stundenchart

.svg)

Der Stundenchart des TTF Gas Cal 27 zeigt nach der bullishen Flagge und dem daraus resultierenden steilen Aufwärtsimpuls von rund 30 Euro/MWh bis zum Hoch bei 42,7 Euro/MWh eine markante Umkehrformation in Form eines “Island Reversals”. Ein “Island Reversal” entsteht, wenn nach einem Gap‑Up mehrere Kerzen isoliert „auf einer Insel“ handeln und anschließend ein Gap‑Down zurück in den vorherigen Kursbereich erfolgt. Diese Struktur signalisiert typischerweise eine Erschöpfung der Gaskäufer und markiert häufig ein lokales oder sogar mittelfristiges Hoch. “Island Reversals” sind sehr selten und erreichen daher eine hohe Aufmerksamkeit und den Gashändlern.

Im vorliegenden Chart wird die Insel im oberen Bereich durch das offene Gap nach oben und das anschließende Gap nach unten begrenzt. Die Kurse fallen dynamisch zurück in Richtung des nächsten bedeutenden Retracements bei 33,6 Euro/MWh (50 %-Retracement), wo zudem die aufwärtsgerichtete grün gestrichelte Trendlinie verläuft.

Solange diese Trendlinie hält, bleibt der Aufwärtstrend intakt und die Bewegung kann als Korrektur eines überdehnten Anstiegs interpretiert werden. Ein nachhaltiger Bruch darunter würde den kurzfristigen steilen Aufwärtstrend beenden und Korrekturpotenzial in Richtung 32-31,7 Euro/MWh (61,8 %-Retracement) eröffnen. Die 30-Euro-Marke ist ein wichtiges psychologisches Level, auf dem starkes Kaufinteresse zu spüren sein müsste.

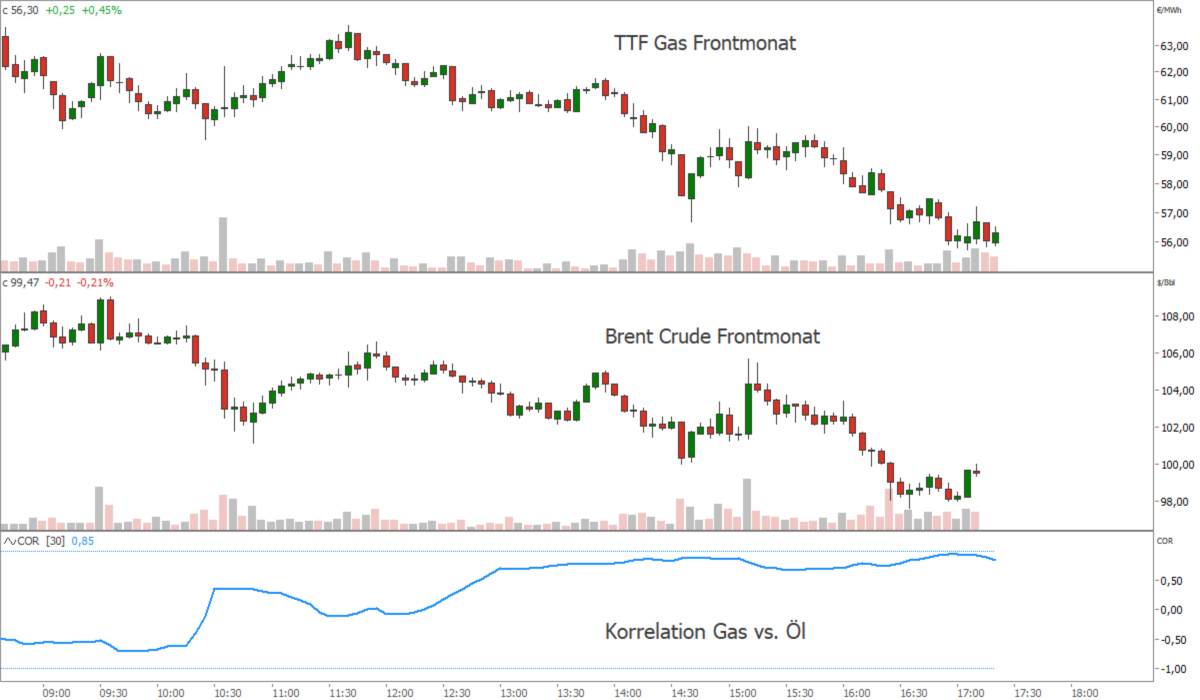

Gashändler orientieren sich am Ölmarkt

.svg)

Der untere 5-Minuten-Chart zeigt eine enge intraday‑Kopplung zwischen TTF‑Gas‑ und Brent‑Frontmonat, die Korrelationskennzahl liegt zeitweise bei rund 0,85 und damit im statistisch hohen Bereich. Beide Märkte reagieren im Tagesverlauf weitgehend parallel auf makro‑ und geopolitische Impulse, wobei fallende Ölpreise mit nachgebenden Gasnotierungen einhergehen. Kurzfristige Abweichungen, etwa durch einzelne Orderflows oder spezifische Gas‑News, werden rasch wieder eingeholt. Die Gashändler orientieren sich in der aktuellen Krise am deutlich liquideren und finanziell größeren Ölmarkt.

Parallel dazu sind die Ölpreise nach dem jüngsten Spike wieder unter die Marke von 100 USD/bbl gefallen, was auf eine vorläufige Entspannung der extremsten Angebotsrisiken hindeutet. Ein sichtbares Signal dafür liefert der Seetransport. Erstmals seit Beginn der Blockade hat mit der „Shenlong“ ein von einer griechischen Reederei betriebener Suezmax‑Tanker die strategisch wichtige Straße von Hormus mit saudischem Rohöl an Bord Richtung Indien passiert. Gleichzeitig bleiben die Drohungen der iranischen Revolutionsgarden bestehen, Schiffe bei Durchfahrt anzugreifen, sodass die Passage weiterhin mit hohen Risiken behaftet ist und als geopolitischer Risikofaktor im Markt eingepreist bleibt.

Warum die 68-Euro-Marke bei den EUAs fallen müsste

.svg)

Der EUA‑Preis steht trotz massiv steigender Gas- und Strompreise aufgrund des USA-Iran Krieges weiter unter Abwärtsdruck. Zum einen führt der Konflikt über höhere Öl‑ und Gaspreise zu einem neuen Inflationsschub in Europa, der den Konsumenten Kaufkraft entzieht und die ohnehin fragile Konjunktur weiter belastet. Im Rezessionsszenario sind eine schwächere Industrieproduktion und eine geringere Stromnachfrage zu erwarten. Dies reduziert den tatsächlichen Bedarf an Zertifikaten, insbesondere in energieintensiven Sektoren, wo seit 2022 bereits strukturell Nachfrage zerstört wurde. Parallel dazu haben stark gestiegene Finanzierungskosten und fallende Aktienmärkte die Risikobereitschaft von Utilities und Finanzinvestoren gesenkt, wodurch spekulative Long‑Positionen im ETS tendenziell weiter abgebaut werden dürften.

Hinzu kommt der wachsende politische Druck: Vor dem Hintergrund hoher Energiekosten diskutieren mehrere Regierungen Eingriffe oder eine Abschwächung der ETS‑Regeln, um die Wettbewerbsfähigkeit der europäischen Industrie zu stützen. Allein diese Interventionsrisiken haben den EUA‑Preis seit Jahresbeginn bereits deutlich gedrückt und schrecken zusätzliche Käufer ab. Vor dem Hintergrund ist die aktuelle INSA-Umfrage interessant: Der Bild-Artikel (siehe Link unten) berichtet über die Umfrage, wonach eine Mehrheit der Bundesbürger das derzeitige deutsche Klimaschutz‑Ziel in seiner jetzigen Form ablehnt oder zumindest aufweichen möchte. Hauptgrund sind stark gestiegene Energiepreise und wirtschaftliche Unsicherheit, die viele Befragte wichtiger empfinden als das schnelle Erreichen der Klimaziele. https://www.bild.de/politik/inland/insa-umfrage-bundesbuerger-wollen-klimaschutz-ziel-kippen-69aad10210f264d559776300

In Summe sprechen Konjunkturrisiken, Nachfragezerstörung, risk‑off an den Finanzmärkten und politische Unsicherheit dafür, dass der EUA‑Preis weiter nachgeben müsste und den wichtigen Support bei rund 68 Euro/t CO2 bald unterschreiten könnte. Dies würde ein starkes charttechnisches Verkaufssignal darstellen. Denn bislang gelingt es den Hedge-Fonds, diese “make-or-break”-Marke zu verteidigen.

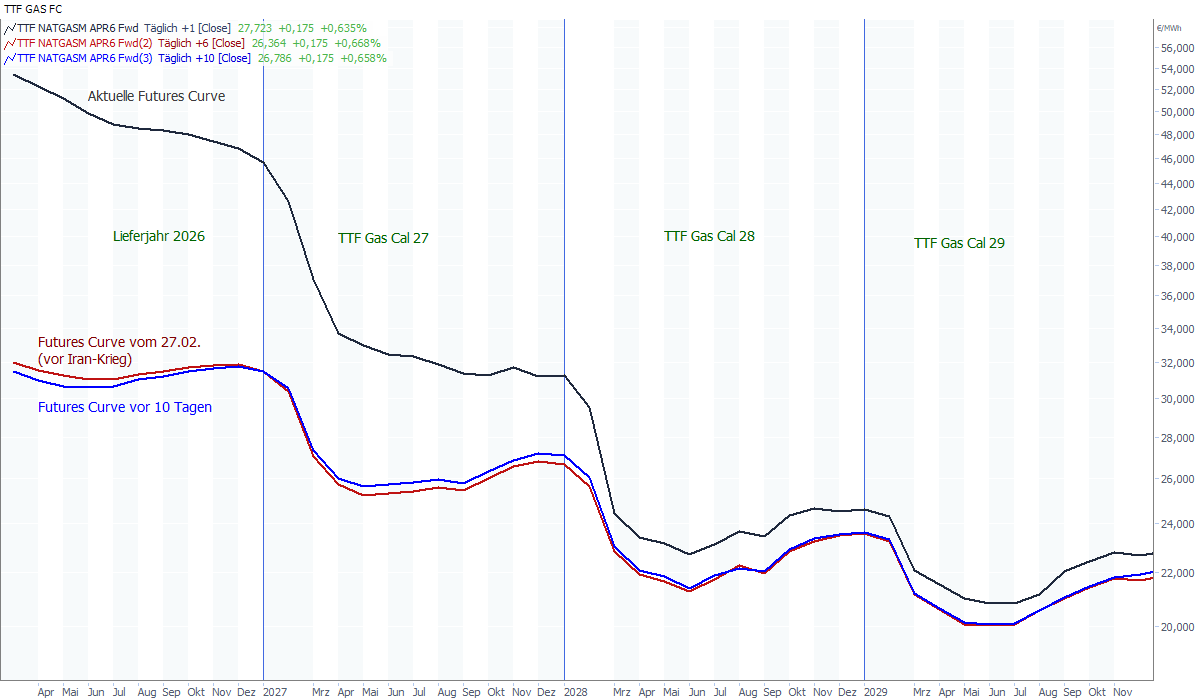

Gesamte Futures-Curve im Gasmarkt ist nun betroffen

.svg)

Zu Beginn der letzten Handelswoche 10 war die Futures-Curve im Gasmarkt zunächst nur am kurzen Ende betroffen und zeigte nur im Lieferjahr 2026 starke Preisanstiege. Mittlerweile hat sich der drohende physische Angebots-Engpass im Gas vom kurzen bis in das lange Ende der Gas-Kurve "durchgefressen". Auch das TTF Gas Cal 29 reagiert zum Start in die Handelswoche 11 mit Risikoaufschlägen und handelt mittlerweile ebenfalls fester.

Strom-Spotauktion: Dienstag der 10.03.2026

.svg)

In der Day-Ahead-Auktion lag der Baseloadpreis für Dienstag, den 10. März, bei 139,92 Euro/MWh und damit über dem Vortagesniveau von 135,79 Euro/MWh. Am morgigen Dienstag wird eine Windeinspeisung von 4,9 GW erwartet. Die Prognose liegt damit über den für heute vorhergesagten 4,2 GW und unter dem langjährigen Mittelwert von 16,3 GW. Die PV-Einspeisung erreicht morgen im Tagesmittel 10,8 GW mit einem Maximum von 38,9 GW. Die Preise bewegen sich in einer Spanne von 76,90 bis 237,15 Euro/MWh bei einem Gesamtvolumen von etwa 902 GWh.

Nächster Montag, nächster Preissprung: Nahost-Eskalation treibt Energiepreise weiter

.svg)

Die Energiemärkte eröffnen heute nach dem Wochenende erneut unter massivem Kaufdruck. Der TTF Gas Frontmonat eröffnete mit einer Kurslücke von rund 10 Euro/MWh und notiert kurz vor 9 Uhr 18 Prozent im Plus. Bemerkenswert ist, dass auch das Frontjahr deutlich reagiert. Nach einer Aufwärtskurslücke von 5,32 Euro/MWh handelt das Cal 27 knapp 16 Prozent fester. Der Brent Crude Frontmonat eröffnete mit einem Gap von 6,43 US-Dollar/bbl und notierte im Tageshoch fast bei 120 US-Dollar/bbl (plus 28 Prozent).

Auslöser sind weitere Eskalationen in Nahost über das Wochenende: Neue Angriffe auf iranische Raffinerien und Treibstoffdepots in Teheran, Kuwait hat höhere Gewalt erklärt und die Öl-Produktion gedrosselt, die Vereinigten Arabischen Emirate reduzieren die Öl-Produktion, da die Lagerbestände voll sind und die Raffinerie Ras Tanura (die größte in Saudi-Arabien) wurde geschlossen. Zudem bleibt die Straße von Hormus faktisch gesperrt, mit den entsprechenden Auswirkungen auf den globalen LNG-Markt. Nach der Ernennung von Modschtaba Chamenei zum neuen iranischen Obersten Führer signalisiert Teheran darüber hinaus eine Fortsetzung des Hardliner-Kurses.

Bemerkenswert: Die EUAs fallen kurzzeitig unter die 70-Euro-Marke. Aufgrund der nun anziehenden Inflation dürfte der Support bei 68 Euro/t CO2 schwierig zu halten sein.

Brent Crude erreicht Kursziel - Gewinnmitnahmen könnten folgen

.svg)

Trump: Es wird kein Abkommen mit Iran geben!

.svg)

US-Präsident Donald Trump fordert eine bedingungslose Kapitulation des Iran. "Es wird kein Abkommen mit dem Iran geben, außer eine bedingungslose Kapitulation", schreibt er auf Truth Social. Damit wäre eine schnelle Einigung eher unwahrscheinlich, die Unsicherheit an den Energiemärkten bleibt hoch. Je länger die De-facto-Sperrung der Straße von Hormus anhält, desto mehr LNG fehlt dem Markt in diesem Jahr. Ein Aufholen der ausgefallenen Lieferungen wird kaum möglich sein.

Der katarische Energieminister Saad al-Kaabi warnt in der Financial Times, dass der Iran-Krieg zu einem vollständigen Stopp der Energieexporte aus der Golfregion führen könnte, wenn der Konflikt länger anhält. Angriffe auf Infrastruktur sowie mögliche Einschränkungen der Schifffahrt durch die Straße von Hormus – über die etwa 20 Prozent der weltweiten Ölexporte laufen – könnten Öl- und Gaslieferungen massiv beeinträchtigen. Laut al-Kaabi könnte ein länger anhaltender Konflikt das globale Wirtschaftswachstum bremsen und Ölpreise bis auf etwa 150 US-Dollar/bbl Barrel treiben.

Weitere Umleitung von US-LNG von Europa nach Asien

.svg)

Nach der Umleitung einer nigerianischen LNG-Ladung von Europa nach Asien (BW Brussels) sowie zweier US-Ladungen (SIMSIMAH, Clean Mistral) kommt es laut Kpler-Daten nun zu einer weiteren Umleitung einer US-Ladung von Europa nach Asien. Die Umm Ghuwailina (gechartert von QatarEnergy) sollte ursprünglich LNG aus der Anlage Plaquemines nach Zeebrugge liefern und wird nun nach Asien umgeleitet. Der Preiswettbewerb verschärft sich damit weiter.

Strom-Spotauktion: Samstag, 07.03.2026

.svg)

In der Day-Ahead-Auktion lag der Baseloadpreis für Samstag, den 07. März, bei 110,16 Euro/MWh und damit unter dem Vortagesniveau von 123,80 Euro/MWh. Am morgigen Samstag wird eine Windeinspeisung von 1,6 GW erwartet. Die Prognose liegt damit unter den für heute vorhergesagten 4,7 GW und unter dem langjährigen Mittelwert von 16,4 GW. Die PV-Einspeisung erreicht morgen im Tagesmittel 10,7 GW mit einem Maximum von 39,2 GW. Die Preise bewegen sich in einer Spanne von 0,00 bis 196,90 Euro/MWh bei einem Gesamtvolumen von etwa 861 GWh.

Futures-Curve am Gasmarkt - Lieferjahr 2028 reagiert nun ebenfalls

.svg)

Die jüngste Eskalation im Nahen Osten mit der faktischen Blockade der Straße von Hormus aufgrund des Iran-Krieges hat die europäische Gaspreiskurve erneut unter Stress gesetzt. Während sich die physische Knappheit zunächst nur am kurzen Ende mit dem Lieferjahr 2026 und 2027 zeigte, greift der Risikoaufschlag nun sukzessive auf die mittleren Laufzeiten der TTF‑Futures über. Besonders sichtbar ist dies daran, dass das bislang weitgehend stabile TTF Gas Cal 28 inzwischen ebenfalls deutlich anzieht und sich vom Niveau der Vorwoche löst, während TTF Gas Cal 27 bereits seit einigen Tagen mit der kurzfristigen Rally mitläuft (siehe Analysen weiter unten). Die physische Knappheit frisst sich langsam durch die Futures-Curve. Am langen Ende der Kurve, ab TTF Gas Cal 29, bleiben die Notierungen dagegen noch vergleichsweise verankert. Hier unterstellen Händler offenbar, dass die Krise keine Auswirkungen auf das Lieferjahr 2029 haben wird. Hält die Krise jedoch länger an als aktuell erwartet oder weitet sie sich aus, ist damit zu rechnen, dass sich der Aufwärtsdruck auch auf diese weiter entfernten Fälligkeiten überträgt und die gesamte Kurve dauerhaft auf ein höheres Preisregime verschoben wird.

Bullishe Flagge beim Strom Cal 27 Base bleibt aktiviert (Stundenchart)

.svg)

Strom-Spotauktion: Freitag der 06.03.2026

.svg)

In der Day-Ahead-Auktion lag der Baseloadpreis für Freitag, den 06. März, bei 123,80 Euro/MWh und damit über dem Vortagesniveau von 110,86 Euro/MWh. Am morgigen Freitag wird eine Windeinspeisung von 4,6 GW erwartet. Die Prognose liegt damit unter den für heute vorhergesagten 10,1 GW und unter dem langjährigen Mittelwert von 16,5 GW. Die PV-Einspeisung erreicht morgen im Tagesmittel 11,2 GW mit einem Maximum von 40,9 GW. Die Preise bewegen sich in einer Spanne von 45,71 bis 248,91 Euro/MWh bei einem Gesamtvolumen von etwa 917 GWh.

.png)

-cropped.svg)

.png)

.png)

.png)

.png)

.png)

.png)