CO2 - Marktbericht

Nahosteskalation treibt Gaspreise, EU-ETS zeigt wenig Reaktion

Die Eskalation in Nahost hat die Energiemärkte in dieser Woche merklich getroffen. Insbesondere der Gasmarkt zeigt daraufhin deutliche Preisanstiege, so verdoppelte sich der Preis des TTF Gas April-Futures zwischenzeitlich gegenüber dem Freitagsschlusskurs. Im Gegensatz dazu zeigte der EU-ETS wenig Reaktion. Zwar ging es am Dienstag kräftig aufwärts (plus 5 Prozent), der Preisanstieg wurde in den Folgetagen jedoch wieder egalisiert. Am Donnerstagnachmittag notiert der EUA-Dez-26-Future bei rund 70 Euro/t CO2. Bemerkenswert ist, dass durch den starken Gaspreisanstieg Kohlekraftwerke in der Merit-Order wieder vor Gaskraftwerken rangieren, was mit einem verstärkten Einsatz von Kohleblöcken einhergeht. Der höhere Einsatz emissionsintensiver Kohle zur Stromerzeugung erhöht den Bedarf an Emissionszertifikaten.

Debatte über Reform des Emissionshandels

Vor dem Hintergrund gestiegener Energiepreise hat die politische Diskussion über die Ausgestaltung des EU-Emissionshandels an Intensität gewonnen. Italien hat zuletzt eine Aussetzung des Emissionshandels gefordert, um wirtschaftliche Belastungen zu begrenzen. Demgegenüber sprechen sich 17 Verbände und Industrieunternehmen gegen kurzfristige Eingriffe oder eine Abschwächung des Systems aus. Sie verweisen darauf, dass eine Aussetzung die Kapitalkosten erhöhen und Investitionen in grüne Energieprojekte verzögern könnte. Als Alternative wird vorgeschlagen, die Einnahmen aus den Versteigerungen, im vergangenen Jahr rund 43 Milliarden Euro, gezielt zur Förderung der industriellen Dekarbonisierung einzusetzen. Die EU-Energieminister beraten über Maßnahmen zur Stärkung der Wettbewerbsfähigkeit. Frankreich und Italien dringen auf eine rasche Reform des ETS, um industrielle Nachteile zu begrenzen. Die Europäische Kommission plant für Juli Vorschläge zur Anpassung des Systems an die Emissionsziele für 2040.

EU bestätigt 90-Prozent-CO2-Reduktionsziel bis 2040

Die EU-Mitgliedstaaten haben offiziell beschlossen, die CO2-Emissionen bis 2040 um 90 Prozent gegenüber 1990 zu senken. Der Rat der EU-Minister billigte damit die im Dezember informell mit dem Europäischen Parlament erzielte Einigung. Zudem stimmte der Rat einer einjährigen Verschiebung des Starts des europäischen Emissionshandelssystems für Gebäude und Verkehr (ETS2) auf 2028 zu. Tschechien, Ungarn, Polen und die Slowakei stimmten als einzige der 27 EU-Mitgliedstaaten gegen die Annahme. Belgien enthielt sich. Das Vorhaben aktualisiert das EU-Klimagesetz, das bereits eine Reduktion um mindestens 55 Prozent bis 2030 und Klimaneutralität bis 2050 vorsieht. In den kommenden Jahren sollen Anpassungen am Emissionshandelssystem, an Regeln für erneuerbare Energien sowie an Effizienzvorgaben ausgearbeitet werden, wobei auch Maßnahmen zur Sicherung der industriellen Wettbewerbsfähigkeit diskutiert werden. Die kostenlosen Zuweisungen sollen bis 2034 zugunsten des CO2 Grenzausgleichsmechanismus (CBAM) schrittweise auslaufen.

Investmentfonds verringern Netto-Long-Positionen

In der Berichtswoche zum 27. Februar 2026 fiel der EUA-Dez-26-Future um 5,0 Prozent. Der CoT-Report bestätigt das schwache Bild: Die Investmentfonds haben ihre Netto-Long-Position erneut reduziert. Der Abbau fiel jedoch moderater aus als in den Vorwochen, in denen die wöchentlichen Rückgänge teils deutlich über 10 Mio. EUA lagen. Konkret sank die Netto-Long-Position der Investmentfonds von 68,8 Mio. EUA auf 63,3 Mio. EUA. Auf der Long-Seite reduzierten die Fonds ihre Position von 102,2 Mio. EUA auf 99,9 Mio. EUA. Gleichzeitig wurden die Short-Positionen weiter ausgeweitet. Sie stiegen von 33,4 Mio. EUA auf 36,6 Mio. EUA. Die Kombination aus sinkenden Long-Positionen und weiter wachsenden Shorts zeigt, dass die spekulativen Fonds grundsätzlich an ihrer bearishen Ausrichtung festhalten.

CO2-Markt bleibt politisch unter Druck

Die Diskussionen um eine Reform des EU-ETS setzen sich fort. Neben Industrieverbänden wie BusinessEurope haben sich inzwischen auch zehn EU-Mitgliedstaaten kritisch zur aktuellen Ausgestaltung des Emissionshandels geäußert. Entsprechend bleibt der EUA-Dez-26-Future unter Druck. Im Wochenverlauf gab es zum Auftakt in die Kalenderwoche 9 einen Rücksetzer um 2,5 Prozent, der sich am Dienstag fortsetzte. Nach einer Preiserholung am Mittwoch bewegt sich der Future am Donnerstag wieder in Richtung der 70-Euro-Marke.

EU-Mitgliedstaaten fordern EU-ETS-Reform

Hintergrund der Kursschwäche sind weitere kritische Aussagen führender EU-Politiker, nachdem zehn Mitgliedstaaten, darunter Deutschland, Frankreich und Italien, eine Überarbeitung des Emissionshandelssystems gefordert haben. Die Gruppe betont, dass die Dekarbonisierung nicht zu einer Deindustrialisierung führen dürfe. Verlangt wird mehr Wettbewerbsfähigkeit, Marktstabilität sowie Schutz vor übermäßiger Preisvolatilität und ein pragmatischerer Umgang mit kostenlosen Zertifikaten. Italiens Unternehmensminister brachte zudem eine mögliche Aussetzung des Systems ins Spiel – bis zu einer grundlegenden Reform der Emissionsbenchmarks, Zuteilungsmechanismen und des CO2-Grenzausgleichs. Dies übte zusätzlichen Druck auf die Preise aus.

BusinessEurope fordert Anpassung des ETS-Reduktionspfads nach 2030

Auch der Industrieverband BusinessEurope spricht sich für eine Reform des europäischen Emissionshandelssystems für die Zeit nach 2030 aus. Um ein abruptes Auslaufen des Systems um das Jahr 2040 zu vermeiden, schlägt der Verband vor, den linearen Reduktionsfaktor ab 2028 von 4,3 Prozent auf 3,4 Prozent zu senken. Zudem fordert BusinessEurope, den vollständigen Wegfall kostenloser Emissionszertifikate bis 2034 zu überprüfen. Die EU-Kommission plant, ihre Reformvorschläge für das ETS im dritten Quartal vorzulegen. Bis dahin dürfte das Thema für Unsicherheit im Markt sorgen.

Netto-Long-Abbau setzt sich fort

In der Berichtswoche bis zum 20. Februar 2026 reduzierten Investmentfonds ihre spekulativen Netto-Long-Positionen um 13,6 Mio. EUA auf 68,8 Mio. EUA – ein Rückgang von 16,5 Prozent. Während die Long-Positionen um 6,2 Prozent auf 102,2 Mio. EUA zurückgingen, weiteten sich die Short-Positionen um 25,9 Prozent auf 33,4 Mio. EUA aus. Der Short-Aufbau erfolgte in einer Phase, in der der EUA-Dez-26-Future zwischenzeitlich um 4,1 Prozent zulegte. Bankennahe Investmentfirmen nutzten die schwächere Marktphase für Käufe und bauten Long-Positionen auf. Die Netto-Long-Position der Fonds verbleibt trotz des jüngsten Preisverfalls auf einem nennenswerten Niveau, was Spielraum für weitere Positionsreduzierungen offenlässt.

Niedrigere EUA-Preise erhöhen voraussichtliche REPowerEU-Auktionsmengen

Der jüngste Preisrückgang verändert auch die Finanzierungskalkulation des REPowerEU-Programms. Um die verbleibende Finanzierungslücke von rund 5,7 Mrd. Euro zu schließen, wäre bei einem Preisniveau von etwa 70 Euro/t CO2 eine Versteigerung von 80 bis 85 Mio. EUAs im Jahr 2026 erforderlich. Zum Jahresbeginn, als die Preise noch bei rund 88 Euro/t CO2 lagen, hätte eine Versteigerung von etwa zwei Dritteln der vorgesehenen 93,3 Mio. EUAs ausgereicht. Sollte der Preis in Richtung 61 Euro/t CO2 fallen, müsste das vollständige geplante Volumen von 93,3 Mio. Zertifikaten versteigert werden.

Fonds halten weiterhin hohe Long-Positionen

Der europäische CO2-Markt (EU-ETS) stand Mitte Februar 2026massiv unter politischem und spekulativem Druck. Auslöser des jüngsten Abverkaufs waren kritische Aussagen von Bundeskanzler Friedrich Merz, der eine Überarbeitung oder Verschiebung des Emissionshandels ins Spiel brachte. In der Folge gerieten die EUAs deutlich unter Verkaufsdruck und rutschten in einen ausgeprägten Bärenmarkt.

Letzte Woche Donnerstag, am 12.02., schlossen die Emissionsrechte nach einem Tagesverlust von 7,8 Prozent bei 72,84 Euro/t CO2 .Wenige Tage später fiel der EUA-Dez-26-Future sogar unter die psychologisch wichtige Marke von 70 Euro/t CO2 und markierte mit 68,11 Euro/t CO2 ein neues Trendtief. Charttechnisch wurde damit eine zentrale Unterstützungszone zunächst aufgegeben, die jedoch zeitnah wieder zurückerobert wurde.

Reformüberlegungen der EU-Kommission

Fundamental verstärkt wurde die Unsicherheit durch Reformüberlegungen der EU-Kommission. Diskutiert werden unter anderem Anpassungen bei der kostenlosen Zuteilung von Zertifikaten. Je nach Ausgestaltung, etwa durchhöhere Gratiszuteilungen oder geringere Benchmark-Reduktionsraten, könnte dies die strukturelle Nachfrage nach EUAs spürbar dämpfen. Insbesondere energieintensive Branchen wie Chemie oder Zement würden von großzügigeren Regelungen profitieren, was den Bedarf am Sekundärmarkt reduzieren würde.

Spekulative Positionierung bleibt netto-long

Parallel dazu zeigte sich eine deutliche Positionsanpassung auf spekulativer Seite. In der Berichtswoche vom 6. bis 13. Februar reduzierten Investmentfonds ihre Netto-Long-Position im EUA-Markt von 94,0 Mio. auf 82,4Mio. EUA (minus 12,3 Prozent). Gleichzeitig wurden Short-Positionen ausgeweitet. Trotz dieses Abbaus bleibt die spekulative Positionierung netto-long, was weiteres Abwärtspotenzial impliziert, falls Fonds ihre Engagements weiterzurückfahren.

Kohle weiter hinten in der Merit Order

Interessant ist, dass der deutliche Preisrückgang um rund 27Prozent seit dem Hoch im Januar bislang keine strukturelle Verschiebung in der Strom-Merit-Order ausgelöst hat. Zwar verbessert ein niedrigerer CO2-Preisrelativ die Wettbewerbsposition der Kohleverstromung, doch angesichts starkgefallener Strom- und gleichzeitig stark gestiegener Kohlepreise bleiben die Clean Dark Spreads unter Druck. Eine CO2-induzierte „Kohlerenaissance“ ist somit nicht erkennbar.

Politische Risiken dominieren

In Summe dominiert aktuell das politische Risiko. Der EU-ETS sieht sich dem stärksten politischen Gegenwind seit seiner Einführung ausgesetzt. Solange konkrete Reformdetails ausstehen und spekulative Long-Positionen weiter abgebaut werden, bleibt der Markt anfällig für weitere Rücksetzer. Eine nachhaltige Stabilisierung setzt entweder klare politische Klarheit oder eine deutliche Bereinigung der spekulativen Überhänge voraus.

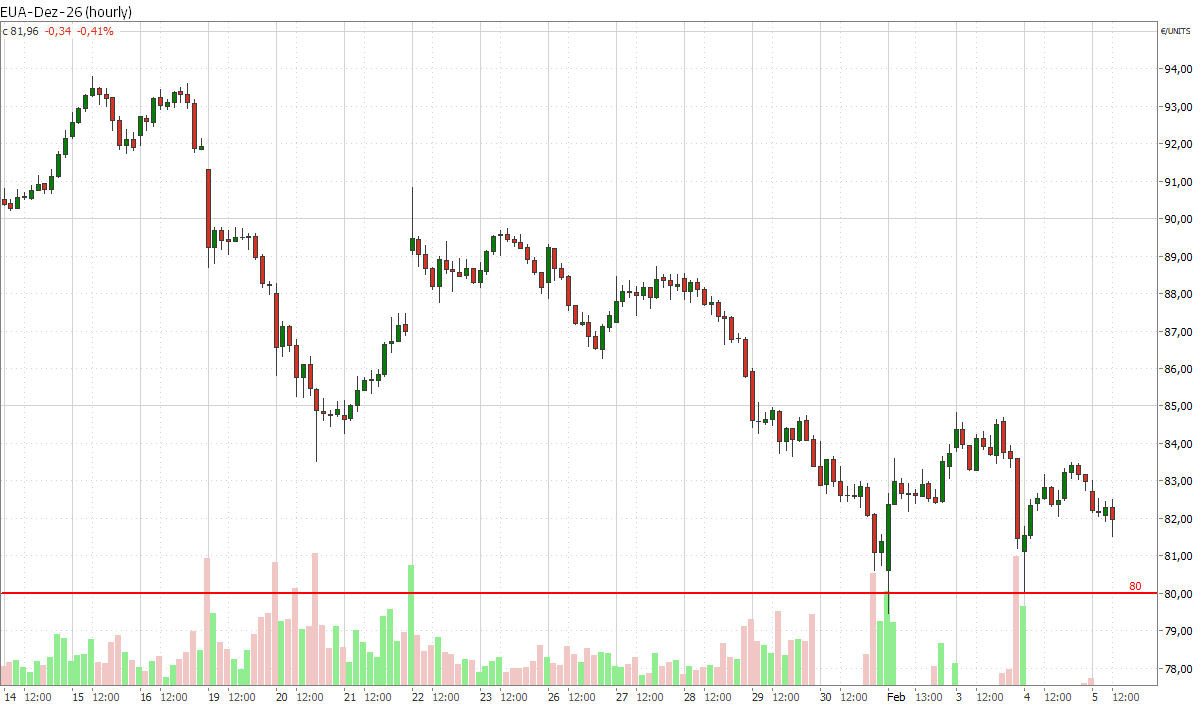

EUAs stabilisieren sich auf 80-Euro-Marke trotz politischem Gegenwind

Zu Wochenbeginn gerieten die EUAs unter Verkaufsdruck. Der EUA-Dez-26-Future eröffnete am Montag mit einem Down-Gap von 0,77 Euro/t CO2 bei 80,61 Euro/t CO2 und fiel in den ersten fünf Handelsminuten auf 79,46 Euro/t CO2. Das Handelsvolumen entsprach in dieser kurzen Phase bereits rund acht Prozent des gesamten Tagesvolumens. Im weiteren Verlauf stabilisierten sich die Notierungen jedoch, sodass der Dezember-Future den Montag mit einem Plus von 2,9 Prozent beendete.

Auch im weiteren Wochenverlauf blieb die Volatilität erhöht. Am Dienstag schlossen die CO2-Zertifikate deutlich schwächer. Insbesondere ab 17 Uhr gaben die Preise kräftig nach und beendeten den Handelstag mit einem Minus von 2,7 Prozent. Auslöser war ein Bericht des Handelsblatts, wonach die EU-Kommission plant, den Europäischen Emissionshandel abzuschwächen. Am Mittwoch fanden die Notierungen erneut Halt im Bereich der 80-Euro-Marke. Nach dem festeren Vortag notierte der EUA-Dez-26-Future am Donnerstag gegen 11:30 Uhr bei rund 82 Euro/t CO2.

EU plant Abschwächung des Emissionshandels

Der Bericht des Handelsblatts griff Pläne der EU-Kommission auf, den Europäischen Emissionshandel abzuschwächen. Demnach sollen kostenlose Emissionszertifikate länger als bislang vorgesehen ausgegeben und die Versteigerungen zu einem späteren Zeitpunkt beendet werden. Brüssel reagiert damit auf den Druck energieintensiver Industrien, insbesondere der Chemiebranche, die auf Risiken für ihre internationale Wettbewerbsfähigkeit durch hohe CO2-Kosten verweist. Zwar ist für das dritte Quartal 2026 ohnehin eine umfassendere Überprüfung des Emissionshandels vorgesehen, dennoch kam die Diskussion über entsprechende Anpassungen bereits zu Beginn des Jahres auf. Die Anpassungen könnten dazu führen, dass die Emissionen langsamer sinken, wobei sich die EU auf ihr inzwischen abgeschwächtes Klimaziel für 2040 stützt. Trotz der geplanten Reformen hält die EU offiziell am Ziel der Klimaneutralität bis 2050 fest, auch wenn dessen Erreichung schwieriger wird.

CoT-Report: Investmentfonds reduzieren Long-Positionen

Bereits vor dem Handelsblatt-Bericht kam es in der Berichtswoche zum 30. Januar allerdings zu erhöhtem Verkaufsdruck bei den EUAs. Die Investmentfonds setzten ihren Positionsabbau fort. Die Long-Positionen wurden um 10,5 Mio. EUA auf 124,4 Mio. EUA reduziert, was einem Rückgang von 7,8 Prozent entspricht und den niedrigsten Stand seit Ende Oktober markiert. Die Netto-Long-Position sank im Wochenvergleich um 10,6 Prozent auf 100,6 Mio. EUA. Gleichzeitig erhöhten die Fonds ihre Short-Positionen erstmals seit dem Jahreswechsel wieder. Diese stiegen um 6,4 Prozent auf 23,8 Mio. EUA. Der kombinierte Rückgang der Long-Positionen und der moderate Aufbau von Short-Positionen zeichnen das Bild eines vorsichtig bearish geprägten Marktumfelds.

Rekordvolumen am CO2-Optionsmarkt und wechselhafte Auktionsergebnisse

Der Handel mit Optionen auf EUAs erreichte im Januar ein Rekordniveau. An der ICE Endex wurden rund 708.000 Kontrakte gehandelt. Auch der Handel mit EUA-Futures legte deutlich zu und überschritt mit einem Anstieg von rund 25 Prozent gegenüber dem Vorjahresmonat die Marke von einer Million Kontrakten.

Die Ergebnisse der Primärmarktauktionen fielen in dieser Woche uneinheitlich aus. Während die europäische Auktion am Dienstag 0,14 Euro/t CO2 über dem Spotmarkt lag, schloss die polnische Auktion am Mittwoch 0,07 Euro/t CO2 unter dem Sekundärmarkt. Am Montag erzielte die Auktion einen Preis von 81,7 Euro/t CO2 und lag damit 0,35 Euro/t CO2 unter dem Spotmarkt.

EUA-Markt verliert an Aufwärtsdynamik

Nach dem kräftigen Verkaufsdruck zu Beginn der vergangenen Handelswoche 4 hatten sich die Notierungen des EUA-Dez-26-Futures im Wochenverlauf noch etwas stabilisiert. Dennoch blieb auf Wochensicht ein Kursverlust von 4,1 Prozent stehen. Nach einer Konsolidierung zu Wochenbeginn setzte sich der Verkaufsdruck in der zweiten Wochenhälfte weiter fort. Am Donnerstagnachmittag gegen 16 Uhr notiert das Emissionsrecht bei rund 84,5 Euro/t CO2. Interessant war bereits am Mittwoch, dass der EUA-Dez-26-Future in der letzten Handelsstunde nochmals deutlich unter Verkaufsdruck geraten ist. Dazu passt die jüngste Äußerung von Bundeswirtschaftsministerin Katherina Reiche auf dem Handelsblatt Energie-Gipfel am 27.01.: „Wir sind uns selbst mit dem Umweltministerium einig, dass wir das Thema kostenfreie Zuteilung weiterführen müssen, bis eine Alternative kommt.“ Um die Industrie wettbewerbsfähig zu halten, werde die Bundesregierung laut Reiche weiterhin kostenfreie CO2-Zertifikate an besonders energieintensive Unternehmen vergeben. Der EU-Grenzausgleich CBAM sei dafür aktuell noch zu bürokratisch und ineffizient. Vor dem Hintergrund, dass die EU-Kommission ihren Bericht zur Überprüfung des EU-Emissionshandelssystems bis zum 31. Juli 2026 dem Rat und dem Europäischen Parlament vorlegen muss, stellt dies eine klare Positionierung der deutschen Regierung als größte energieintensive Volkswirtschaft Europas dar. Weitere Äußerungen in dieser Richtung könnten auch die Investmentfonds mit ihrer rekordhohen Netto-Long-Position verunsichern. Ein Vorgeschmack auf die Auswirkungen eines Verkaufs lieferte bereits der Verlust in der Vorwoche, der mit einer Reduzierung der Netto-Long-Position um 10,7 Prozent oder 13,5 Mio. EUA bei den Investmentfonds einherging.

Reiche verteidigt eigenen Kurs bei Energiewende

Zusätzlich zu der aufgeführten Äußerung kritisierte Reiche die Pläne der Ampelkoalition zur Wärmewende und forderte eine stärker bezahlbare und technologisch ausgewogene Umsetzung. Sie kündigte Förderungen für Wärmenetze und Gaskraftwerke an und sieht ihren Ansatz erfolgreicher als den früheren Plan von Robert Habeck. Die Einigung mit der EU-Kommission über neue Kraftwerkskapazitäten umfasst nun Ausschreibungen für zwölf GW in diesem Jahr und bis zu 25 GW ab 2027. Die Energiebranche lobt grundsätzlich den Fortschritt, fordert aber eine zügige Umsetzung angesichts aktuell niedriger Gaspreise. Reiche warnte vor einseitiger LNG-Abhängigkeit und plädierte für mehr Diversifizierung. Staatliche Förderungen für erneuerbare Energien sollten reduziert werden, da Wind- und Solarenergie mittlerweile 60 Prozent des Stroms erzeugen.

Verkaufsdruck durch spekulative Gewinnmitnahmen

Wie eingangs beschrieben, zeigt der jüngste Commitments-of-Traders-Report (CoT-Report) der ICE Endex zum 23.01. einen Rückgang der Netto-Long-Position der Investmentfonds, insbesondere durch einen Abbau von Long-Positionen. Konkret lag die Netto-Long-Position der Investmentfonds zum Stichtag bei 112,5 Mio. EUA. Gegenüber der Vorwoche entspricht das einem Rückgang von 10,7 Prozent oder 13,5 Mio. EUA. Auf der Long-Seite zeigt sich ein Rückgang um 11,5 Prozent auf 134,8 Mio. EUA. Der Abbau fiel damit stärker aus als in der Vorwoche, als die Reduktion nur bei 0,5 Prozent lag. Die Short-Seite bewegte sich aber in dieselbe Richtung. Die Short-Positionen gingen um 15,2 Prozent auf 22,3 Mio. EUA zurück, es wurden also auch Spekulationen gegen fallende Preise aufgelöst.

EUA-Auktion zuletzt schwach

Nach dem bullishen Start in das Jahr 2026 hat sich die Nachfrage in den EUA-Auktionen zuletzt deutlich schwächer dargestellt. Am Montag lag der Auktionspreis 0,07 Euro unter dem Spotmarktpreis zum selben Zeitpunkt (11 Uhr). Am Dienstag lag der Auktionspreis 0,14 Euro unter dem Spotmarktpreis zum selben Zeitpunkt (11 Uhr). Nach der Auktionspause der zweiwöchentlichen polnischen Auktion lag der Auktionspreis am Donnerstag 0,12 Euro unterhalb des 11 Uhr-Spotpreises. Die Cover Ratio fiel in der Woche mit 1,48 am Montag, 1,18 am Dienstag und 1,51 am Donnerstag auffallend schwach aus (Jahresdurchschnitt bei den EU-Auktionen 1,56). Die Auktionen senden damit sowohl preislich als auch in Bezug auf die Nachfrage ein schwaches Signal.

.png)