TradingUpdate

Dieser Inhalt ist in Ihrem Abo nicht enthalten.

Bei Fragen zu unserem Angebot, einem unverbindlichem Testzeitraum oder sonstigen Anliegen kontaktieren Sie einfach Carsten Theede.

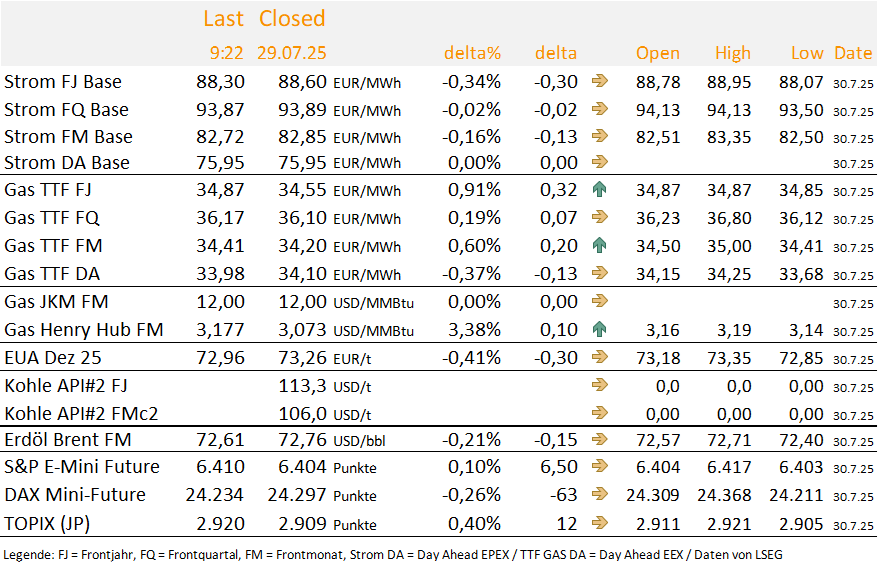

Energy Market Drivers vom 05.08.2025: Energiemärkte warten auf Entscheidung der US-Sanktionen gegen Russland

.svg)

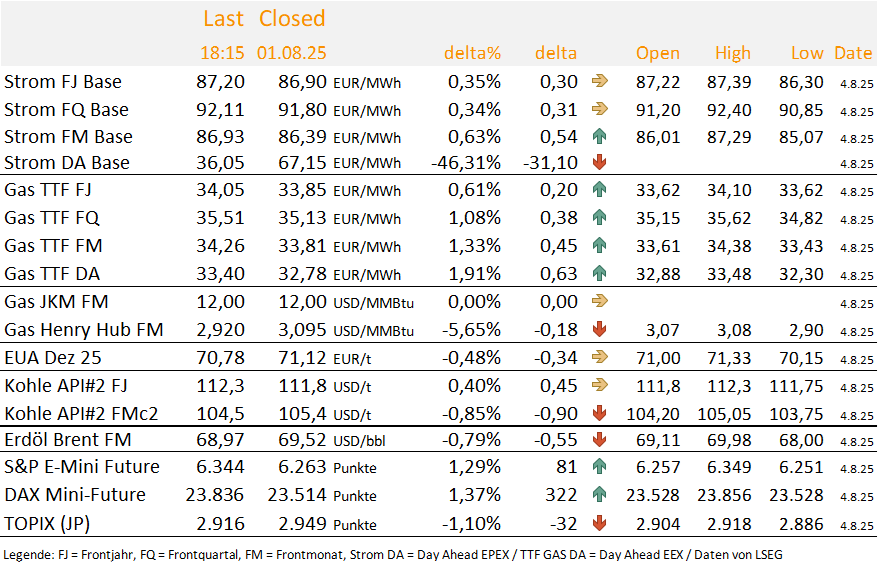

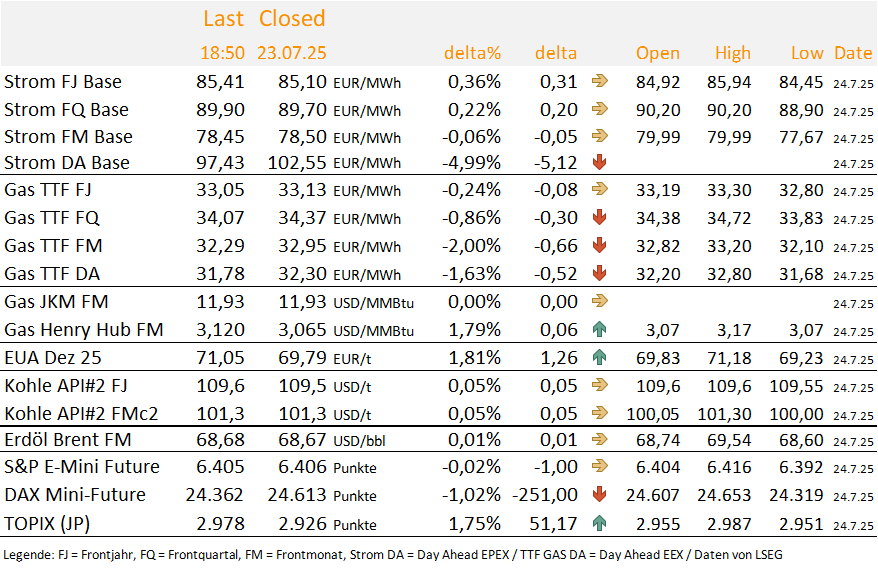

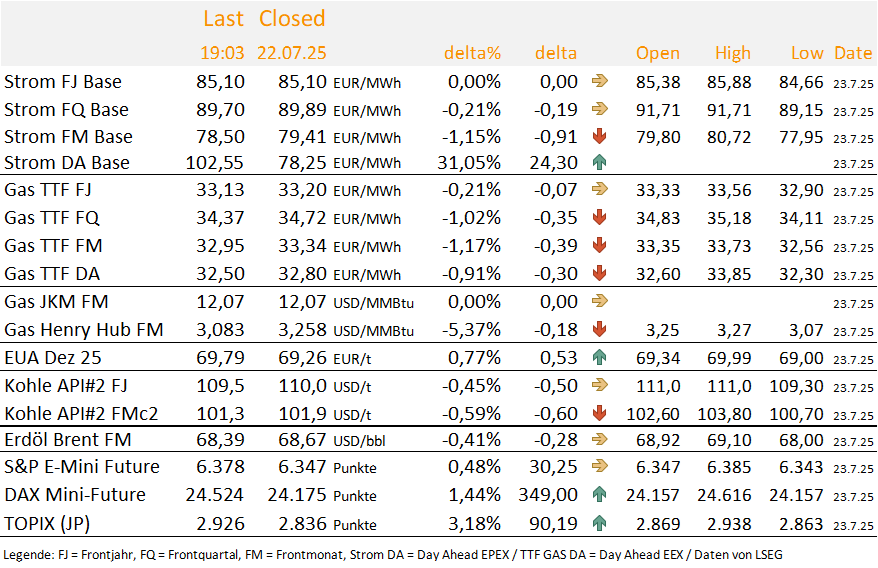

Die Hoffnung auf eine baldige Zinssenkung in den USA hat den Aktienmärkten in Asien am Dienstag Auftrieb gegeben. Energiemärkte eröffnen am Dienstag dagegen wenig verändert.

Bullishe Faktoren

Mögliche US-Sanktionen gegen Russland und sekundäre Sanktionen gegen Abnehmer russischer Energie wie Indien und China. Frist bis zum 8. August für Russland, um einem Waffenstillstand mit der Ukraine zuzustimmen.

Rückläufige LNG-Importe in Europa. Gleichzeitig verzeichnete Asien vergangene Woche ein Drei-Wochen-Hoch bei LNG-Importen von 7 Milliarden Kubikmetern.

Wartungen in Norwegen starten.

Hitzerisiko bleibt bestehen. Hitzebedingte KKW-Drosselung von EDF wurde am Montag zwar wieder aufgehoben. Aber EDF gab am Dienstag bekannt, dass er am Mittwoch die Leistung seines Kernkraftwerks Bugey 2 (910 MW) aufgrund von „Umweltproblemen” um 730 MW reduzieren werde. Die Temperaturen in Südfrankreich steigen seit Montag und sollen laut dem Wetterdienst Meteo France von Mittwoch bis Freitag im Rhonetal bis zu 38 Grad C erreichen.

Bearishe Faktoren

Die Fördermenge in den Lower 48 US-Staaten lag Anfang August bei 107,9 Milliarden Kubikfuß pro Tag und damit leicht über dem bisherigen Monatsrekord. Zudem stieg die Zahl der aktiven Gasbohrungen laut Baker Hughes auf 124 – der höchste Stand seit August 2023.

Freeport LNG kehrt nach kurzfristigem Ausfall zurück.

Globales LNG-Angebot nach Wartungen weiter angestiegen.

Neutrale Faktoren

Wetterprognosen wenig Veränderung: Die Windkraftproduktion geht morgen und übermorgen deutlich zurück, während die Solarstromerzeugung weiterhin deutlich über den saisonalen Normwerten liegt.

Im Zollstreit mit den USA will sich Bundesfinanzminister Lars Klingbeil (SPD) bei einem Treffen mit seinem US-Kollegen Scott Bessent für eine Quotenregelung bei Stahlimporten einsetzen.

Japans oberster Verhandlungsführer für Zölle, Ryosei Akazawa, reist eigenen Angaben zufolge für weitere Verhandlungen nach Washington.

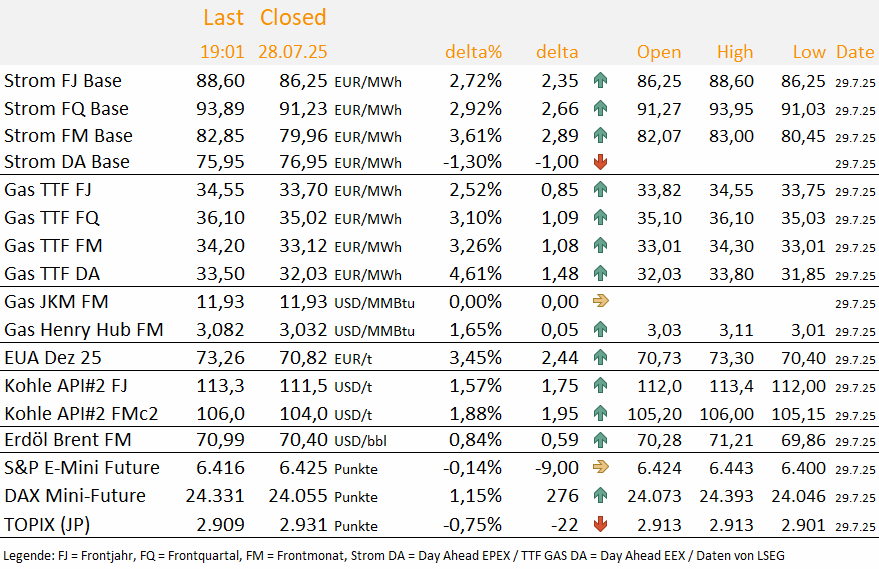

DailyReport Recap vom 04.08.2025: Volatiler Wochenstart

.svg)

Die Energiemärkte konnten sich am Montag zum Start in die neue Handelswoche nicht eindeutig auf eine Richtung festlegen. Nach zwischenzeitlichen Abgaben kam es bis Handelsschluss wieder zu Kaufdruck, so dass mehrheitlich leichte Kursanstiege verbucht wurden. Während Strom und TTF Gas jedoch zulegten, beendeten die EUAs den Handelstag im Minus.

Der DailyReport Recap steht für eine begrenzte Zeit im TradingUpdate zur Verfügung.

Aktivieren Sie hier kostenlos unsere Push-Notifications und verpassen Sie keine TradingUpdates. Das funktioniert auch auf mobilen Geräten!

Weltwirtschaft: Sorgen nehmen zu

.svg)

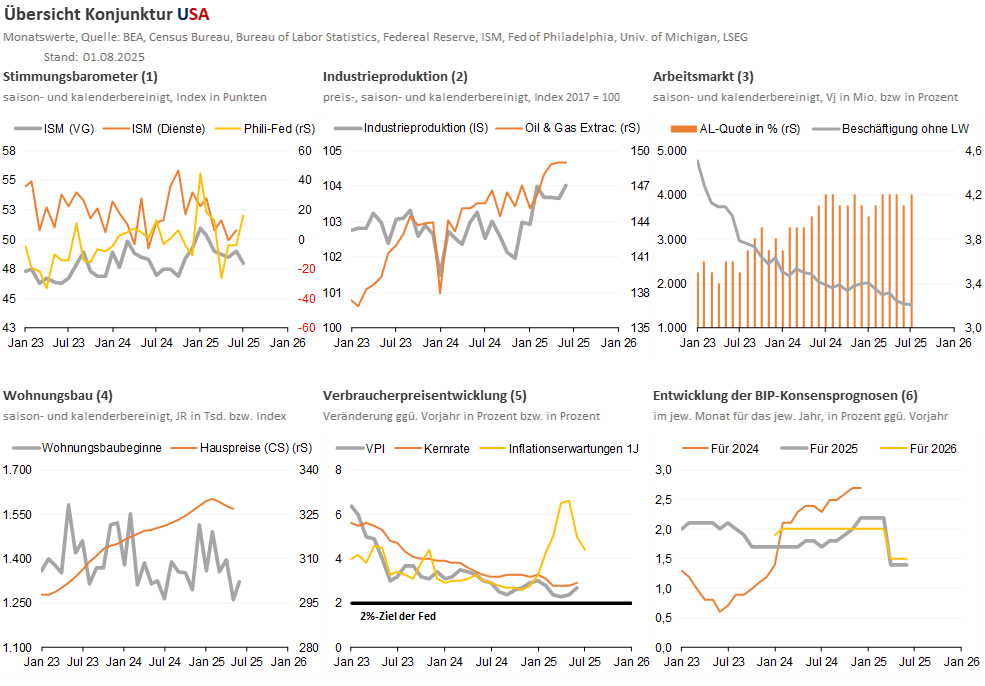

Nach den doch etwas überraschend robusten Prognosen des IWF vor einer Woche (WEO-Update vom Juli 2025), anhand derer die BIP-Vorhersagen für 2025 und 2026 auf +3,0% bzw. +3,1% angehoben wurden, sind die Hoffnungen auf eine weiterhin stabile Entwicklung im zweiten Halbjahr bereits Ende letzter Woche wieder verflogen und damit die Sorgen um die Weltwirtschaft deutlich größer geworden (siehe Kommentar vom Freitag zu den zahlreichen US-Konjunkturdaten).

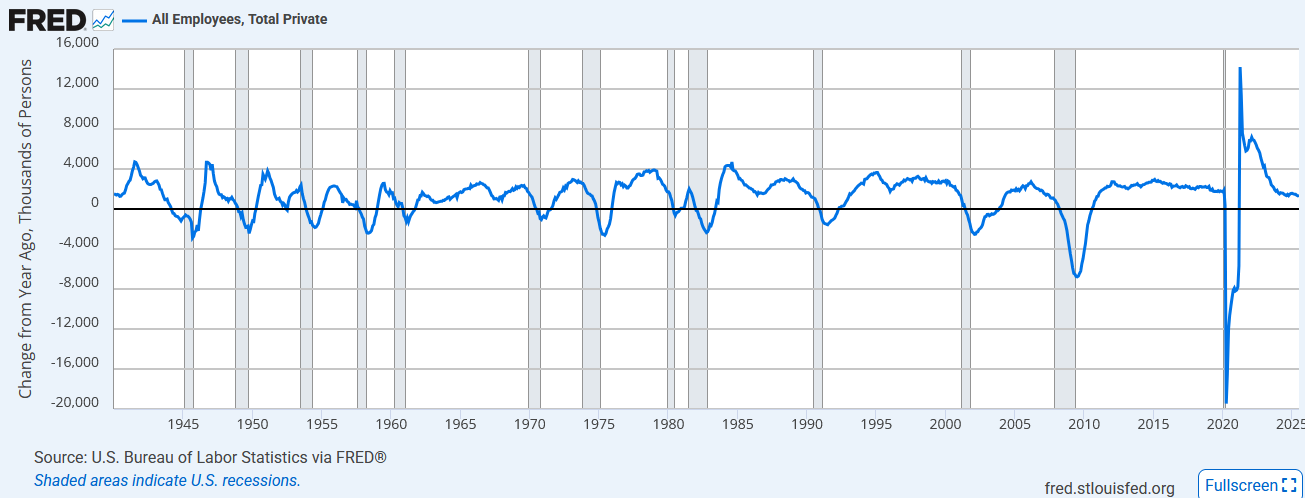

Nach den zahleichen Veröffentlichungen von letzter Woche kann zwar festgehalten werden, dass das weltweite BIP im zweiten Quartal 2025 einen über Potenzial liegenden Anstieg von 2,5 % verzeichnete. Trotz dieser Widerstandsfähigkeit ist aber weiterhin davon auszugehen, dass es in den kommenden Monaten zu einer breit angelegten und spürbaren Abschwächung kommen wird. Der Gegenwind aufgrund des Handelskriegs nimmt zu und die Nachfrage des privaten Sektors schwächt sich sowohl in den USA als auch in China merklich ab. Besorgniserregend ist vor allem die massive Verlangsamung der US-Arbeitskräftenachfrage in den letzten drei Monaten, die das Risiko eines Abrutschens in eine Rezession im zweiten Halbjahr spürbar erhöht (Graphik der St. Louis Fed). Im „Weekly Call“ vom Donnerstag hatten wir diese verstörenden Signale vom US-Arbeitsmarkt noch nicht vorliegen und auch nicht die deutlichen Abwärtsrevision der Vormonatswerte, die für allgemeines Erstaunen sorgten und US-Präsident Trump u.a. dazu veranlassten, die Chefin des BLS zu entlassen.

So ist die Beschäftigung im US-Privatsektor in den letzten drei Monaten um magere 52.000 pro Monat gestiegen, wobei die Zuwächse außerhalb des Gesundheits- und Bildungssektors sogar stagnierten. Dies ist ein starker Hinweis darauf, dass sich die Nachfrage der Unternehmen nach Arbeitskräften abgekühlt. Eine Abschwächung der Arbeitskräftenachfrage dieser Größenordnung ist ein Warnsignal für eine mögliche Rezession. Die Unternehmen halten ihre Einstellungszuwächse normalerweise bei zeitlich begrenzten Wachstumsrückgängen aufrecht. Wenn die Arbeitsnachfrage allerdings mit einem Wachstumsrückgang einhergeht, ist dies oft ein Vorbote von Einsparungen. Dies wiederum hat negative Rückwirkungen auf das Verbrauchervertrauen und damit die privaten Konsumausgaben – ein Teufelskreis. Auf seiner Pressekonferenz letzte Woche hat der Vorsitzende der US-Notenbank Powell den Arbeitsmarkt noch als „solide“ und ausgeglichen bezeichnet. Dies dürfte nach den Zahlen vom Freitag nicht mehr angemessen sein und erhöht zusammen mit den zunehmenden Belastungen durch die Handelskonflikte aus heutiger Sicht die Wahrscheinlichkeit einer Leitzinssenkung am 17. September trotz zu hoher Teuerung merklich.

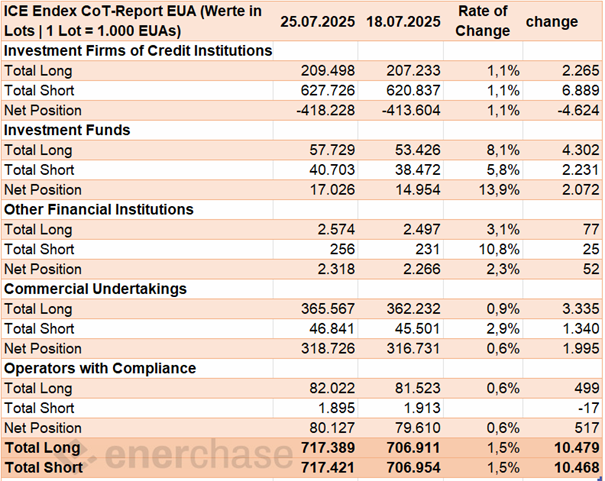

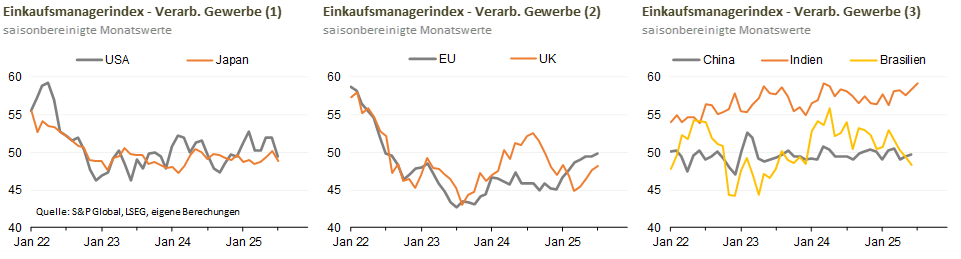

Die weltweiten Umfragen stehen dem nicht entgegen. Vor allem die Eintrübung in Asien und den USA trug erheblich zum Rückgang des globalen Einkaufsmanagerindex für das Verarbeitende Gewerbe im Juli bei. Die Ankündigungen der effektiven US-Zölle auf fast 20 % und damit nahe dem Niveau des „Liberation Day“ dürften ihre Spuren hinterlassen. Auch die USA werden den Schock deutlich spüren, da diese „Steuererhöhung“ auf ausländische Käufe die Unternehmensgewinne drückt und die Verbraucherpreise erhöht. Die günstigeren finanziellen Bedingungen dürften den negativen Zolleffekt zwar abfedern, aber nicht vollständig kompensieren. Wir bleiben daher bei unserer Einschätzung, dass aufgrund der wahrscheinlichen weltweiten Abschwächung kein Rückenwind auf die Rohstoffpreise und die EUAs ausgeht. Im Gegenteil, mit den Zahlen vom Freitag haben die Risiken sogar erheblich zugenommen und die hoffnungsvollen BIP-Prognosen des IWF sind u. E. leider schon wieder obsolet.

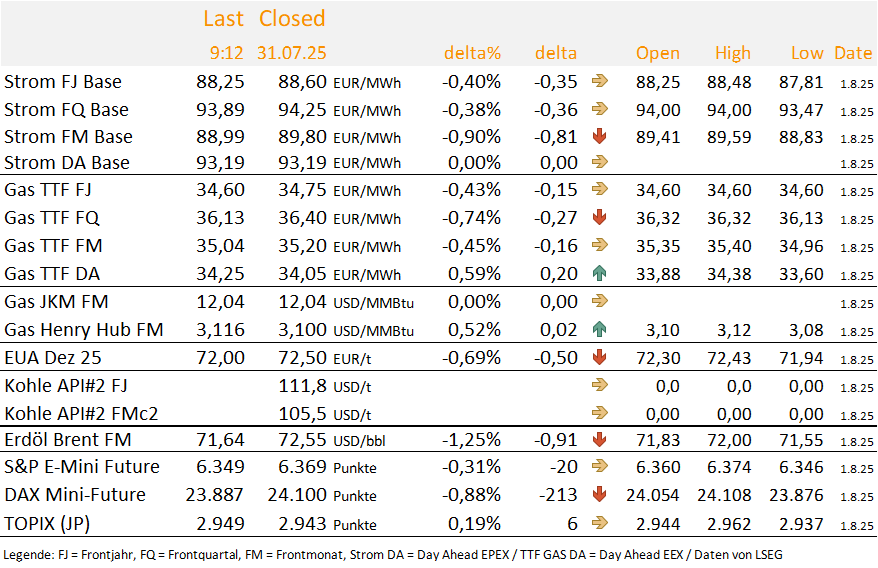

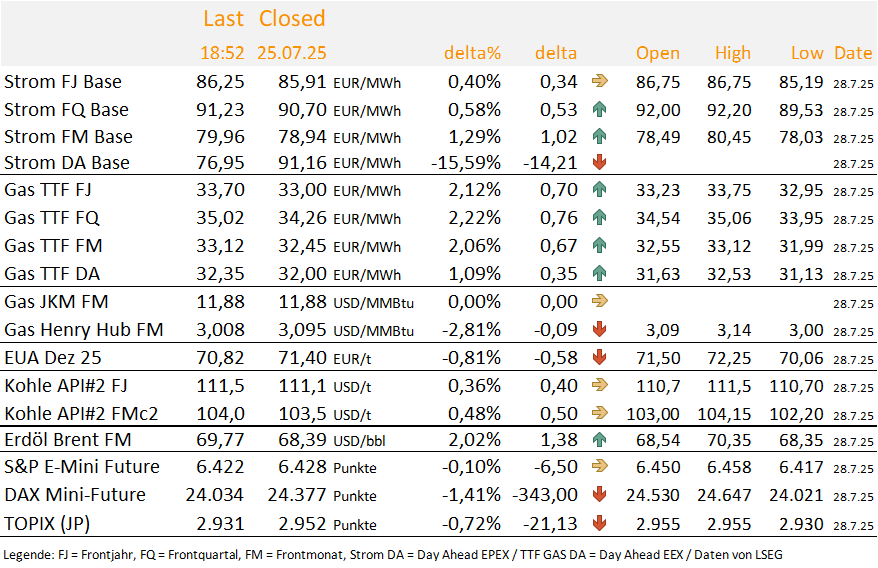

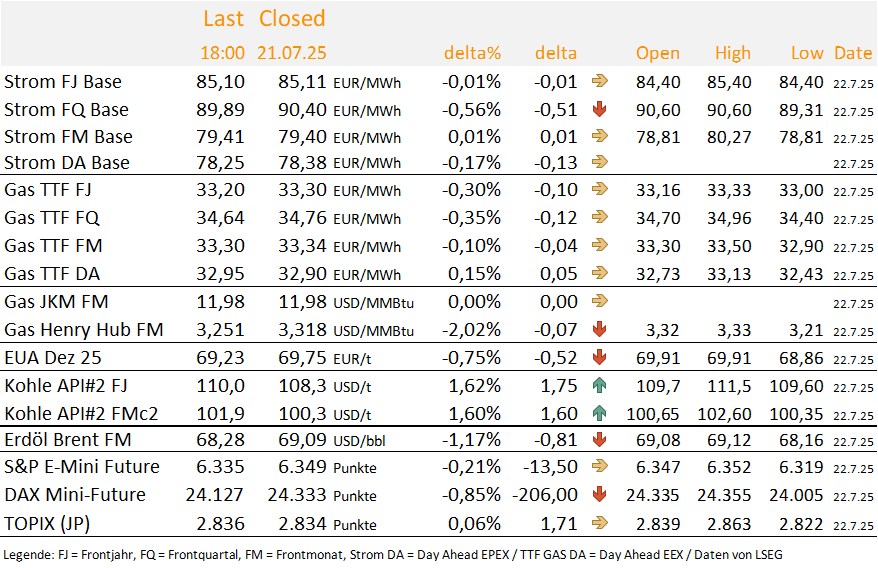

Die Märkte am Montag - Übersicht zum Wochenstart

.svg)

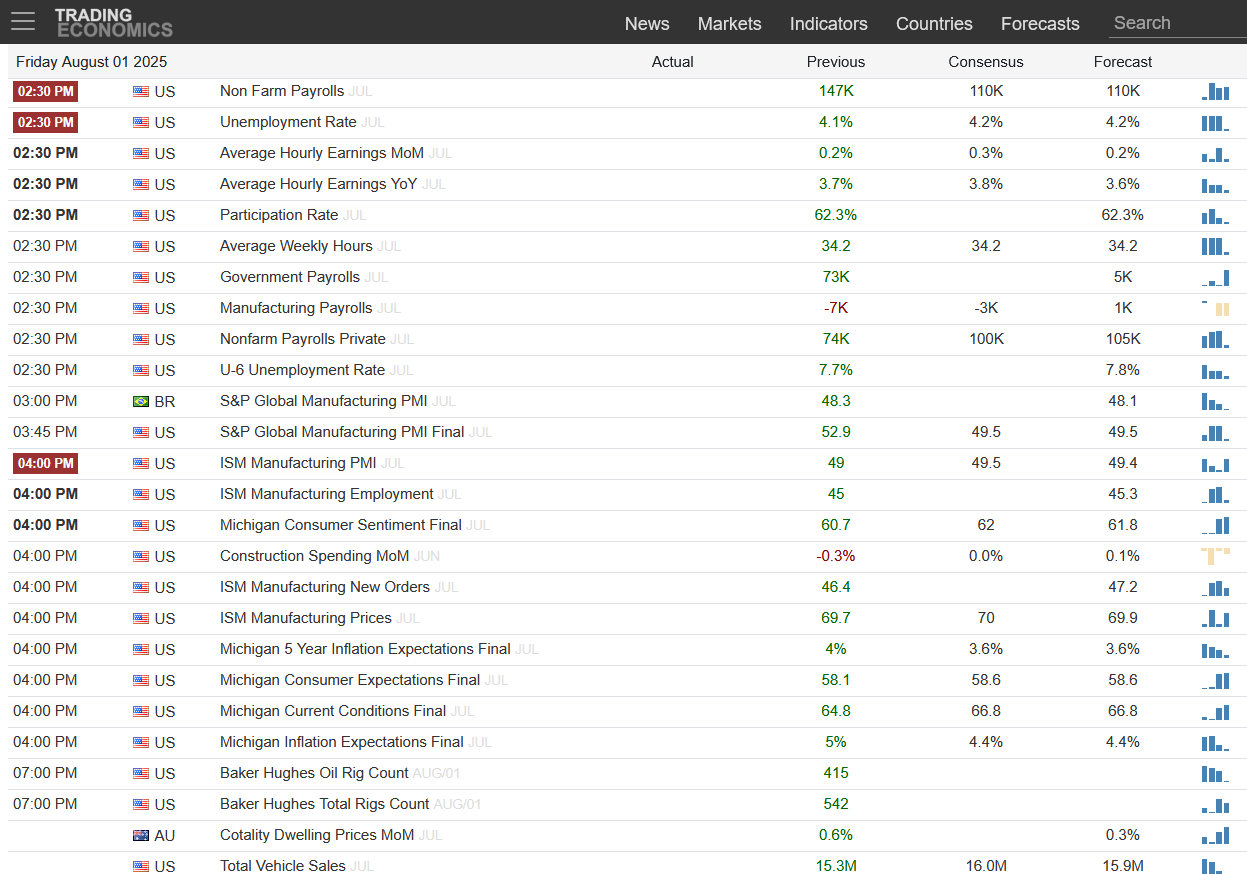

US-Wirtschaft mit merklichen Bremsspuren

.svg)

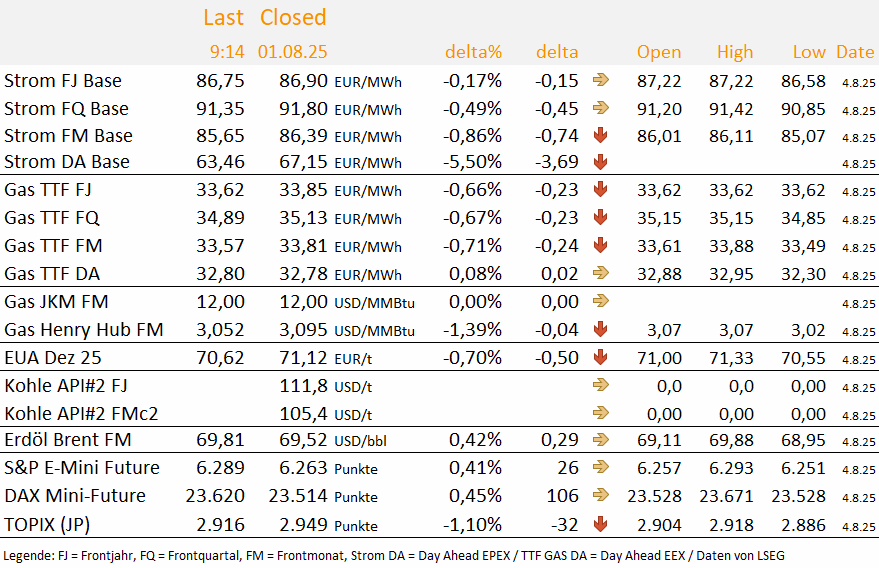

Die heutigen zahlreichen, wichtigen US-Konjunkturdaten waren insgesamt ein herber Dämpfer für alle Optimisten. So wurden zwar im Juli 73 Tsd. Stellen neu besetzt und damit fast so viele wie erwartet (e: 110 Tsd.). Die beiden Vormonate wurden aber spürbar um insgesamt 258 Tsd. Jobs nach unten revidiert. Gleichzeitig stieg die Arbeitslosenquote um 0,1 Prozentpunkte auf 4,2%. Der insgesamt schwächere Eindruck des US-Arbeitsmarkts könnte die US-Notenbank dazu veranlassen, die Leitzinsen auf ihrer nächsten Sitzung am 16./17. September zu senken. Nach Veröffentlichung des Berichts erhöhten jedenfalls Futures-Händler die Wahrscheinlichkeit einer Zinssenkung auf 75,5 Prozent, nach 40 Prozent am Donnerstag. Der US-Notenbankvorsitzende Jerome Powell hatte auf der Sitzung diese Woche betont, dass für ihn vor allem die nächsten Arbeitsmarktdaten entscheidend sein werden, ob es zu einer weiteren Lockerung kommt oder nicht. Der heutige Report war damit hierfür ein Anfang, zumal man davonausgehen darf, dass Powell die heutigen Daten bereits Mitte der Woche kannte.

Trotz der Senkungsphantasie haben die Finanzmärkte die Zahlen negativ aufgenommen. Der US-Dollar wertete ggü. dem Euro ab, die Staatsanleiherenditen fielen und die Aktienmärkte gingen auf Tauchstation. Die Stimmung war aber schon zuvor angeschlagen, hatte doch die Zollproblematik mit dem 1. August und weiteren krassen Erhöhungen zum Beispiel für die Schweiz auf 39% die Unsicherheit erneut befeuert. Was kommt als nächstes? Und als wäre das noch nicht genug, trübte sich auch noch die Stimmung in der US-Industrie im Juli auf 48,0 Punkte ein, wohingegen der Konsens von einem Zuwachs um 0,5 auf 49,5 Punkten ausging. Darüber hinaus fielen die (nominellen) Bauausgaben im Juni um 0,4% ggü. Vormonat und damit zum zweiten Mal in Folge in dieser Größenordnung und das Verbrauchervertrauen gemessen von der Universität Michigan verharrte mit endgültig 61,7 Punkten auf historisch betrachtet sehr niedrigem Niveau. Es bedarf also noch einiger Überzeugungsarbeit von US-Präsident Donald Trump, seine eigenen Landsleute von der Richtigkeit seiner Zollpolitik zu überzeugen. Ob ihm das gelingt, ist allerdings mehr als fraglich, denn die US-Privatwirtschaft als Ganzes profitiert davon unter dem Strich nicht.

Sogar die sonst gegen Konjunkturdaten hin und wieder gerne auch mal immunen Rohstoffmärkte ließen sich von dem allgemeinen Trübsal an der Konjunktur- und Finanzmarktfront anstecken. Rohöl Brent bspw. sackte nach 15.00 Uhr zügig in Richtung 70 USD je Fass ab, während Erdgas TTF Frontmonat schon seit 12.00 Uhr die Waffen streckte und wieder unter 34 Euro/MWh fiel. Ohne geopolitische Unruhen sind die Perspektiven für die Rohstoffpreise weiterhin in Moll gestimmt.

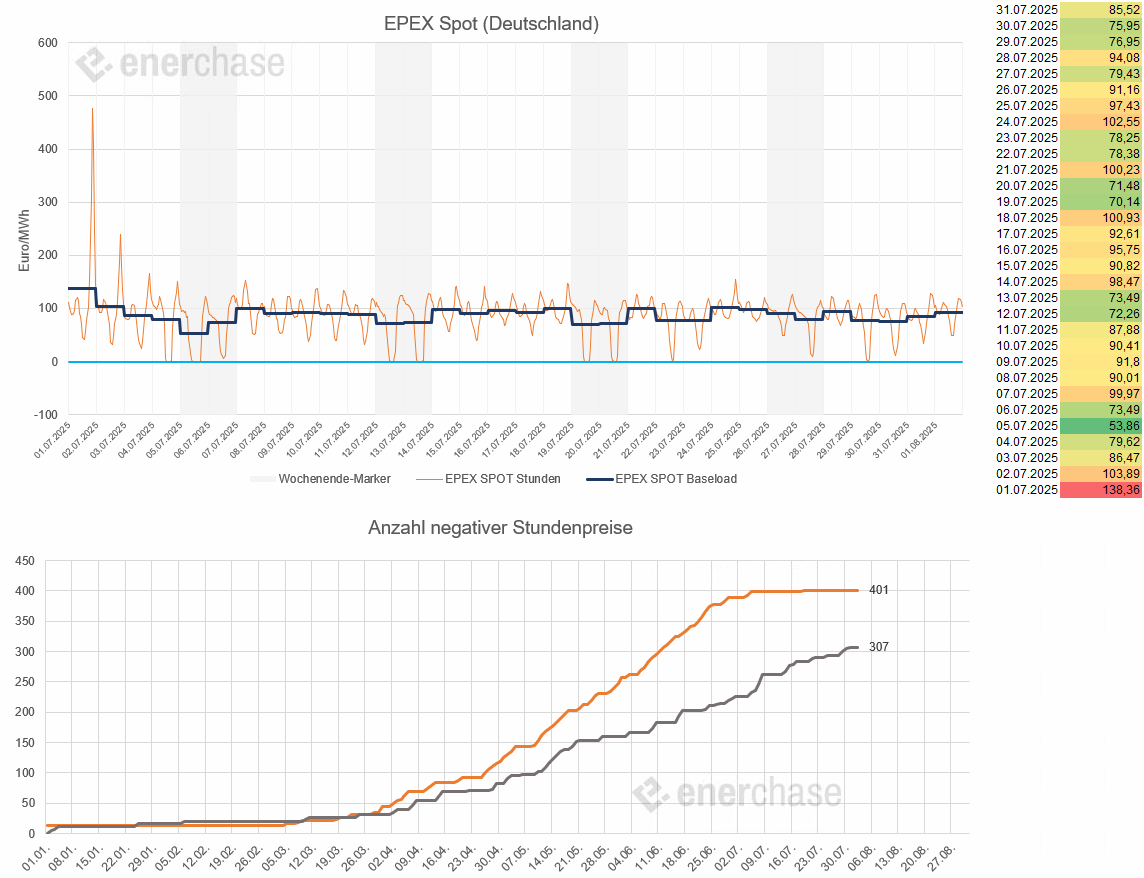

Rückblick Strom Spotmarkt Juli 2025 (Deutschland)

.svg)

Die Preise am deutschen Strom Spotmarkt haben sich im Juli weiter seitwärts bewegt. Sie lagen im Mittel deutlich über dem Niveau des Vormonats und ebenfalls deutlich über dem Niveau, für das der Juli-Kontrakt zuletzt am Terminmarkt gehandelt wurde. Dies lag am unterdurchschnittlich kühlen und sonnenarmen Wetter.

Der teuerste Tagespreis am Spotmarkt wurde mit 138,36 Euro/MWh am Dienstag, dem 1. Juli, erzielt (nach 102,42 Euro/MWh für Montag, dem 30. Juni). Der niedrigste Wert wurde für Sonntag, den 5. Juli, mit 53,86 Euro/MWh gehandelt (nach 22,64 Euro/MWh am Sonntag, den 8. Juni). Im Mittel lag der Preis im Juli bei 87,79 Euro/MWh, verglichen mit 63,99 Euro/MWh im Juni und 67,34 Euro/MWh im Mai. Der Base Juli-Kontrakt an der Terminbörse EEX wurde am 30. Juni zuletzt bei 79,25 Euro/MWh gehandelt.

Der höchste Stundenpreis des Monats wurde mit 476,19 Euro/MWh am Dienstag, den 1. Juli, in der Stunde 21 ermittelt. Der niedrigste Stundenpreis des Monats wurde mit -2,26 Euro/MWh am Sonntag, den 5. Juli, in der Stunde 17 erzielt. Es gab insgesamt 12 negative Stundenpreise nach 141 im Juni und 129 im Mai. Im Vorjahr wurden im Juli 81 negative Stundenpreise verzeichnet. Im Gesamtjahr 2025 waren es bis zum 31. Juli insgesamt 401 negative Stundenpreise im Vergleich zu 307 zum gleichen Zeitpunkt des Vorjahres. Zu Beginn des Monats wurden während der Hitzewelle besonders hohe Werte verzeichnet. Für den Rest des Monats zog dann jedoch kühleres Wetter auf und es wurden kaum noch nennenswerte Ausreißer nach oben oder unten verzeichnet. Die Wetterprognosen wurden mehrfach nach unten angepasst. Die Meteorologen hatten im Juni noch vor einem heißen und trockenen Sommer gewarnt. Die Prognose ging nicht auf, der Juli war sogar 0,1 Grad kühler als im langjährigen Durchschnitt.

Die europäischen Strombörsen und Übertragungsnetzbetreiber hatten sich im Mai darauf geeinigt, dass der Start des 15-Minuten-Handels für den Day-Ahead-Markt auf den 30. September verschoben werden soll. Der erste Liefertag wäre somit der 1. Oktober. Durch die Umstellung sollen sich Erneuerbare besser integrieren lassen. Im Juli gab es keine neuen Entwicklungen zu diesem Thema.

Heute zahlreiche US-Makrodaten im Fokus

.svg)

Heute werden außergewöhnlich viele wichtige US-Makrodaten veröffentlicht. Wir werden heute Nachmittag dazu eine Einschätzung im TradingUpdate abgeben. Die Makrodaten können je nach Ergebnis über die Finanzmärkte auch Impulse für die Energiemärkte liefern.

Energy Market Drivers am 01.08.2025: Trump verschiebt Start der neuen Zölle

.svg)

Zum Abschluss der Handelswoche stehen die Notierungen an den Energiemärkten bislang etwas tiefer.

Bullishe Faktoren

Hitze bedroht Stromproduktion im französischen Kernkraftwerk Bugey (3,6 GW). Der französische Energiekonzern EDF warnt vor möglichen hitzebedingten Leistungskürzungen ab Dienstag im Kernkraftwerk Bugey, da hohe Temperaturen die Flusstemperaturen steigen lassen könnten.

Trumps drohende Strafzölle setzen Indien unter Druck und führen zu ersten Rückziehern bei russischem Öl.

Bearishe Faktoren

Gasangebot weiter auskömmlich. Zwar ungeplanten Unterbrechung in Kårstø vom 31. Juli bis zum 2. August, aber Anstieg der LNG-Liefernominierungen.

In Deutschland wird kommende Woche ein überdurchschnittliches Angebot an Strom aus Wind und – zumindest in der zweiten Wochenhälfte - PV erwartet. Das reduziert das Risiko, dass sich die Kühlwasserprobleme in Frankreich auf Deutschland auswirken.

Die Vereinigten Staaten haben bei der Förderung fossiler Energieträger erneut einen Höchstwert erreicht. Nach Angaben der US-Energiebehörde EIA stieg die tägliche Ölproduktion im Mai auf 13,49 Millionen Barrel – ein neuer Rekord. Auch bei der Erdgasförderung wurde ein Spitzenwert verzeichnet: Im April erreichte sie ihr bisher höchstes Niveau.

Die industrielle Aktivität in China hat sich im Juli spürbar eingetrübt. Laut einer privatwirtschaftlichen Umfrage führten verhaltene Auftragseingänge zu Produktionskürzungen in der verarbeitenden Industrie. Der S&P Global China Manufacturing PMI sank von 50,4 im Juni auf 49,5 im Juli und verfehlte damit die Erwartungen der von Reuters befragten Analysten. Ein Wert unter 50 signalisiert eine schrumpfende Wirtschaftstätigkeit im Sektor.

Neutrale Faktoren

US-Präsident Donald Trump hat am Donnerstag (Ortszeit) nach Ablauf der Frist für Länder ohne Handelsabkommen mit den USA per Dekret neue Strafzölle verhängt. Einer vom Weißen Haus veröffentlichten Liste zufolge gehören demnach unter anderem Kanada mit 35 Prozent und die Schweiz mit 39 Prozent zu den am meisten belasteten Ländern. Anders als bisher verkündet, sollen diese aber nicht schon heute in Kraft treten, sondern erst am 7. August.

Umsetzung des EU-USA-Abkommens weiter fraglich. „Das Abkommen droht zu kippen, bevor es unterschrieben ist.“ (Handelsblatt)

US-Präsident Donald Trump kündigte an, dass Sondergesandter Steve Witkoff nach seinem Besuch in Israel zu Gesprächen nach Russland reisen werde. Hintergrund ist ein US-Ultimatum an Präsident Putin bis zum 8. August, eine Einigung zum Kriegsende zu erzielen. Witkoff hat in der Vergangenheit bereits mit Putin verhandelt.

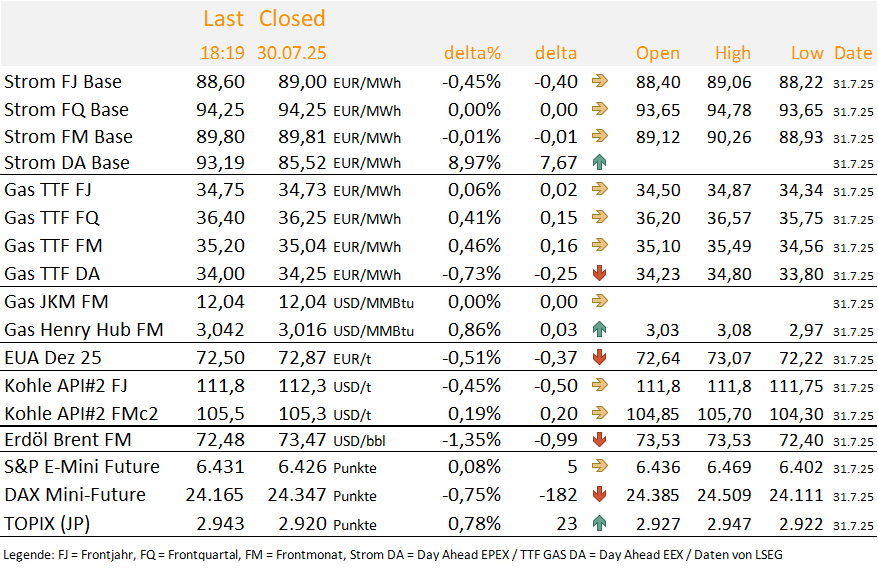

DailyReport Recap vom 31.07.2025: Abwartend seitwärts am Donnerstag

.svg)

Am Donnerstag haben sich die Gas- und Strompreise seitwärts bewegt. Beim Erdöl kam es zu einem Preisrückgang von 1,4 Prozent (Stand 18:30 Uhr). Die Marktteilnehmer warten gespannt auf neue Entwicklungen in den zahlreichen Zollgesprächen. Außerdem bleiben die Sorgen vor einer Eskalation des Streits zwischen den USA und Russland bezüglich der Ukraine bestehen. Es drohen hohe Sekundärzölle für Länder, die russisches Gas oder Öl importieren. Dazu zählen auch einige EU-Länder.

Der DailyReport Recap steht für eine begrenzte Zeit im TradingUpdate zur Verfügung.

Aktivieren Sie hier kostenlos unsere Push-Notifications und verpassen Sie keine TradingUpdates. Das funktioniert auch auf mobilen Geräten!

Energy Market Drivers am 31.07.2025: Die Ruhe vor dem Zollsturm

.svg)

Bullishe Faktoren

Die Energiemärkte sind weiterhin in Sorge vor möglichen US-Sekundärzöllen gegen russische Energieexporte. US-Präsident Donald Trump hat ab dem 1. August Strafzölle in Höhe von 25 Prozent auf Importe aus Indien angekündigt und droht mit weiteren Sanktionen, falls Indien weiterhin Energie aus Russland bezieht.

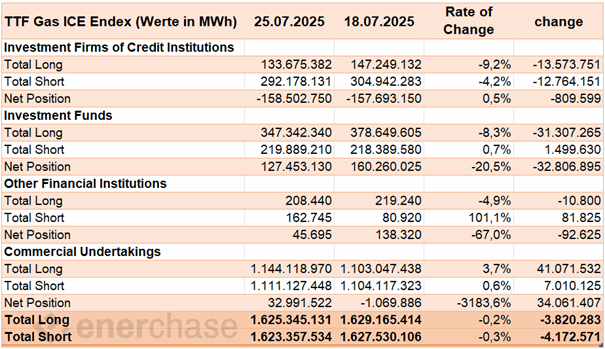

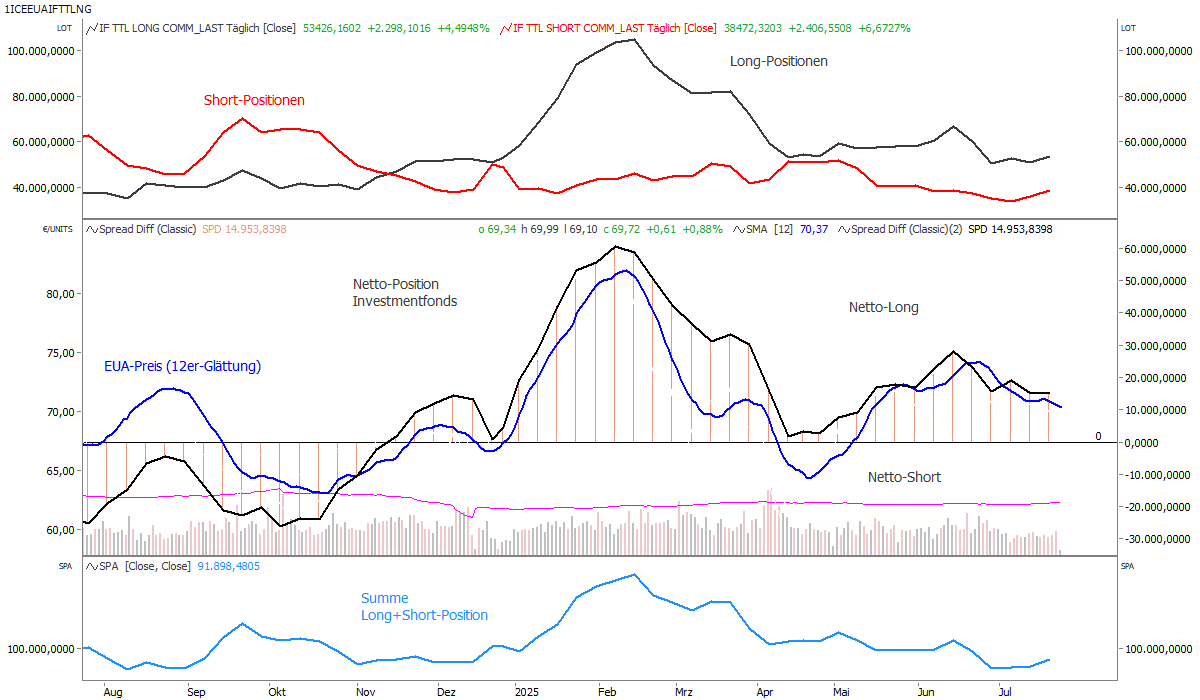

Laut CoT Report mit Stand 25.07.2025 haben die Investmentfonds im EU-ETS ihr Long-Exposure ausgeweitet. Gegenüber der Vorwoche, die bereits eine vorsichtige Ausweitung beider Seiten bei leicht sinkender Netto-Long-Position erkennen ließ, zeigt sich nun eine klarere Tendenz: Zwar nimmt die Risikoabsicherung über Shorts weiter zu, doch das Tempo der Long-Aufstockung übertrifft den Short-Anstieg. Diese Dynamik spricht für einen moderat bullischen Schwenk.

Bearishe Faktoren

Zollfrist rückt näher. US-Präsident Trump hat Zölle in Höhe von 50 Prozent auf Waren aus Brasilien verhängt. Trump fordert von Brasilien, die angeblich „politisch motivierte“ Strafverfolgung gegen Ex-Präsident Jair Bolsonaro zu beenden. In Verhandlungen mit Südkorea gab es nun eine Einigung auf Zölle in Höhe von 15 Prozent. Die Aufschläge sollen am 1. August in Kraft treten. Wie bereits gestern beschrieben, belasten die Zölle unsere Wirtschaft stark. Es gibt Vorhersagen, dass die EU-Exporte in die USA um bis zu ein Viertel sinken könnten (Commerzbank).

Uniper schließt Liefervertrag über kanadisches LNG ab 2028. Der Vorgang zeigt, dass das Abkommen zwischen der EU und den USA, pro Jahr 250 Mrd. US-Dollar für amerikanische Energie auszugeben, von der Wirtschaft nicht automatisch beherzigt wird.

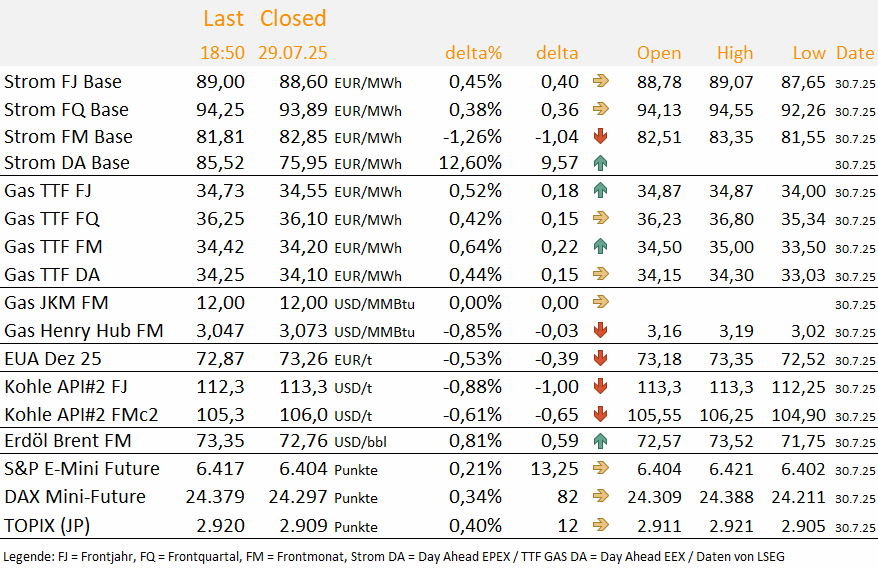

Im aktuellen CoT Report für den TTF-Gasmarkt mit Stand 25.07.2025 bestätigt sich die Auflösung des bullischen Sentiments der letzten Wochen, diesmal jedoch wieder mit deutlich größerem Ausmaß. Die Dynamik spricht weniger für eine aktive Trendwende Richtung Short, sondern vielmehr für weitere Gewinnmitnahmen und Vorsichtsmaßnahmen. Der Netto-Long-Überhang bleibt bestehen, doch die Verringerung um ein Fünftel verdeutlicht eine Abkehr Ende des vorangegangenen starken Aufwärtsnarrativs.

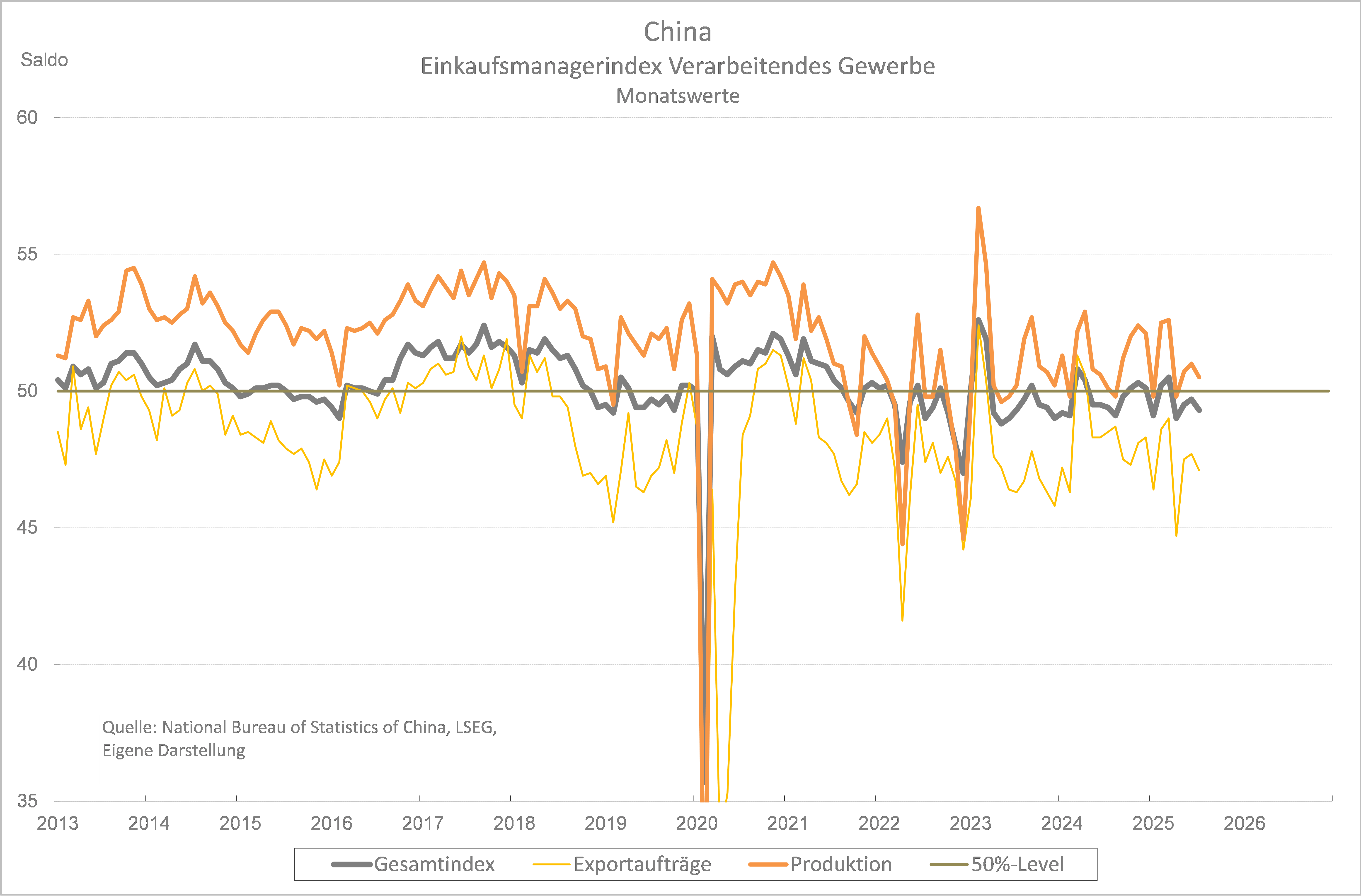

Chinas Stimmung in der Industrie weiterhin verhalten. Das heute früh veröffentlichte Stimmungsbarometer des Verarbeitenden Gewerbes Chinas für Juli fiel enttäuschend aus. Dies gilt auch, obwohl der Juli-Wert in China in der Vergangenheit saisonal bedingt in der Regel kein besonders „guter“ Monat war. Der entsprechende Einkaufsmanagerindex (PMI) blieb mit 49,3 Punkten zudem deutlich hinter den Erwartungen von 49,7 Punkten zurück. „Deutlich“ deswegen, weil der PMI außer in Phasen extremer exogener Schocks grundsätzlich relativ schwankungsarm verläuft. Die Rohstoffmärkte, allen voran Erdöl, Kohle und Erdgas (LNG), bekommen von der industriellen Nachfrageseite Chinas nach wie vor keinen Druck.

Neutrale Faktoren

Keine wesentlichen Veränderungen bei den Temperaturprognosen über Nacht, nächste Woche steigen die Temperaturen in Deutschland und in Nordwesteuropa voraussichtlich in den überdurchschnittlichen Bereich. Auch Wind- und PV-Prognosen nicht verändert: Nächste Woche überdurchschnittlich windig bei leicht unterdurchschnittlicher PV-Erzeugung.

Keine deutlichen Einschränkungen auf der Angebotsseite: Die norwegischen Gaslieferungen verlaufen weitgehend stabil, lediglich die Verarbeitungsanlage Karsto meldet heute einen moderaten Rückgang um 16 Mio. Kubikmeter/Tag. Am Gate-LNG-Terminal wurden die Liefernominierungen gegenüber gestern zwar um 130 GWh/Tag reduziert, angesichts der geplanten Anlandungen für die nächsten Tage dürfte es sich dabei jedoch um eine kurzfristige Schwankung handeln. EDF verschiebt Wiederinbetriebnahme von St Laurent 1 (915 MW) um drei Tage.

Die US-Notenbank zeigt sich unbeeindruckt von den anhaltenden Forderungen nach Zinssenkungen aus dem Weißen Haus und lässt die Leitzinsen unverändert. Der Zins bleibt weiterhin in der Spanne von 4,25 bis 4,50 Prozent, wie das Gremium unter Fed-Chef Jerome Powell bekanntgab. Spekulationen über eine baldige geldpolitische Lockerung trat Powell entgegen: „Wir haben noch keine Entscheidungen für September getroffen, das tun wir nicht im Voraus.“

China: Stimmung in der Industrie weiterhin verhalten

.svg)

Das heute früh veröffentlichte Stimmungsbarometer des Verarbeitenden Gewerbes Chinas für Juli fiel enttäuschend aus. Dies gilt auch, obwohl der Juli-Wert in China in der Vergangenheit saisonal bedingt in der Regel kein besonders „guter“ Monat war. Der entsprechende Einkaufsmanagerindex (PMI) blieb mit 49,3 Punkten zudem deutlich hinter den Erwartungen von 49,7 Punkten zurück. „Deutlich“ deswegen, weil der PMI außer in Phasen extremer exogener Schocks grundsätzlich relativ schwankungsarm verläuft (Graphik). Auch die wichtigen Unterkomponenten wie Auftragseingang und Exportaufträge wurden im Juli schlechter beurteilt als das noch im Juni der Fall war.

Damit bestätigt sich sowohl die allgemeine als auch unsere Einschätzung, dass Chinas Wirtschaft trotz massiver fiskalischer und monetärer Maßnahmen nicht richtig Fahrt aufnimmt. Zudem gehören die erhöhten Aktivitäten der Exportindustrie, die aufgrund des Zollkonflikts mit den USA ausgelöst wurden, nun der Vergangenheit an. Dies passt zu den BIP-Prognosen, die der IWF im Rahmen seines World Economic Outlook Update Anfang dieser Woche für China aufgestellt hat. Nach einem Plus in Höhe von 4,8% für dieses Jahr, geht der IWF von einer Verlangsamung im Aufschwung in 2026 von 4,2% aus. Die Rohstoffmärkte, allen voran Erdöl, Kohle und Erdgas (LNG), bekommen so gesehen von der industriellen Nachfrageseite Chinas nach wie vor keinen Aufwärtsdruck.

DailyReport Recap vom 30.07.2025: „Wait and See“-Stimmung dominiert europäische Energiemärkte

.svg)

Nach den kräftigen Kursanstiegen am Dienstag konnten die Energiemärkte am Mittwoch keine klare Richtung einschlagen. Zwischenzeitlich kam es zu Gewinnmitnahmen, bis Handelsschluss wurden die Verluste jedoch wieder eingedämpft.

Der DailyReport Recap steht für eine begrenzte Zeit im TradingUpdate zur Verfügung.

Aktivieren Sie hier kostenlos unsere Push-Notifications und verpassen Sie keine TradingUpdates. Das funktioniert auch auf mobilen Geräten!

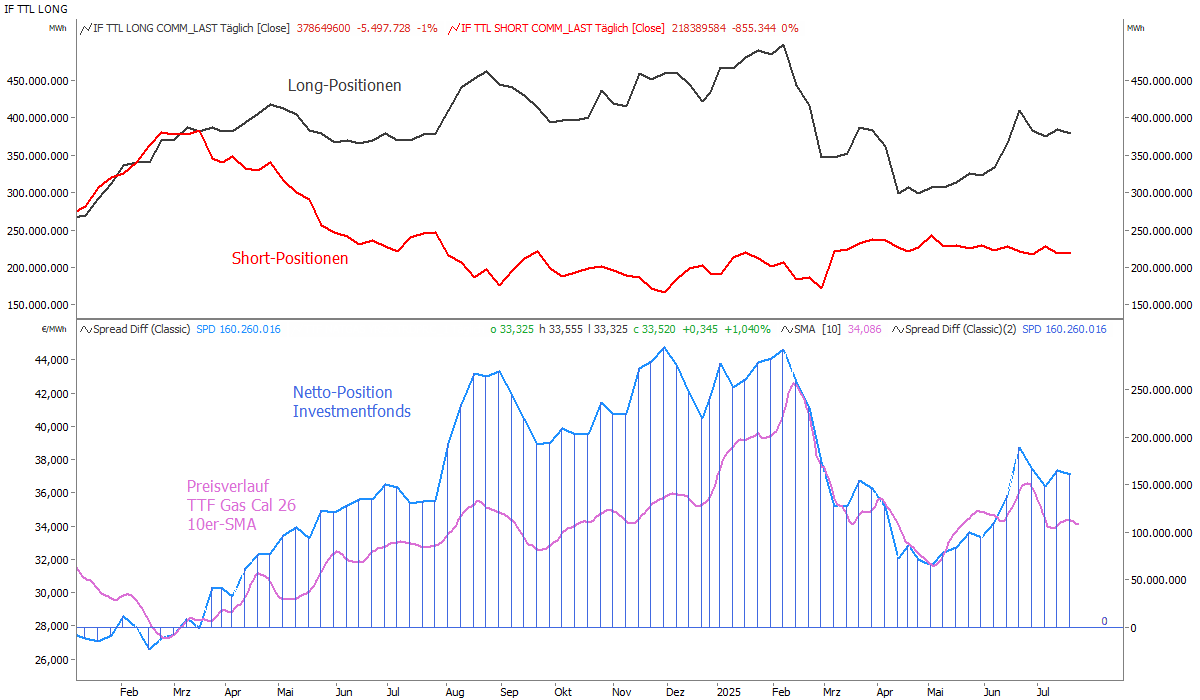

Interpretation CoT-Report TTF Gas (ICE Endex / Stand: 25.07.2025)

.svg)

Im aktuellen CoT Report für den TTF-Gasmarkt mit Stand 25.07.2025 haben die Investmentfonds ihre Positionierung deutlich reduziert. Die Long-Position fällt von 378,65 TWh auf 347,34 TWh (+31,31 TWh / 8,3 %), während die Short-Position leicht von 218,39 TWh auf 219,89 TWh wächst (+1,50 TWh / +0,7 %). Dadurch sinkt die Netto-Long-Position markant um 32,81 TWh auf 127,45 TWh – ein Rückgang von gut 20 % binnen einer Woche.

Interpretation:

Damit bestätigt sich die Auflösung des bullischen Sentiments der letzten Wochen, diesmal jedoch wieder mit deutlich größerem Ausmaß. Die Dynamik spricht weniger für eine aktive Trendwende Richtung Short, sondern vielmehr für weitere Gewinnmitnahmen und Vorsichtsmaßnahmen. Der Netto-Long-Überhang bleibt bestehen, doch die Verringerung um ein Fünftel verdeutlicht eine Abkehr Ende des vorangegangenen starken Aufwärts Narrativs.

Ein erfahrener Gashändler dürfte dieses Signal als Mahnung zur Risikoanpassung werten, das starke Zurückfahren der Longs bei Investmentfonds könnte ein Vorbote für Marktschwäche sein. Eine rein bullische Haltung wirkt derzeit nicht mehr gerechtfertigt.

Hinweis: Dies stellt eine einseitige Interpretation dar und beleuchtet keine weiteren marktbeeinflussenden Faktoren zum TTF-Gasmarkt!

Interpretation CoT-Report EUA-Markt (ICE Endex / Stand: 25.07.2025)

.svg)

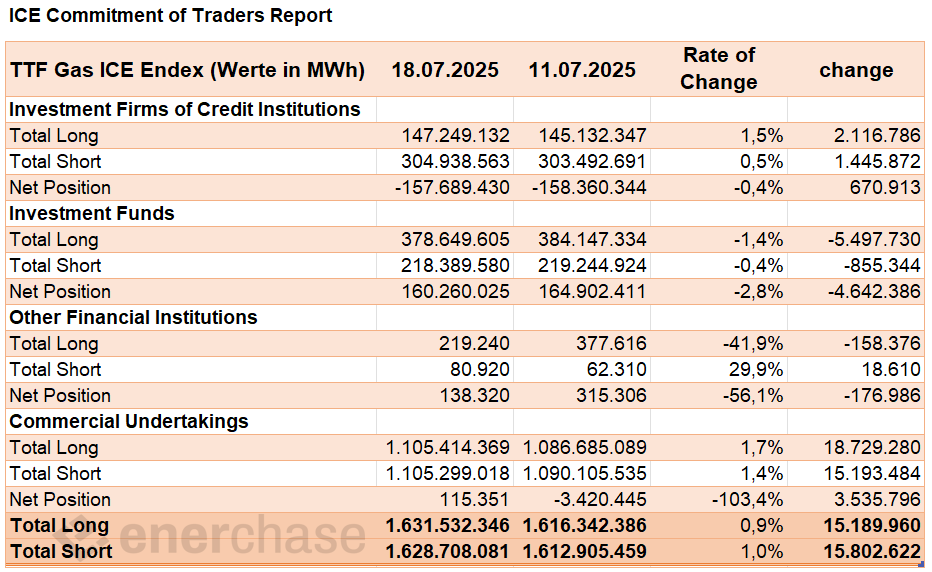

Laut CoT Report mit Stand 25.07.2025 haben die Investmentfonds im EU-ETS ihr Long-Exposure ausgeweitet. Die Long-Position stieg von 53,43 Mio. t auf 57,73 Mio. t (+4,30 Mio. t / +8 %), während die Short-Position gleichzeitig von 38,47 Mio. t auf 40,70 Mio. t zulegte (+2,23 Mio. t / +6 %). Dadurch erhöhte sich die Netto-Long-Position um 2,07 Mio. t auf nun 17,03 Mio. t (+14 %).

Interpretation:

Gegenüber der Vorwoche, die bereits eine vorsichtige Ausweitung beider Seiten bei leicht sinkender Netto-Long-Position zeigte, zeigt sich nun eine klarere Tendenz: Zwar nimmt die Risikoabsicherung über Shorts weiter zu, doch das Tempo der Long-Aufstockung übertrifft den Short-Anstieg. Diese Dynamik spricht für einen moderat bullischen Schwenk. Fonds scheinen einerseits auf steigende EUA-Preise zu setzen, behalten andererseits aber die Option, rasch gegen negative Überraschungen zu reagieren.

Ein CO2-Händler kann diese Signale als Anlass sehen, eine wohlüberlegte Long-Bias beizubehalten. Dies sollte aber unbedingt mit Risikobegrenzungsmaßnahmen kombiniert werden. Wer risikoavers ist, könnte aktuell auch eine neutrale Position bevorzugen, da der Zuwachs auf der Short-Seite weiter auf kurzfristige Unsicherheiten hindeutet.

Hinweis: Dies stellt eine einseitige Interpretation dar und beleuchtet keine weiteren marktbeeinflussenden Faktoren zum EUA-Markt!

Energy Market Drivers vom 30.07.2025 +++ Heute Gewinnmitnahmen nach der Rally? +++

.svg)

Nach den gestrigen starken Preisanstiegen könnte es heute zu Gewinnmitnahmen kommen. Bislang notieren die EUAs und das Strom Frontjahr leicht schwächer. Das TTF Gas Frontjahr zieht allerdings weiter an.

Bullishe Faktoren

Weiterhin Sorge vor US-Sekundärzöllen gegen russische Energieexporte.

Verzögerungen bei EDF-Kernkraftwerken.

Wartungen an Italiens größtem LNG-Terminal im August.

Ägypten plant, über die bereits bis 2028 vereinbarten Mengen hinaus Flüssigerdgas zu kaufen, um die steigende Nachfrage zu decken und die Lücke zu schließen, die durch den Rückgang der lokalen Produktion entstanden ist.

Japans LNG-Vorräte sinken auf 1,79 Millionen Tonnen – niedrigster Stand dieses Jahr.

Bearishe Faktoren

Die Zielvorgaben im USA-EU-Energie-Deal erscheinen nicht erreichbar. Das Problem ist, dass sie so unrealistisch und absurd sind, dass die Protagonisten schon unglaubwürdig wirken. Allerdings sollte der Fokus mehr auf den sonstigen Fakten des Abkommens liegen: Die Zölle werden ab 1.8. deutlich erhöht und belasten unsere Wirtschaft stark. Es gibt Vorhersagen, dass die EU-Exporte in die USA um bis zu ein Viertel sinken könnten (Commerzbank). Zudem verstehen wir solche Abkommen als Absichtserklärungen ohne bindende Wirkung und Sanktionsmechanismen bei Nichteinhaltung. Es ist nicht ohne Weiteres möglich, dass die EU privaten Unternehmen feste Verpflichtungen dieser Art auferlegt.

BASF warnt vor Konjunkturabkühlung – Chemienachfrage steigt schwächer als erwartet.

Neutrale Faktoren

CoT-Reports der Börse ICE Endex für EUAs und TTF Gas: Zuletzt hatte das Vertrauen in weiter steigende Gaspreise der Investmentfonds abgenommen. Trotzdem bleibt die Netto-Position long. Dies spricht dafür, dass die „starken Hände“ grundsätzlich noch auf steigende oder stabile Preise setzen, sich aber aus Vorsicht etwas von ihren extremen Long-Positionen lösen. Bei den EUAs sind die Spekulanten ebenfalls überwiegend long positioniert, haben zuletzt aber sowohl ihr Long- als auch Short-Engagements erhöht. Die leichte Reduktion der Netto-Long-Position signalisiert, dass sich Investmentfonds vorsichtiger zeigen.

Keine wesentlichen Veränderungen bei den Temperaturprognosen über Nacht, nächste Woche steigen die Temperaturen in Deutschland und in Nordwesteuropa voraussichtlich in den überdurchschnittlichen Bereich. Auch Wind- und PV-Prognosen nicht verändert: Nächste Woche überdurchschnittlich windig bei leicht unterdurchschnittlicher PV-Erzeugung.

Gemischter BIP-Effekt der „Zollkeule“: Für das zweite Quartal wird für die deutsche Wirtschaft eine deutliche Abkühlung erwartet, nach einem Plus von 0,4 Prozent in Q1. Hintergrund sind sogenannte Vorzieheffekt. Industrieproduktion und Exporte waren in Erwartung höherer Zölle im ersten Quartal deutlich gestiegen. In den USA wird dagegen nach einem schwächeren Jahresauftakt mit einem BIP-Plus von aufs Jahr hochgerechnet 2,4 Prozent gerechnet (minus 0,5 Prozent in Q1). Hier sind höhere Einfuhren und weniger Ausgaben der Regierung vor dem „Zollgewitter“ die Hintergründe.

DailyReport Recap vom 29.07.2025: Kaufdruck am Dienstag – EUAs steigen auf Fünf-Wochen-Hoch

.svg)

Am Dienstag kam es an den Energiemärkten zu einem Anstieg des Kaufinteresses. Einerseits wirkten die jüngsten Ereignisse rund um den EU-US-Zoll-Deal und die drohenden Sekundärzölle gegenüber russischen Energieexporten weiter nach. Außerdem kam es bei den EUAs nach Veröffentlichung des überarbeiteten CO2-Auktionskalenders zu Kaufinteresse.

Der DailyReport Recap steht für eine begrenzte Zeit im TradingUpdate zur Verfügung.

Aktivieren Sie hier kostenlos unsere Push-Notifications und verpassen Sie keine TradingUpdates. Das funktioniert auch auf mobilen Geräten!

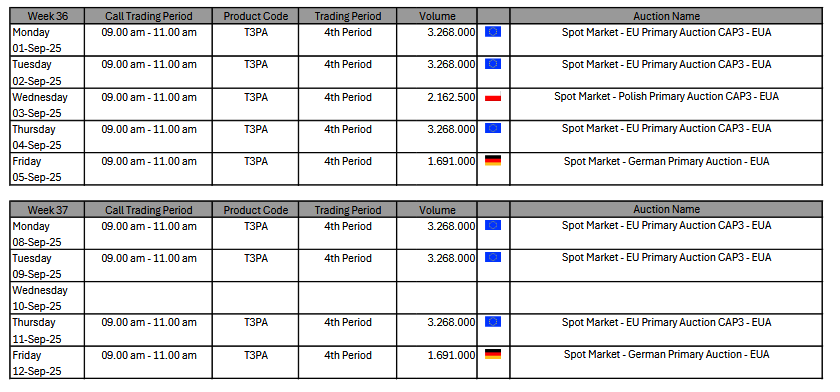

Anpassung des CO2-Auktionskalenders der EEX für 2025 und Ausblick auf 2026

.svg)

Die European Energy Exchange (EEX) hat die überarbeiteten CO2-Auktionskalender für September bis Dezember 2025 sowie den neuen Kalender für 2026 veröffentlicht. Zwischen dem 1. September und dem 15. Dezember 2025 sollen jeweils montags, dienstags und donnerstags rund 3,3 Millionen Tonnen CO2-Zertifikate über die gemeinsame EU-Auktionsplattform (CAP 3) versteigert werden. Für Deutschland sind freitags knapp 1,7 Millionen Tonnen vorgesehen, während Polen alle zwei Wochen mittwochs fast 2,2 Millionen Tonnen versteigern wird – ein signifikanter Anstieg. 2026 sollen insgesamt rund 582 Millionen Tonnen CO2-Zertifikate versteigert werden, davon fast 441 Millionen über CAP 3. Die Marktstabilitätsreserve (MSR) zieht rund 276 Millionen Zertifikate aus dem Markt.

Unsere Einschätzung: Die Veröffentlichung des Auktionskalenders ist eigentlich ein neutrales Event für den CO2-Markt, denn die EEX setzt lediglich bekannte Informationen in die Praxis um. Die Entnahme in die Marktstabilitätsreserve ergibt sich aus dem Markt bekannten Faktoren wie den im Umlauf befindlichen Zertifikaten (TNAC) und den bestätigten Emissionen (Verified Emissions). Dennoch kann die Veröffentlichung zu kurzfristigen Preisreaktionen und vorübergehend erhöhter Volatilität führen. Heute zeigt sich der EUA-Dez-25 Kontrakt bislang fester.

Externer Link zu den Auktionskalendern: https://www.eex.com/en/trading-resources/trading-information/calendar#5401

TTF Gas Spotmarkt an Unterstützungsmarke abgeprallt

.svg)

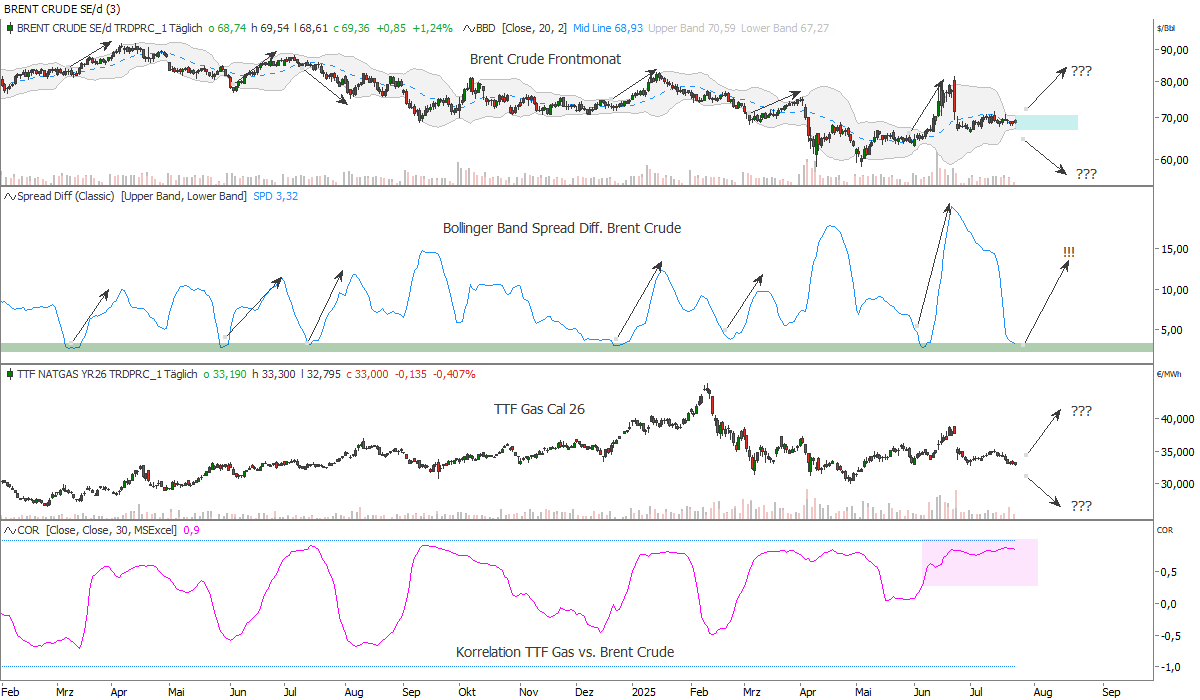

Die geopolitische Unsicherheit hat sich in Folge der jüngsten Entwicklungen deutlich verschärft. Während der Zoll-Deal prinzipiell als bearish einzustufen ist, stellt sich die Frage, ob er politisch überhaupt durchgesetzt werden kann und wie er praktisch umgesetzt werden soll. Als zweiter Unsicherheitsfaktor stehen nun die drohenden Sekundärzölle gegenüber russischen Energieexporten im Raum. Auch hier stellt sich die Frage, wie diese überhaupt umgesetzt werden sollten. Dass Putin einknickt, halten wir jedenfalls für sehr unwahrscheinlich, was die Einführung von Sekundärzöllen wahrscheinlicher macht und bullish auf die Gasmärkte wirkt.

Erste Auswirkungen zeigen sich bereits am Spotmarkt: Der TTF-Gas-Day-Ahead ist an der technischen Unterstützung bei rund 31 Euro/MWh nach oben abgeprallt und notiert derzeit am mittleren Bollinger-Band bei 33,34 Euro/MWh. Ein nachhaltiger Anstieg über diese Marke dürfte den Weg für einen Test des Verlaufshochs bei rund 36 Euro/MWh ebnen.

Energy Market Drivers am 29.07.2025: Wird Putin vor Trump einknicken?

.svg)

Am heutigen Dienstag notieren die Energiemärkte bislang kaum verändert, nur am kurzen Ende steigt der Strom Frontmonat Base mit 1,7 Prozent etwas kräftiger.

Bullishe Faktoren

US-Ultimatum gegenüber Russland könnte zu Sekundärzöllen auf russische Energieexporte führen. Die Wahrscheinlichkeit, dass der russische Präsident Putin gegenüber Trump einknickt und binnen 10-12 Tagen einer Waffenruhe zustimmt, ist nicht sehr hoch. Das Ultimatum würde seine Position in Verhandlungen mit der Ukraine zudem schwächen. Zum einen läuft es militärisch offenbar derzeit gut für Russland und zum anderen würde ein Nachgeben auf das Ultimatum von Trump für Putin und Russland einem Gesichtsverlust gleichkommen. Daher stellt sich die Frage, ob Trump die Sekundärzölle überhaupt umsetzen könnte. Russlands Energieexporte im Öl- und Gasbereich sind so groß, dass sie kurzfristig auf dem Weltmarkt nicht komplett ersetzt werden könnten.

Reduzierte Fördermenge am norwegischen Gasfeld Troll bis 1. August (Wegfall von 5 mcm/d) und Verzögerung nach Wartungen am Hammerfest LNG-Terminal um drei Tage.

Bearishe Faktoren

Zoll-Deal mit den USA belastet die europäische Konjunktur.

US-Gasförderung nahe Rekordlevel mit 107,4 Milliarden Kubikfuß pro Tag im Juli.

Temperaturprognosen sehen Nordwesteuropa im unterdurchschnittlichen Bereich bis zum 7. August. Danach Anstieg auf überdurchschnittliche Werte, wenig Veränderung im Vergleich zur vorherigen Prognose, erst im hinteren Bereich leicht wärmere Temperaturen als zuletzt. Für Deutschland zeigt sich ein ähnlicher Verlauf, aber erst ab dem 11. August werden überdurchschnittliche Werte prognostiziert. Zudem haben sich am aktuellen Rand mit der neusten Prognose nochmals kühlere Werte ergeben.

PV-Prognosen neutral, aber Windaufkommen in Deutschland in dieser und der nächsten Woche überdurchschnittlich.

Venture Global baut Marktführerschaft bei US-LNG-Exporten aus: Das US-LNG-Unternehmen Venture Global hat den Bau der CP2-LNG-Anlage in Louisiana beschlossen, nachdem 15,1 Milliarden US-Dollar an Finanzierung für die erste Projektphase gesichert wurden. Mit einer geplanten Kapazität von CP2 von 28 Millionen Tonnen pro Jahr wird das Unternehmen bis 2027 eine Kapazität von 67,2 Millionen Tonnen erreichen und Cheniere Energy als größten US-Exporteur überholen. Die Entscheidung folgt zwei weiteren Projektfreigaben in einem Jahr, in dem Präsident Trump LNG-Exporte aktiv unterstützt und Exportgenehmigungen wieder freigegeben hat.

Neutrale Faktoren

Teile des Zoll-Deals sind unrealistisch (250 Mrd. US-Dollar pro Jahr für Energieimporte aus den USA?).

Vertagen die USA und China die Verhandlungen im Zollkonflikt? Laut Reuters wird erwartet, dass das Stillhalteabkommen im Zollstreit um 90 Tage verlängert wird. Bisher läuft die Frist für Verhandlungen bis zum 12. August.

DailyReport Recap vom 28.07.2025: Zollvereinbarung und Druck auf Russland bewegen die Märkte

.svg)

Der Montag stand ganz im Zeichen großer politischer Ereignisse. Das Zollabkommen zwischen der EU und den USA musste von der Marktteilnehmern verdaut werden. Es sorgte für Preisabschläge. Allerdings wurde am Nachmittag bekannt, dass US-Präsident Trump Druck auf Russland in der Ukraine-Frage erhöhen will. Dies stützte die Notierungen für Öl und Gas, da mögliche Sekundärzölle für Länder drohen, die weiterhin Energie in Russland beziehen.

Der DailyReport Recap steht für eine begrenzte Zeit im TradingUpdate zur Verfügung.

Aktivieren Sie hier kostenlos unsere Push-Notifications und verpassen Sie keine TradingUpdates. Das funktioniert auch auf mobilen Geräten!

Trump verschärft Ukraine-Ultimatum gegenüber Russland

.svg)

US-Präsident Donald Trump hat die ursprünglich auf 50 Tage angesetzte Frist zur Waffenruhe in der Ukraine auf zehn bis zwölf Tage verkürzt. Sollte Russland in diesem Zeitraum keine Kampfhandlungen einstellen, droht Trump mit sogenannten Sekundärzöllen in Höhe von 100 Prozent auf Importe von Russlands Handelspartnern. Ziel ist es, durch wirtschaftlichen Druck auf Abnehmer russischer Energie – wie China, Indien und Brasilien – die russische Kriegsführung zu schwächen. Trump zeigte sich erneut enttäuscht über Präsident Wladimir Putin, insbesondere wegen russischer Luftangriffe auf zivile Ziele. "Ich dachte, das haben wir schon oft geklärt. Und dann geht Präsident Putin los und beginnt, Raketen auf eine Stadt wie Kiew abzufeuern und tötet viele Menschen in einem Pflegeheim. Ich bin enttäuscht von Präsident Putin, sehr enttäuscht", so Trump.

Unsere Einschätzung: Eine zeitnahe Einigung im Ukraine-Konflikt könnte zu spürbarer Entspannung an den europäischen Gasmärkten führen. Allerdings blieb Trumps bisheriger Versuch, durch politischen und wirtschaftlichen Druck Zugeständnisse von Russland zu erzwingen, erfolglos. Vor dem Hintergrund des Energieabkommens zwischen den USA und der EU – mit dem Ziel eines deutlich stärkeren Ausbaus amerikanischer Energieexporte nach Europa – ist unklar, welche konkreten Inhalte eine mögliche Einigung mit Russland überhaupt umfassen würde.

Wie könnten die Gaspreise reagieren? Die Drohung mit Sekundärzöllen durch Trump auf Handelspartner Russlands würde den TTF-Gaspreis in Europa wahrscheinlich steigen lassen, weil dies globale Angebotsunsicherheiten erhöht, den LNG-Wettbewerb verschärft und die Energie-Geopolitik erneut destabilisiert. Die Reaktion wäre spürbar am Spotmarkt, aber auch langfristige Futures-Kontrakte könnten Preisaufschläge erfahren.

Unrealistische Pläne für EU-Energieimporte aus den USA

.svg)

EU-Kommissionspräsidentin von der Leyen kündigte im Rahmen des Zoll-Deals mit US-Präsident Trump an, die EU werde jährlich Energie im Wert von 250 Milliarden US-Dollar aus den USA importieren. Das ist ökonomisch nicht nachvollziehbar. Im Jahr 2024 importierte die EU insgesamt Energieprodukte im Wert von 435 Milliarden US-Dollar, davon lediglich für knapp 90 Milliarden US-Dollar aus den USA. Ein jährliches Verdreifachen wäre nötig, um das Ziel zu erreichen. Selbst bei vollständiger Umstellung auf US-LNG und US-Öl reichen Volumen und globale Angebotsverteilung nicht aus, um diese Summen realistisch zu erreichen. Die Gas-Terminkurve zeigt ein sinkendes Preisgefälle in den kommenden Jahren (Backwardation).Der Deal setzt also steigende Mengen oder Preise und politisch sowie juristisch riskante Nachfrageverschiebungen voraus. Was ist zum Beispiel mit langfristigen Lieferverträgen mit Lieferanten wie Katar? Aus unserer Sicht scheint die EU darauf zu setzen, Zeit zu gewinnen und Trump zunächst zu besänftigen. Diese Taktik hat China 2019 bereits erfolgreich angewendet. Realistisch erreichbarer scheinen die Zielvorgaben nicht.

Zollkompromiss zwischen EU und USA lässt Energiemarkt kalt

.svg)

Die EU und die USA haben sich auf ein Handelsabkommen geeinigt, das pauschale Zölle von 15 Prozent auf fast alle EU-Exporte – einschließlich Autos, Halbleiter und Pharmaprodukte – vorsieht und damit die ursprünglich angedrohten 30 Prozent abwendet. Zwar wurden für einige ausgewählte Produkte wie Agrargüter, Luftfahrtkomponenten oder Generika beidseitig Nullzölle vereinbart, doch bleiben viele Details vage, insbesondere bei Investitionen und Laufzeiten.

Die deutsche Automobilindustrie erwartet durch die Zölle jährliche Mehrkosten in Milliardenhöhe und fordert dringend Investitionen in den Standort Europa. Die EU verpflichtete sich zudem zu Energieimporten im Wert von 750 Milliarden US-Dollar sowie zu weiteren Investitionen von 600 Milliarden US-Dollar in den USA – was als geopolitisches Signal zur Abkehr von russischer Energie gewertet wird. Gleichzeitig bleiben die Stahl- und Aluminiumzölle der USA bei 50 Prozent bestehen, was besonders die Industrie zusätzlich belastet. Juristisch könnte der gesamte Deal noch scheitern: Ein US-Gericht prüft derzeit Trumps rechtliche Grundlage zur einseitigen Einführung von Zöllen – mit potenziellen Auswirkungen auf die gesamte Vereinbarung.

Finanzmärkte reagieren mit Erleichterung

An den Finanzmärkten wurde der Zoll-Deal zunächst positiv aufgenommen: Der DAX stieg im frühen Handel um 0,9 Prozent auf 24.424 Punkte, während auch die US-Futures zulegten. Insbesondere Autoaktien wie Mercedes-Benz und Porsche profitierten von der Zollsenkung auf 15 Prozent, die zuvor bei 27,5 Prozent lag. Dennoch sehen Analysten die Einigung eher als Schadensbegrenzung, denn als Durchbruch. Laut Commerzbank könnten die EU-Exporte in die USA infolge der neuen Belastungen um rund ein Viertel zurückgehen. Auch der Euro gab nach dem Deal leicht nach, während Rohöl- und Bitcoinpreise anzogen und der Goldpreis fiel.

Energiemärkte nicht beeindruckt

Die Energiemärke haben am Montag nur kurz bullish auf die Meldungen reagiert. Die EUAs haben in der Spitze bis 72,25 Euro/t CO2 gehandelt und das Strom Cal 26 Base kurzzeitig gestützt. Inzwischen sind die Kursanstiege der EUAs aber wieder egalisiert und es überwiegen leichte Minuszeichen.

Unsere Einschätzung: Wir hatten bereits im Vorfeld damit gerechnet, dass die Energiemärkte eine Einigung nicht positiv aufnehmen werden, weil sie mit höheren Zöllen und damit wirtschaftlichen Belastungen einhergehen. Das Abkommen sorgt für Ruhe und die Unsicherheit ist beseitigt. Allerdings sind die negativen Auswirkungen nun Gewissheit geworden und es gibt keinen Grund zur Hoffnung mehr.

Chart unten: Strom Cal 26 Base im Tageschart um 11:30 Uhr: Anfänglicher Kursanstieg mittlerweile egalisiert.

Energy Market Drivers am 25.07.2025: Erneut ungeplanter Ausfall an Gasanlage in Norwegen

.svg)

Wie so häufig eröffnen die Energiemärkte den Handelstag zunächst seitwärts und es gibt über Nacht keine außergewöhnlichen Impulse. Das war nicht immer so in der Vergangenheit. Zurzeit erscheint der Markt ruhiger und es kommt nicht zu größeren Eröffnungskurslücken (Gaps). Der Markt befindet sich in einer trendlosen Phase. Neue Abwärtstrends wurden bei Strom, Gas und den EUAs noch nicht etabliert. Wichtige Unterstützungen scheinen zunächst kurzfristig zu halten.

Bullishe Faktoren

Ausfall an norwegischer Gasanlage Nyhamna, 28,8 mcm/d fallen aus, laut Betreiberangaben zunächst bis morgen. Die Mengenangabe ist mit Vorsicht zu betrachten, da der Betreiber selbst von einer unklaren Kapazitätsauswirkung spricht. Gleichzeitig verzögern sich geplante Wartungen am Troll-Gasfeldes, so dass aktuell 3,2 mcm/d Kapazität ungeplant fehlen. Die Nominierungen sind mit 324 mcm/d aber heute auskömmlich, könnten aber im Laufe des Tages noch nach unten korrigiert werden.

Der Ifo-Geschäftsklimaindex dürfte im Juli zum siebten Mal in Folge steigen – laut Prognosen auf 89,0 nach zuvor 88,4 Punkten. Das zeigt eine Umfrage des Münchner Ifo-Instituts unter etwa 9000 Führungskräften deutscher Unternehmen.

Größte Hitzewelle seit drei Jahren in den USA erwartet. Der US-Gaspreis war zuletzt trotzdem stark rückläufig.

Beim CO2-Dez-Future kam es gestern Nachmittag zu starken Preisanstiegen und einer Rückeroberung der Marke von 70 Euro/t CO2. Damit schwenkt die Charttechnik bullish ein. Es kommt zu einem Candlestick-Umkehrsignal in Form eines „Three Inside Up“. Spannend zu beobachten wird sein, ob der Future nun auch den Abwärtstrend seit Mitte Juni bei 71,11 Euro/t CO2 überwinden kann. Bei 70,86 Euro/t CO2 befindet sich die horizontal verlaufende 200-Tage-Linie. Aktuell notiert das Verschmutzungsrecht bei 71 Euro/t CO2.

Energiepreise vor möglicher Aufwärtsphase im Spätsommer: Zum Ende des Augusts deutet sich eine bullishe Marktphase an. Die Nachfrage könnte wieder anziehen und die preisdämpfende Wirkung der Solarenergie nimmt ab. Hinzu kommt ein größeres Wartungsfenster in Norwegen.

Bearishe Faktoren

USA lockern Ölsanktionen gegen Venezuela.

Nach starken Regenfällen haben sich die Wasserstände des Rheins in Deutschland deutlich erholt, sodass Schiffe nun wieder größere Ladungen transportieren können. Im südlichen Rheinverlauf, inklusive des Engpasses bei Kaub, sind normale Wasserstände zurückgekehrt, was dort Vollbeladungen ermöglicht. Weitere Regenfälle in den Einzugsgebieten sollen die Pegel in den kommenden Tagen weiter normalisieren, was für den Transport von Kohle und damit die Stromproduktion wichtig ist.

Gestrige Einkaufsmanagerindizes leicht verbessert, möglicher „Zoll-Deal“ könnte Stimmung weiter verbessern. Die Rahmenbedingungen würden zwar schlechter, aber die Unsicherheit wäre vorerst beseitigt.

Neutrale Faktoren

Temperaturprognosen für Deutschland in den kommenden Tagen nochmals kühler, dafür zum Monatswechsel leicht wärmer als zuletzt prognostiziert. Für Nordwesteuropa gibt es ebenfalls leichte Adjustierungen in beide Richtungen, insgesamt aber weiterhin keine Risiken durch große Hitzewellen erkennbar. In Südeuropa herrscht dagegen weiter große Hitze.

Weiter keine Auktionstermine für Kapazität im Gasspeicher Rehden bekannt. Muss bald der THE tätig werden? Das wäre bullish für den Gasspotmarkt.

Mehrere große Investitionsvorhaben im US-Solar- und Windsektor stehen nach dem Rückzug von Subventionen durch die neue republikanische Gesetzgebung in den USA auf der Kippe. Auch in der Europäischen Union kommt es im Jahr 2025 erstmals seit über einem Jahrzehnt zu einem Rückgang beim Ausbau der Solarenergie, da einige Regierungen die Subventionen für Solaranlagen auf Dächern kürzen. Die Unsicherheit über Gesetzesänderungen und regulatorische Eingriffe erschweren in beiden Kontinenten massiv die Finanzierung und Planung neuer Erneuerbaren-Projekte. Vor dem Hintergrund fällt es schwer, an steigende EUA-Preise zu glauben.

Kommt es heute oder am Wochenende zu einer Einigung in den Handelsgesprächen zwischen der EU und den USA? Aus unserer Sicht wäre eine Einigung kurzfristig neutral für die Energiemärkte, während die Aktienmärkte sehr wahrscheinlich auf jede Art von Einigung zunächst bullish reagieren würden. Je höher die Zölle auf EU-Produkte aber ausfallen, desto schlechter wäre es für die Konjunktur und damit auch mittelfristig bearish für die Energiemärkte.

DailyReport Recap vom 24.07.2025: Seitwärtsbewegung am Donnerstag

.svg)

Am Donnerstag zeigte sich eine interessante Entwicklung an den Energiemärkten. Eine derartige Divergenz sieht man eher selten. Denn während der CO2-Markt stärker zulegte, gab das kurze Ende der Gasterminkurve deutlich ab. Die Korrelation zwischen Gas und CO2 ist in den letzten Tagen wieder gestiegen, hatte sich aber am Donnerstag wieder in Luft aufgelöst. Durch diese Diskrepanz hat sich der Strommarkt auf Schlusskursbasis wenig verändert und stand im Spannungsfeld zwischen fallenden Gas- und steigenden CO2-Preisen.

Der DailyReport Recap steht für eine begrenzte Zeit im TradingUpdate zur Verfügung.

Aktivieren Sie hier kostenlos unsere Push-Notifications und verpassen Sie keine TradingUpdates. Das funktioniert auch auf mobilen Geräten!

Ende einer Serie

.svg)

Seit dem 15. Juli haben es alle für den Finanzmarkt wichtigen US-Konjunkturdaten geschafft, die Konsensschätzungen zu übertreffen. Darunter sind so Illustre wie die Stimmungsbarometer im Verarbeitenden Gewerbe in der Großraumregion New York und Philadelphia für sowie das Verbrauchervertrauen der Universität Michigan jeweils für Juli und die Verbraucherpreise für Juni. Am heutigen Donnerstag hatte es damit ein Ende. Zwar gab es eine geringere Anzahl an Erstanträgen auf Arbeitslosenhilfe in der Woche zum 19. Juli zu vermelden. Die Neubauverkäufe für Juni und der Einkaufsmanagerindex der Industrie für Juli blieben jedoch hinter den Konsensschätzungen zurück.

Vor allem der Fall des PMIs auf 49,5 Punkte und damit unter die Expansionsschwelle von 50 Punkten irritierte. Damit waren die USA aber nicht allein. Während Indien mit 59,2 Punkten nach wie vor einsam seine Kreise zieht, sank auch in Japan das Unternehmensvertrauen und zwar um 1,3 auf 48,8 Punkte, während in Europa die Einkaufsmanagerindizes leider wie gewohnt unter der 50-Punkte Marke festhingen. Zur Erinnerung: Das letzte Mal, dass es mehr positive als negative Antworten im Euroraum gab, war im Juni 2022. Gleichwohl möchten wir an dieser Stelle auch einmal etwas Positives zum Euroraum festhalten: In diesem Jahr hat sich der EU-PMI immerhin recht zügig von 45,1 auf 49,8 Punkte emporgearbeitet (graue Linie in Graphik 2). Sollte es jetzt noch zu einem Abkommen zwischen den USA und der EU im Zollkonflikt kommen, könnte sich die Stimmung weiter aufhellen. Gerade das ist ja das Sonderbare: Die wirtschaftliche Lage hätte sich damit im Vergleich zu vor den US-Zöllen (nicht nur) für Europas Firmen deutlich verschlechtert. Diese sind aber dennoch potenziell erleichtert, dass es nicht noch schlimmer kam („Ankereffekt“). Das verfängt zwar an den Aktienmärkten, aber nicht am Rohstoffmarkt. Dieser lässt sich nicht so leicht täuschen.

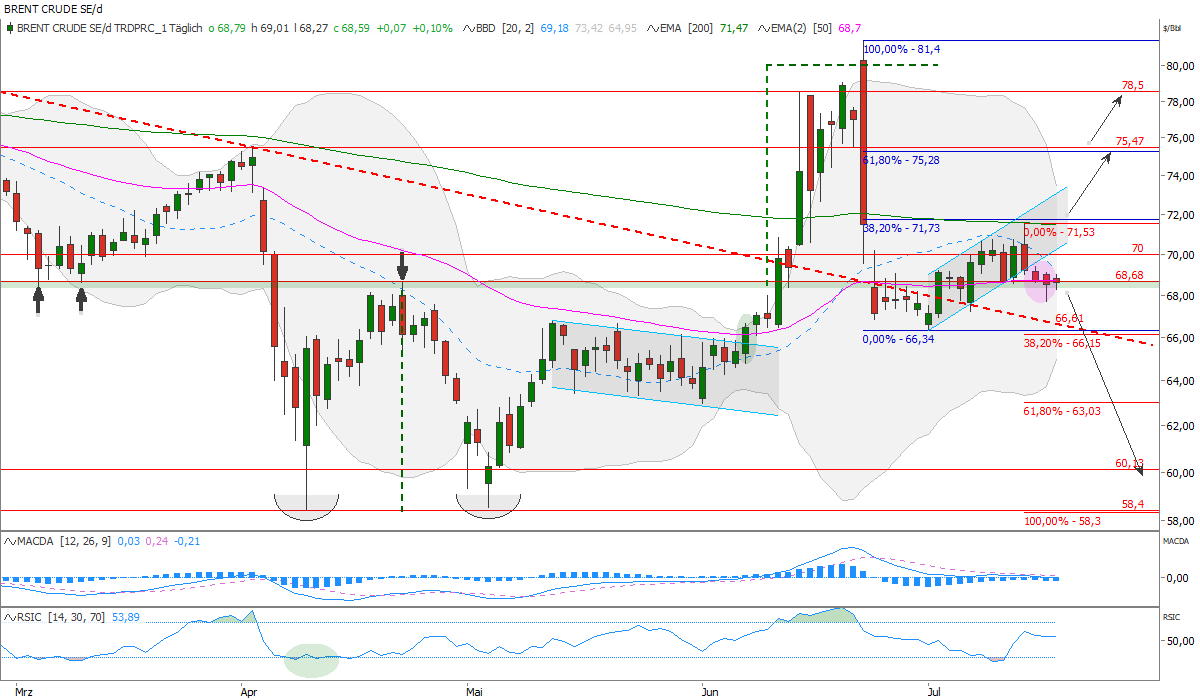

Bevorstehender Vola-Impuls bei Brent sollte auf TTF Gas abfärben

.svg)

Energy Market Drivers vom 24.07.2025: Charttechnische Käufe könnten weiterhin stützen

.svg)

Am Donnerstag eröffnen die Energiemärkte seitwärts. Die EUAs steigen jedoch wieder über die Marke von 70 Euro/t CO2 an, was kurzfristig bullish wirken könnte, insbesondere wenn daraus ein Candlestick-Umkehrsignal wird. Ein „Three Inside Up“ gilt als Kaufsignal in der Candlestick-Analyse. Das fundamentale Bild stellt sich derzeit überwiegend neutral dar. Dass der Sommer nun doch nicht so heiß wird, ist mittlerweile ausreichend bekannt und eingepreist. Neue starke fundamentale Impulse gibt es derzeit nicht. Die angelaufenen Support-Marken bei Strom, Gas und den EUAs könnten jedoch weiterhin zu technischen Käufen führen. Nachhaltig neue Tiefs wurden an den Märkten nicht ausgeprägt, neue Abwärtstrends bislang nicht etabliert.

Bullishe Faktoren

Milosz Motyka ist neuer Energieminister in Polen und ein klarer Befürworter einer energiepolitischen Wende, weg von Kohle hin zu Erneuerbaren Energien. Damit hat Polen einen neuen Energieminister, der höhere CO2-Preise befürworten dürfte.

Wind und Solar derzeit unterdurchschnittlich, Wind nimmt in Deutschland ab 28.07. deutlich zu und verbleibt dann laut Wettermodellen bis 31.07. über Normal. PV wird bis 06.08. unter Normal prognostiziert mit einem keinen Ausreißer in den Normalbereich zum Monatswechsel.

In Frankreich sind mit ca. 44 GW KKW-Kapazität derzeit deutlicher weniger Kernkraftwerke am Netz, als noch vor einer Woche prognostiziert (Prognose: 48 GW). In den nächsten Tagen soll die Verfügbarkeit jedoch stetig zunehmen und bis zum 28.07. knapp 50 GW erreichen.

Beim EUA-Dez-Future wurde gestern ein „Bullish Harami“ ausgeprägt. Dies stellt zunächst ein schwaches Umkehrmuster dar. Ein Tagesschlusskurs über 70 Euro/t CO2 würde aus daraus jedoch ein „Three Inside Up“ werden lassen (stärkeres Candlestick-Signal), was kurzfristig weiteren Kaufdruck am CO2-Markt auslösen könnte.

In einem Monat, Ende August, beginnt wieder ein größeres Wartungsfenster in Norwegen, mit einer zu erwartenden Einschränkung von 100 mcm/d, was relevante Mengen darstellt.

Bearishe Faktoren

Kühlere Temperaturprognosen für Deutschland bis 11. August im neusten EC46-Modelllauf. Dafür weiter hinten im Prognosezeitraum etwas milder. Allerdings ist hier noch eine hohe Unsicherheit in den Prognosen enthalten.

Gasangebot aus Norwegen weiter auf hohem Niveau (Nominierung für heute 320 mcm/d), keine ungeplanten Ausfälle an Förder- oder Verarbeitungsanlagen. Auch das globale LNG-Angebot ist weiterhin robust und auf Rekordniveau.

Regen hat den Wasserstand des Rheins erhöht, aber der größte Teil des Flusses ist immer noch zu flach für Frachtschiffe, um voll beladen zu fahren, sagten Rohstoffhändler am Mittwoch. Es wird erwartet, dass weitere Regenfälle in den kommenden Tagen den Pegel des Flusses im Laufe dieser Woche auf annähernd normale Werte ansteigen lassen, zeigen Prognosen mit Daten von LSEG. Eine Situation wie im Sommer 2022 dürfte sich damit nicht wiederholen.

Neutrale Faktoren

Keine überraschenden Veränderungen an den Temperaturprognosen für Nordwesteuropa über Nacht.

Weiterhin keine neuen Auktionstermine für Kapazitäten am Gasspeicher Rehden.

Das Weiße Haus teilte über Nacht mit, dass Trump am heutigen Donnerstag die US-Notenbank besuchen wird. Dieser Besuch folgt auf seine Drohungen, den Fed-Vorsitzenden Jerome Powell zu entlassen, die die US-Anleihemärkte verunsichert haben.

Handelsgespräche zwischen EU und USA laufen weiter und biegen auf die Zielgerade ein. Eine weitere Verschiebung der Frist halten wir für unwahrscheinlich. Es deutet sich ein Deal mit deutlich höheren Zöllen als noch vor am 2. April (Liberation Day) an. Allerdings dürften die Aktienmärkte einen Deal dennoch positiv aufnehmen, so war es auch nach dem Deal zwischen USA und Japan. Dies hat sich jedoch nicht auf die Energiemärkte übertragen, da eine Korrelation zwischen den EUAs und dem Aktienmarkt derzeit nicht vorhanden ist.

Nach mehreren Zinssenkungen wird die Europäische Zentralbank heute voraussichtlich pausieren und den Einlagesatz bei 2,0 Prozent belassen. Anleger verfolgen die angekündigten Äußerungen von EZB-Präsidentin Christine Lagarde zum weiteren Zinsausblick aufmerksam. Laut Einschätzung mehrerer von Reuters befragter Ökonomen ist im Laufe des Jahres eine weitere Zinssenkung der EZB möglich, möglicherweise im September.

DailyReport Recap vom 23.07.2025: Zollkonflikt geht in spannende Schlussphase

.svg)

Am Mittwoch haben sich die Energiemärkte auf Schlusskursbasis nur unwesentlich im Vergleich zum Vortag verändert. Am kurzen Ende der Gas- und Stromterminkurve ging es etwas deutlicher nach unten mit jeweils rund minus 1,2 Prozent bei den Frontmonaten. Der Zollkonflikt zwischen der EU und den USA spitzt sich zu. Eine Einigung ist möglich, aber ungewiss. Es drohen 15 Prozent Zölle auf EU-Waren in den USA.

Der DailyReport Recap steht für eine begrenzte Zeit im TradingUpdate zur Verfügung.

Aktivieren Sie hier kostenlos unsere Push-Notifications und verpassen Sie keine TradingUpdates. Das funktioniert auch auf mobilen Geräten!

SKS-Formation im TTF Gas Q2 2026 kurz vor Bestätigung

.svg)

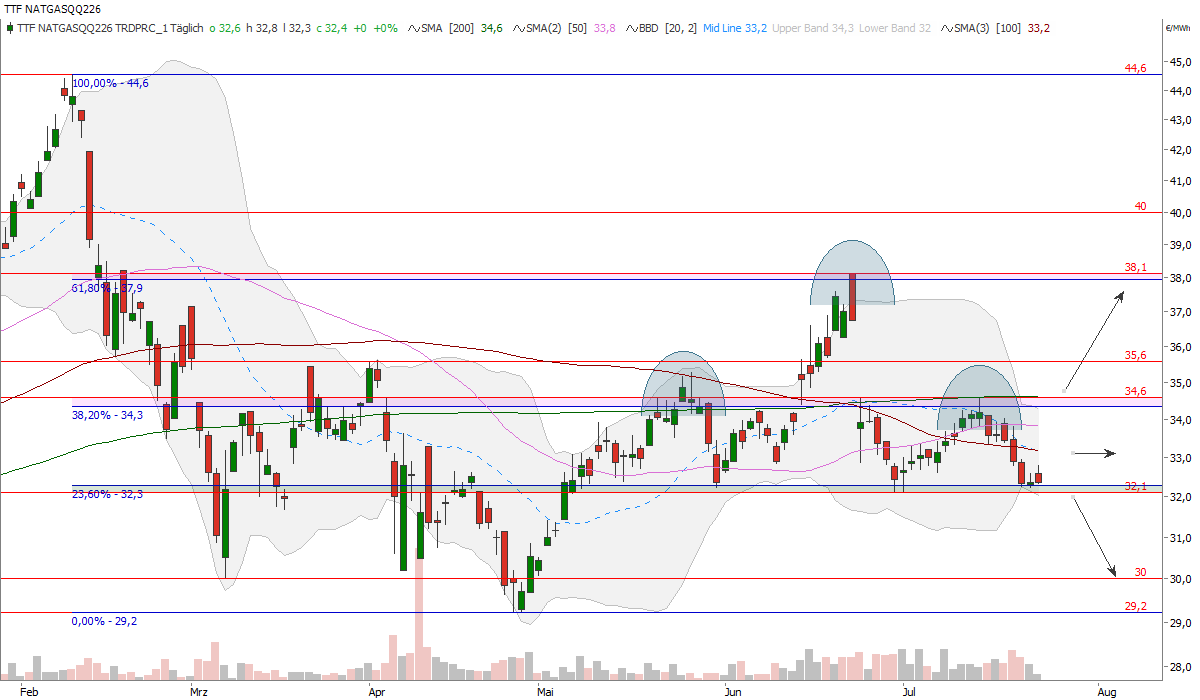

Der TTF-Gaspreis zur Lieferung im Q2 2026 bildet derzeit eine obere Umkehrformation in Form einer ausgeprägten Schulter-Kopf-Schulter-Formation (SKS) aus. Die horizontale Nackenlinie bei 32,10 Euro/MWh wird am Mittwoch der KW 30 erneut getestet. Fällt der Kurs unter diese Signallinie, wird die SKS-Formation bestätigt und es sind weitere Preisabgaben zu erwarten. Die 30-Euro-Marke bildet dann das nächste Kursziel aus. Hier darf Kaufdruck erwartet werden. Sollten die Preise auch unter 30 Euro/MWh zurückfallen, wäre nicht mehr viel Luft bis zum Apriltief bei 29,20 Euro/MWh vorhanden. Sollten die Kurse allerdings wieder nach oben wegdrehen und das 38,2%-Fibonacci-Retracement mit samt rechter Schulter und 200-Tage-Linie bei 34,60 Euro/MWh überwinden, würde ein Kaufsignal generiert und Preiszuwächse bis zum Hoch des Kopfes bei 38 Euro/MWh könnten die Folge sein.

Interpretation CoT-Report EUA-Markt (ICE Endex / Stand: 18.07.2025)

.svg)

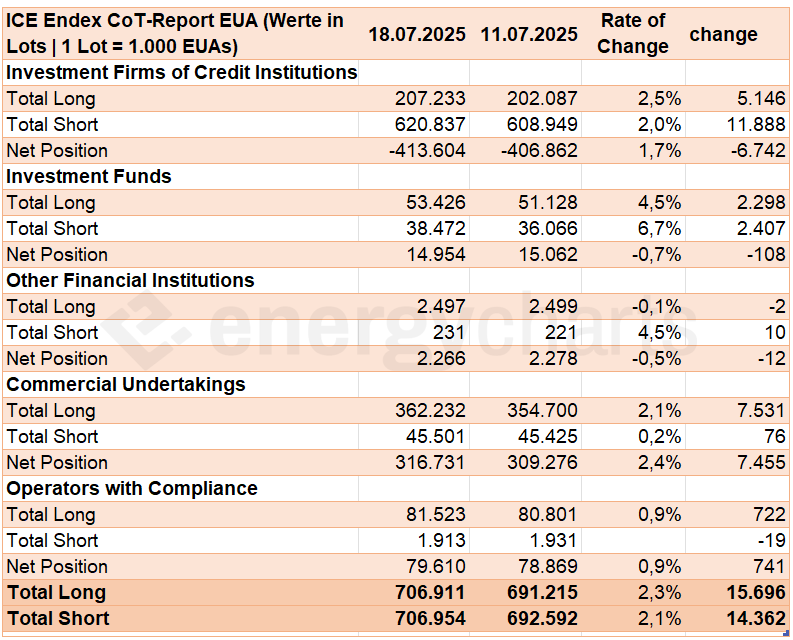

Der CoT-Report für den EUA-Markt am 18.07.2025 zeigt bei den Investment Funds eine Long-Position von 53,43 Mio. t und 38,47 Mio. t auf der Short-Seite. Die Netto-Position der Investment Funds beträgt somit 14,95 Mio. t auf der Long-Seite. Gegenüber der Vorwoche gab es einen Zuwachs von 2,30 Mio. t long und 2,41 Mio. t short, die Netto-Position ist damit leicht um 0,11 Mio. t gefallen.

Interpretation:

Die Investment Funds sind überwiegend long positioniert, haben aber sowohl Long- als auch Short-Engagements erhöht. Die leichte Reduktion der Netto-Long-Position signalisiert, dass sich Investment Funds vorsichtiger zeigen: Die Zunahme auf beiden Seiten spricht für eine Marktphase mit erhöhter Unsicherheit und potenzieller Volatilität. Trotz des leichten Rückgangs ist das Long-Engagement deutlich stärker ausgeprägt als das Short-Exposure, was auf einen grundsätzlich bullischen Grundton hinweist.

Ein CO2-Händler sollte das Verhalten der Investment Funds weiterhin genau beobachten. Der hohe Anteil an Long-Positionen zeigt, dass professionelle Investoren weiter an steigende Preise glauben – allerdings werden gleichzeitig auch mehr Short-Positionen eingegangen. Das spricht dafür, dass die Marktteilnehmer Risiken absichern. Für einen aktiven Trader erscheint eine moderate Long-Positionierung plausibel, sollte aber unbedingt mit Risikobegrenzungsmaßnahmen kombiniert werden. Wer risikoavers ist, könnte aktuell auch eine neutrale Position bevorzugen, da der Zuwachs auf der Short-Seite auf kurzfristige Unsicherheiten hindeutet. Ein offensiver Aufbau einer Short-Position wäre angesichts der noch klar dominierenden Long-Seite derzeit zu überdenken. Hinweis: Dies stellt eine einseitige Interpretation dar und beleuchtet keine weiteren marktbeeinflussenden Faktoren zum EUA-Markt!

Interpretation CoT-Report TTF Gas (ICE Endex / Stand: 18.07.2025)

.svg)

Der CoT-Report zeigt, dass Investment Funds am 18.07.2025 mit 378,65 TWh auf der Long-Seite und mit 218,39 TWh auf der Short-Seite positioniert sind. Die Netto-Position der Investment Funds liegt damit bei 160,26 TWh auf der Long-Seite. Im Vergleich zur Vorwoche ist dies ein Rückgang: Die Long-Positionen wurden um ca. 5,5 TWh abgebaut, während die Short-Positionen um 0,86 TWh gesenkt wurden. Die Netto-Long-Position der Investment Funds ist also um ca. 4,64 TWh gefallen.

Interpretation und Marktbedeutung:

Investment Funds sind traditionell als trendfolgende Akteure bekannt, die sich oft an makroökonomischen Fundamentaldaten und Marktstimmung orientieren. Der Rückgang der Long-Positionen bei gleichzeitigem moderatem Abbau der Short-Seite deutet darauf hin, dass das Vertrauen in weiter steigende Gaspreise abnimmt. Trotzdem bleibt die Netto-Position long. Dies spricht dafür, dass Investment Funds grundsätzlich noch auf steigende oder stabile Preise setzen, sich aber aus Vorsicht etwas von ihren extremen Long-Positionen lösen.

Ein Gashändler könnte angesichts dieses Datenbildes eine gewisse Vorsicht walten lassen. Zwar dominieren die Long-Positionen weiterhin, das starke Zurückfahren der Longs bei Investment Funds könnte jedoch ein Vorbote für Marktschwäche sein. Eine neutrale Positionierung könnte daher aktuell zielführend sein. Hinweis: Dies stellt eine einseitige Interpretation der Lage am Gasmarkt dar und beleuchtet keine weiteren marktbeeinflussenden Faktoren!

Energy market Drivers am 23.07.2025: Today Rebound Day

.svg)

Die Energiemärkte zeigen sich am Mittwoch bislang leicht fester. Es scheint verstärkt zu technischen Käufen auf wichtigen Unterstützungen bei den Strom und Gas Frontjahren zu kommen. Aus fundamentaler Sicht gibt es mit dem auskömmlichen Gasangebot und nach unten korrigierten Temperaturprognosen kaum überzeugende Gründe für nachhaltig steigende Kurse.

Bullishe Faktoren

Today Rebound Day? Strom Cal 26 Base ist gestern vom Juni-Tief bei 84,35 Euro/MWh nach oben abgeprallt. Der Grund dürften rein technische Käufe sein, die sich aber noch ausweiten könnten. Charttechnisch wurde ein „Bullish Belt Hold“ ausgeprägt. Nach einem Down-Gap kamen sofort die Käufer zurück und es kam zu einer grünen Tageskerze.

Auch beim TTF Gas Cal 26 Future scheint der Support bei 33 Euro/MWh ein weiteres Mal zu halten. Nach dem gestrigen „Short Day“ kommt es heute zu einer technischen Gegenbewegung, was in einem „Swing-Low“ enden und weitere Käufer anlocken könnte.

Die Windenergieerzeugung wird ab morgen unterdurchschnittlich ausfallen und erst wieder ab dem 28.7. zulegen und in den überdurchschnittlichen Bereich steigen.

Probleme am LNG-Terminal in Stade, Projekt gerät ins Stocken, Streit zwischen den beteiligten Unternehmen, Fertigstellung war ursprünglich für 2027 geplant.

Bearishe Faktoren

Temperaturprognosen nach unten korrigiert für Nordwesteuropa und Deutschland. Das Risiko für den Rest des Sommers geht damit weiter zurück.

Heute noch überdurchschnittliche Windeinspeisungen in Deutschland.

Gasangebot aus Norwegen und per LNG auf Rekordniveau. Laut Gassco sind 312 mcm/d Gas für heute nominiert und keine ungeplanten Störungen gemeldet.

CoT-Report EUA wird heute veröffentlicht: Die Investment Funds hatten im letzten CoT-Report mit Stand 11.07.2025 ihre Netto-Long-Position um rund 3,9 Mio. t noch deutlich reduziert, insbesondere indem sie Short-Positionen aufgebaut und Long-Positionen abgebaut hatten. Das deutete darauf hin, dass diese Marktteilnehmer zuletzt eher mit fallenden EUA-Preisen rechneten. Dieser Trend könnte sich weiter fortgesetzt haben, was heute bearish auf den EUA-Preis wirken sollte.

Die Rendite der japanischen Staatsanleihen mit 10-jähriger Laufzeit steuert auf neue Rekordwerte von 1,6 Prozent zu. Aufgrund der hohen Staatsverschuldung des Landes stellt dies ein Risiko für das globale Finanzsystem dar.

Neutrale Faktoren

CoT-Report TTF Gas wird heute veröffentlicht: Die Investment Funds hatten am TTF-Gasmarkt im letzten CoT-Report mit Stand 11.07. ihre Netto-Long-Position um über 17 TWh noch deutlich ausgebaut. Wir gehen heute allerdings nicht von einer weiteren Zunahme der Netto-Long-Position aus und erwarten keine größeren Marktreaktion mit der Veröffentlichung.

Weiterhin kein neuer Termin für Kapazitätsauktion am Speicher Rehden.

EU nimmt Sanktionen gegen drei Tanker von japanischer Mitsui nach Verzicht auf russisches LNG zurück.

Heute Zollgespräche zwischen EU-Vertretern und US-Unterhändlern in den USA.

Wiederaufnahme der Friedensgespräche zwischen Ukraine und Russland heute in der Türkei.

„Größter Deal aller Zeiten“ laut US-Präsident Trump zwischen Japan und den USA, Japan wird 550 Mrd. US-Dollar in den USA investieren, dafür sinken die Zölle. Japans Regierungschef sieht seine Mission damit als erfüllt an und tritt bis Ende August zurück. Zusammenarbeit auch bei Alaska LNG. „Wir haben das eine Abkommen abgeschlossen ... und jetzt werden wir ein weiteres abschließen, denn sie gründen mit uns ein Gemeinschaftsunternehmen in Alaska, wie Sie wissen, für das LNG," sagte Trump. „Sie sind bereit, diesen Deal jetzt abzuschließen.“

DailyReport Recap vom 22.07.2025: Deutliches LNG-Angebotswachstum in 2026

.svg)

Am Dienstag entwickelten sich die Preise für die Strom- und Gaskontrakte seitwärts. Entlang der Terminkurve gab es auf Schlusskursbasis keine größeren Veränderungen. Bei den EUAs ging es mit 0,7 Prozent etwas deutlicher nach unten, auch am Ölmarkt gab es mit minus 1,2 Prozent ein etwas deutlicheres Ergebnis. Am Kohlemarkt gab es nach den kräftigen Preisrückgängen der letzten Handelstage eine Gegenbewegung von plus 1,6 Prozent. Die IEA präsentierte spannende Ausblicke für den Gasmarkt.

Der DailyReport Recap steht für eine begrenzte Zeit im TradingUpdate zur Verfügung.

Aktivieren Sie hier kostenlos unsere Push-Notifications und verpassen Sie keine TradingUpdates. Das funktioniert auch auf mobilen Geräten!

Strom Cal 28 Base konsolidiert innerhalb von zwei Trendgeraden

.svg)

Das Strom Cal 28 Base befindet sich aktuell auf seiner 200-Tagelinie bei 71,70 Euro/MWh, konsolidiert allerdings zuletzt volatil seitwärts. Auf der einen Seite sind nach wie vor höhere Tiefs erkennbar, allerdings fehlen die höheren Hochs, um einen intakten Aufwärtstrend zu begründen. Oberseitig sind sogar fallende Hochs ersichtlich, womit eine rote fallende Trendgerade in den Chart eingezeichnet werden kann. Die Konsolidierung innerhalb dieser beiden Trendgeraden führt zu einer neutralen charttechnischen Einschätzung. Unterhalb von 71,35 Euro/MWh wird es für den Future bearisher, da auch die 200-Tage-Linie und der grüne Aufwärtstrend unterschritten würden. Ein Test der grünen Support-Zone darf dann eingeplant werden. Sollte der Kurs in den nächsten Tagen auch unter diese massive Supportzone zwischen 70,45-69,91 Euro/MWh fallen, düstert sich das Chartbild weiter erheblich ein. Ein Wiedersehen mit dem Apriltief bei 67,28 Euro/MWh könnte die Folge sein. Ein Preisanstieg über 73,02 Euro/MWh würde das Reaktionshoch von Mitte Mai bei 73,88 Euro/MWh aktivieren und darüber würde der Aufwärtstrend weiter fortgesetzt werden können. Fazit: Das Strom Cal 28 Base ist zwischen zwei Trendgeraden eingeklemmt und befindet sich in einer Konsolidierungsphase, von daher charttechnisch neutral.

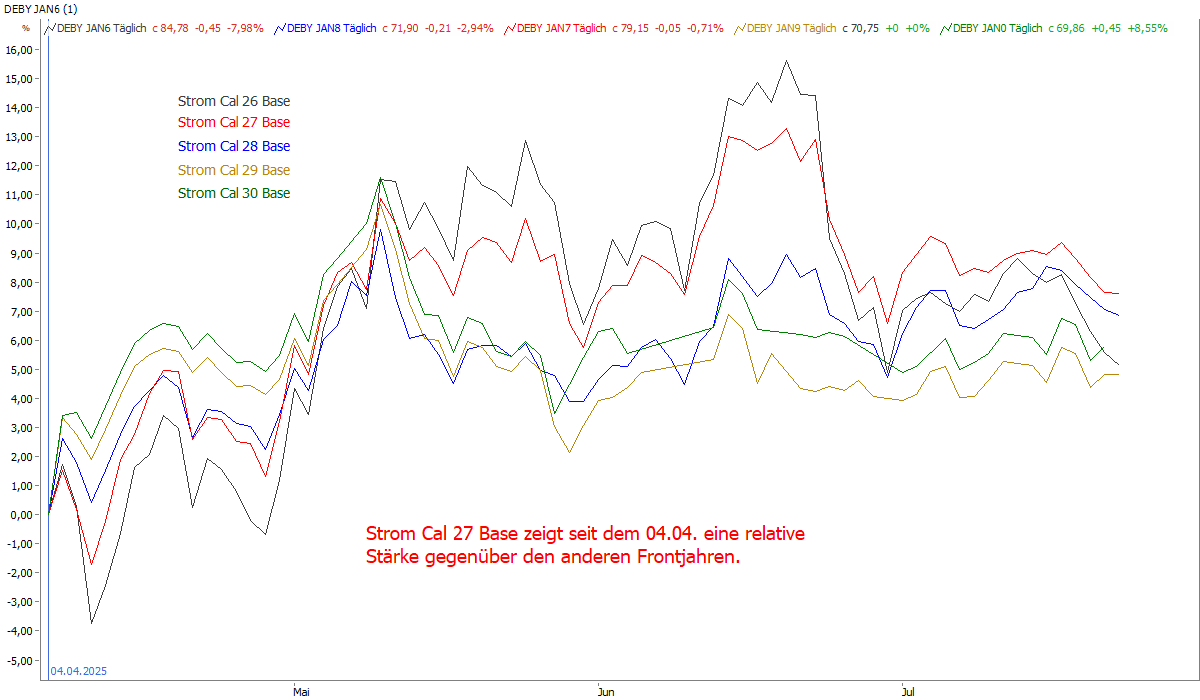

Indexierter Preisverlauf Strom Frontjahre Base (Start: 04.04.2025)

.svg)

Interessant ist die relative Stärke des Strom Cal 27 Base im Vergleich zu den anderen Strom Frontjahren im Base.

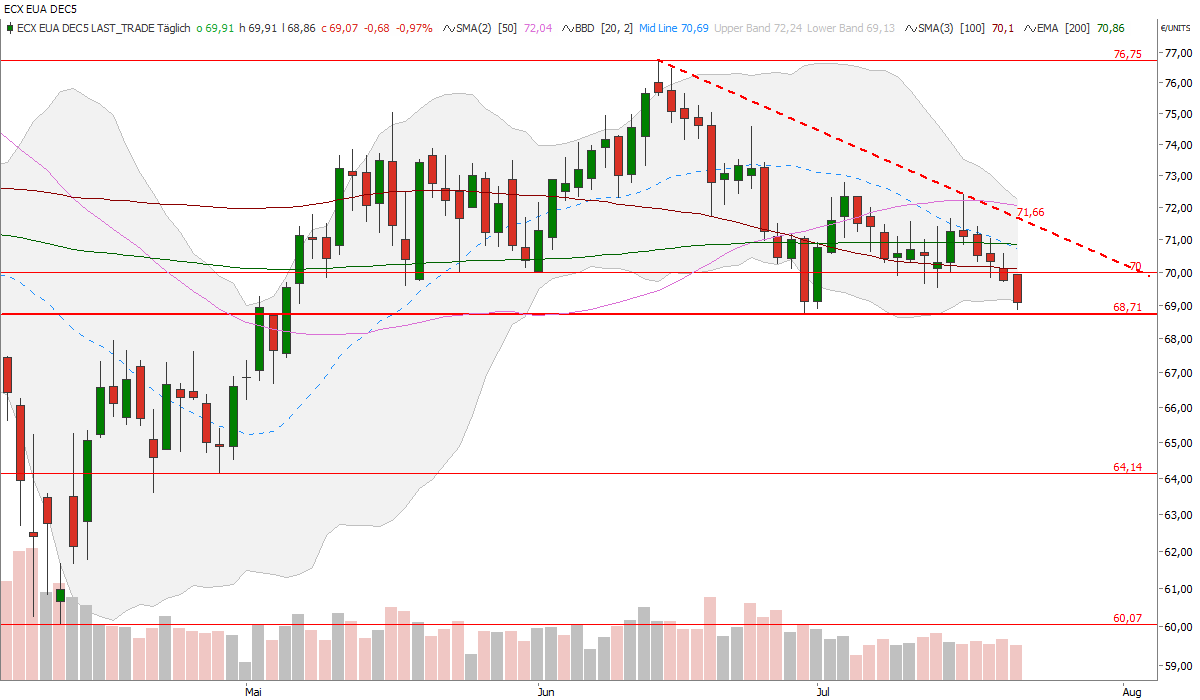

EUA-Dez-25: Nächster wichtiger Support bei 68,71 Euro/t CO2 angelaufen

.svg)

Energy market Drivers am 22.07.2025: Charttechnische Key-Supports werden von oben getestet

.svg)

Am Dienstag eröffnen die Energiemärkte seitwärts. Die Frontjahre bei Strom Base und TTF Gas sowie die EUAs laufen zu Beginn der KW 30 charttechnische Key-Supports an, woraufhin es zu einer technischen Gegenbewegung und Kaufinteresse der Marktteilnehmer kommen könnte. Es besteht zumindest eine gewisse Rebound-Gefahr am Dienstag, ansonsten zeigt sich das fundamentale Umfeld überwiegend bearish.

Bullishe Faktoren

"Wir stehen hier vor einer der größten Investitionsinitiativen, die wir in Deutschland in den letzten Jahrzehnten gesehen haben", sagte Friedrich Merz gestern in Berlin. Zuvor hatte die von 61 Firmen gegründete Initiative "Made for Germany" Investitionen bis 2028 in Höhe von 631 Milliarden Euro angekündigt. Dieser Konjunkturbooster kann sich bullish auf die Strom- und Gasterminkurve sowie auf die EUAs auswirken. Schon jetzt zeigt das Strom Cal 27 Base seit April eine relative Stärke gegenüber den anderen Strom Base Frontjahren (siehe Chart).

Großbritannien verhängt neue Sanktionen gegen 135 russische Tanker.

Die Frontjahre bei Strom Base und TTF Gas sowie die EUAs laufen zu Beginn der KW 30 charttechnische Key-Supports an, woraufhin es zu einer technischen Gegenbewegung und Kaufinteresse der Marktteilnehmer kommen könnte. Es besteht eine Rebound-Gefahr am Dienstag.

Bearishe Faktoren

Kühlere Temperaturprognosen und ein Anstieg der Windproduktion ab Ende Juli sorgen für Entspannung am kurzen Ende der Gas- und Stromterminkurve sowie bei EUAs.

Der Rheinpegelstand am Messpunkt Kaub verbessert sich weiter, was die Stromerzeugungskosten sinken lässt.

Der CO2-Dez-25-Future schloss am Montag unterhalb der Marke von 70 Euro/t CO2, was einen bearishen Impact auf die weitere Preisentwicklung haben könnte. Diese Marke konnte seit dem 30.06. auf Schlusskursbasis immer wieder verteidigt werden.

Entwarnung bezüglich KKW Bugey (3,6 GW) in Frankreich, Flusswassertemperatur der Rhone nicht mehr kritisch. EDF: „Einfluss der Hitze auf die Produktion in diesem Sommer sehr begrenzt.“ Aber bisher immerhin größte hitzebedingte Einschränkungen seit 2020.

Das Strom Cal 26 Base testet zu Beginn des Handelstages am Dienstag das Tief von Ende Juni bei 84,35 Euro/MWh. Es kommt bei 84,40 Euro/MWh zunächst technischer Kaufdruck auf. Ein Unterschreiten dieser Marke würde einen kurzfristigen Abwärtstrend begründen und die aktivierte „bearishe Flagge“ bestätigen.

Norwegens Öl- und Gasproduktion übertraf im Juni die offizielle Prognose um 2,3 Prozent, teilte das Land am Dienstag mit.

Chinas Kohleimporte aus Indonesien sind im Juni im Vergleich zum Vorjahr um 30 Prozent zurückgegangen, wie aus Zolldaten vom Sonntag hervorgeht.

Asiens LNG-Importe bleiben auch im Juli schwach, da die meisten Mengen nach Europa gehen. Die schwachen LNG-Einfuhren im Juli setzen den diesjährigen Trend von rückläufigen LNG-Importen in Asien fort.

Neutral Faktoren

Noch keine neuen Auktionstermine für Kapazität im Speicher Rehden bekannt gegebenen.

Neue Verhandlungen zwischen Ukraine und Russland für Mittwoch in Istanbul geplant.

Für den 22.07. werden aus Norwegen gemäß Gascco Daten 316,4 mcm/d nominiert. Es werden keine ungeplanten Ausfälle oder Störungen gemeldet.

DailyReport Recap vom 21.07.2025: Weiter abwärts am Montag

.svg)

Am Montag setzten sich die Preisrückgänge am Energiemarkt weiter fort. Besonders am Gasmarkt ging es kräftig nach unten, das TTF Frontjahr gab 1,8 Prozent nach. Auch bei der Kohle waren die Rückgänge erneut deutlich. Die Gasflüsse aus Norwegen nahmen nach den Wartungsarbeiten zu und ab morgen wird wieder mehr Wind erwartet.

Der DailyReport Recap steht für eine begrenzte Zeit im TradingUpdate zur Verfügung.

Aktivieren Sie hier kostenlos unsere Push-Notifications und verpassen Sie keine TradingUpdates. Das funktioniert auch auf mobilen Geräten!

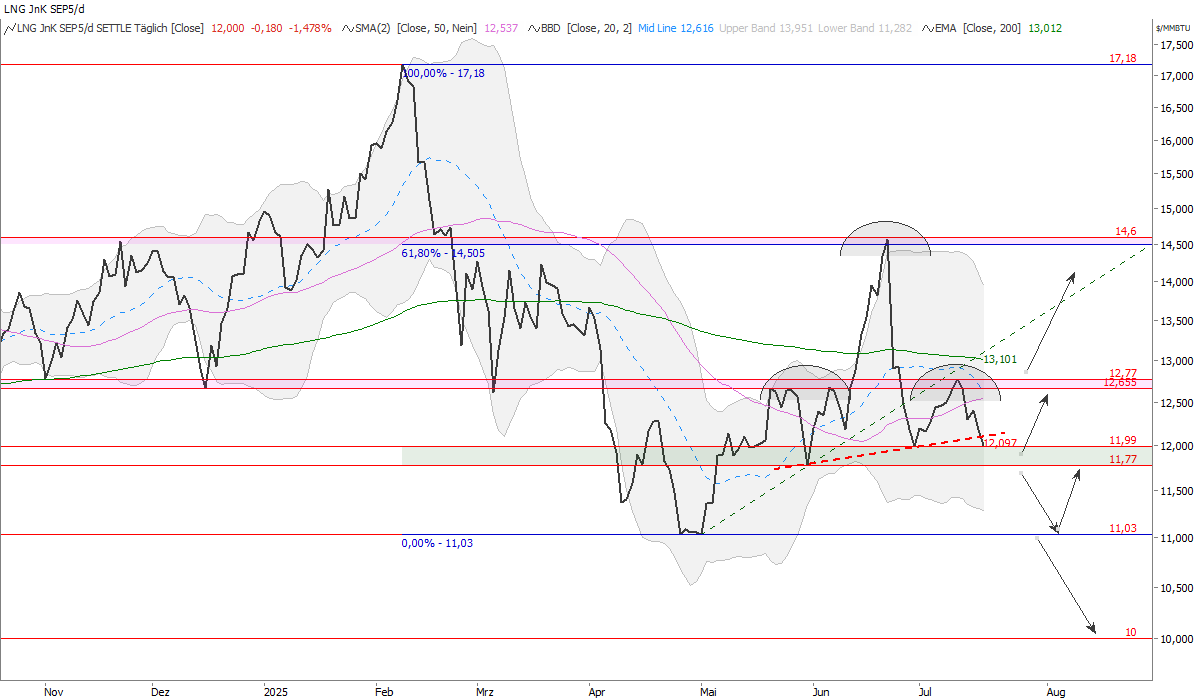

LNG-Preise in Asien auf dem Rückzug - SKS-Formation in Ausbildung

.svg)

Die asiatischen LNG-Preise fallen Anfang dieser Woche auf 12 USD/mmbtu, da eine schwache Nachfrage insbesondere aus China (Lieferungen über Pipeline-Gas von Russland steigen an) und weiterhin hohe Lagerbestände dominieren. Käufer in Asien empfinden die Preise scheinbar weiterhin als zu hoch und treten nicht in einen Bieterwettbewerb mit Europa ein. Auch die Produktionsausfälle in Australien und den Vereinigten Arabischen Emiraten sowie die Hitzewelle in den USA verursachten keine Angebotsengpässe. In Europa stiegen die Gaspreise wegen ungeplanter Wartungen in Norwegen kurzfristig an, sanken dann jedoch wieder am Freitag, als das Angebot schneller als gedacht wieder anstieg. Die EU verschärfte die Sanktionen gegen Russland, doch TTF Gas reagierte am Freitag darauf kaum, da der Ausstieg aus russischem Gas bis 2027 wohl keine Überraschung für die Marktteilnehmer mehr darstellte.

Was sagt die Charttechnik?

Der LNG-Preis zur Lieferung im September bildet derzeit eine obere Umkehrformation in Form einer ausgeprägten Schulter-Kopf-Schulter-Formation (SKS) aus. Die Nackenlinie bei 12 USD/mmbtu wird zu Beginn der KW 30 am Montag getestet. Knapp darunter wartet ein weiterer wichtiger Support bei 11,77 USD/mmbtu. Fällt der Kurs unter diese breite Supportzone, sind weitere Preisabgaben zu erwarten. Das Tief aus April bildet die nächste wichtige Auffangzone aus. Hier darf Kaufdruck erwartet werden. Sollten die Preise unter 11,77 USD/mmbtu zurückfallen, wäre ein neuer Abwärtstrend etabliert, woraufhin sogar das Apriltief unterschritten werden könnte. Die psychologische 10er-Marke liefert im Anschluss Kaufargumente an die Hand. Sollten die Kurse allerdings wieder nach oben wegdrehen und die wichtige Polaritätswechselzone bei 12,77 USD/mmbtu erneut überwinden können, käme dies einem Kaufsignal gleich. Die 200-Tage-Linie bei derzeit 13 USD/mmbtu könnte aber Widerstand leisten.

70-Euro-Marke bei den EUAs erneut im Fokus - konjunktureller Rückenwind Fehlanzeige

.svg)

Wenig konjunkturellen Rückenwind dürften weiterhin die EUAs erfahren. So hat letzte Woche im Handelsblatt der renommierte Ökonom Lars Feld die Perspektiven für die deutsche Wirtschaft sehr skeptisch beurteilt, die deutsche Bundesbank beklagte die vor allem seit 2021 spürbar abnehmenden Exportweltmarktanteile und erwartet, dass das BIP in Q2 nur stagnierte und der Stahlverband sendete letzte Woche einen dramatischen Appell an die Regierung. Nach einem bereits schwachen Jahr 2024 sei die deutsche Rohstahlproduktion im ersten Halbjahr 2025 um fast zwölf Prozent auf 17,1 Mio. Tonnen gesunken. Insgesamt bewege sich das Produktionsvolumen damit auf dem Niveau der Finanzmarktkrise im Jahr 2009. Dies zeige, „wie dramatisch es um den Industriestandort Deutschland steht“, erklärte die Hauptgeschäftsführerin des Stahlverbands, Kerstin Rippel. Ganz besonders litten die Stahlunternehmen unter der schwachen Inlandsnachfrage aus zentralen Abnehmerbranchen wie Bau, Maschinenbau und Automobilindustrie. Diese liege hochgerechnet auf das Jahr mit rund 29 Mio. Tonnen aktuell historisch niedrig. Hinzu kämen die bekannten Standortnachteile und handelspolitischen Schwächen. Auch die europäische petrochemische Industrie wird von einer Welle von Werksschließungen heimgesucht, nachdem sie jahrelang Verluste erlitten hatte. Hohe Produktionskosten und alternde Anlagen haben die europäischen Chemiekonzerne in Bedrängnis gebracht. So gab Dow-Chemicals jüngst die Schließung seiner Standorte Böhlen und Schkopau bekannt, was für die Wertschöpfung in Mitteldeutschland und damit einhergehend für die EUA-Nachfrage negativ zu bewerten ist.

Blick auf die Charttechnik

Der EUA-Dez-25-Future hat den kurzfristigen Abwärtstrend von Mitte Juni beendet. 200-Tage-Linie und 70-Euro-Marke werden zu Beginn der KW 30 erneut getestet. Von hier aus besteht Rebound-Gefahr. Ggf. stützen bereits beginnende Compliance-Käufe den Markt, obwohl noch 2,5 Monate bis Ende September verbleiben. Ein stärkeres Kaufsignal wird oberhalb von 72,8 Euro/t CO2 generiert und das Chartbild hellt sich zugunsten der CO2-Bullen wieder auf. Die Trendanalyse stellt sich zwischen 70 Euro auf der Unter- und 72,8 Euro/t CO2 auf der Oberseite aktuell neutral dar. Ein Tagesschlusskurs unterhalb von 70 Euro/t CO2 wäre ein bearishes Signal an den Markt, denn dieses psychologische Level konnte bislang im Juli immer wieder verteidigt werden.

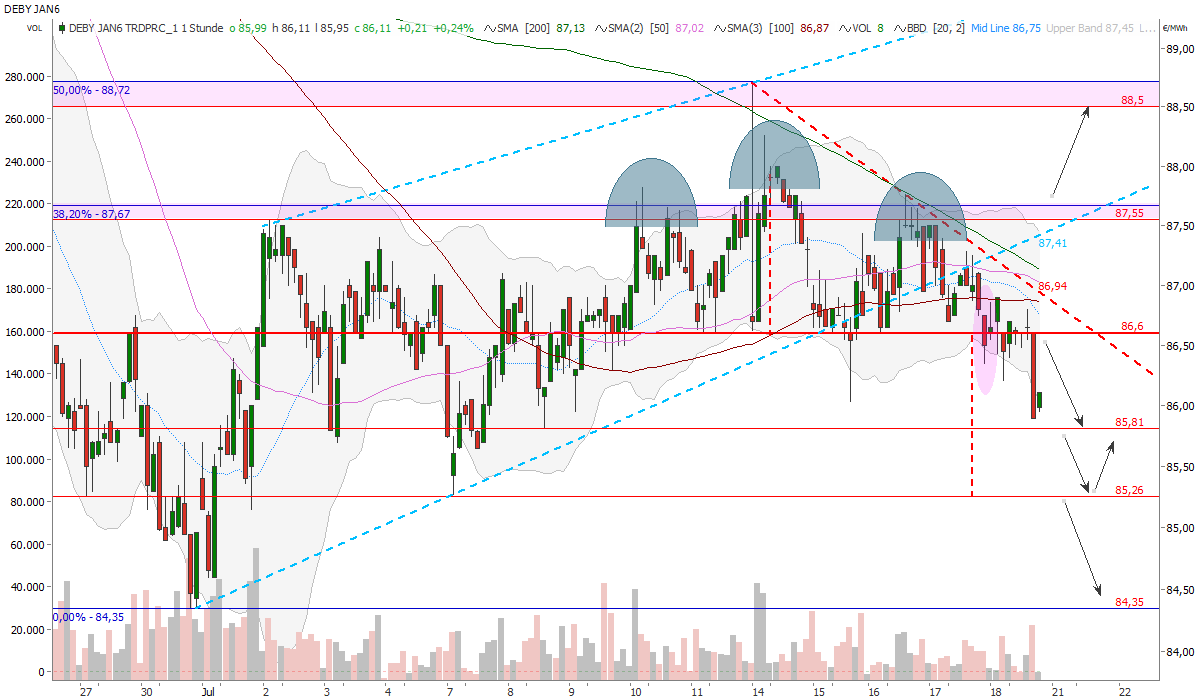

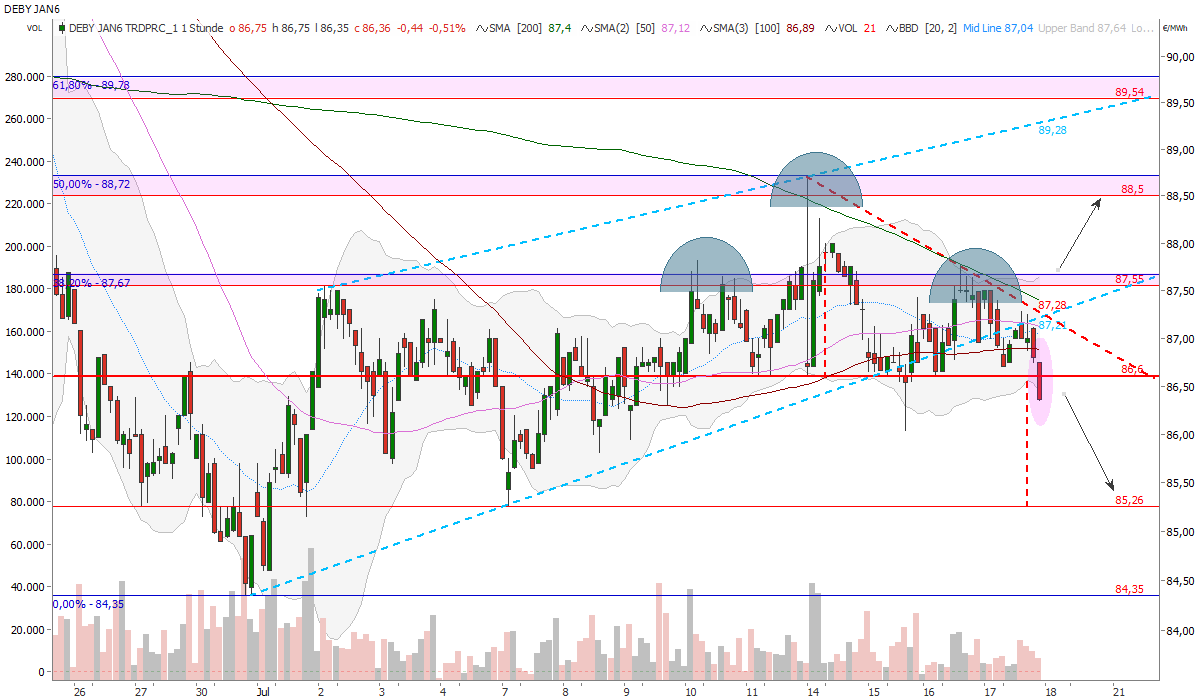

Kursziel der SKS-Formation des Strom Cal 26 Base bei 85,26 Euro/MWh angelaufen

.svg)

Das Kursziel der SKS-Formation beim Strom Cal 26 Base Future im Stundenchart bei 85,26 Euro/MWh wurde am Montagvormittag angelaufen. Nun setzen Gewinnmitnahmen ein und der Strom Future stabilisiert sich. Ein Preisanstieg über die Nackenlinie bei 86,60 Euro/MWh würde 1 Euro Kurspotenzial auf der Oberseite bis zunächst 87,60 Euro/MWh bereithalten.

SKS-Formation Strom Cal 26 Base - erster Support im Stundenchart angelaufen

.svg)

Energy Market Drivers am 18.07.2025: Weg frei für Sanktionen gegen Russland

.svg)

Am Freitag eröffnen die Energiemärkte seitwärts. Die Rückkehr der Gasanlagen Nyhamna und Kollsnes wirken auf den Gasspotmarkt bearish. Der TTF Gas Day-Ahead fällt um 0,8 Prozent. Stützend dürfte die Ankündigung der Slowakei wirken, den Widerstand gegen die EU-Sanktionen aufgeben zu wollen.

Bullishe Faktoren

Slowakei will Widerstand gegen EU-Sanktionen aufgeben. Am Donnerstagabend gab Robert Fico bekannt, dass die Blockade des 18. EU-Sanktionspakets aufgehoben wird. Die Umsetzung dieser Entscheidung ist für den heutigen Freitag vorgesehen. Ziel der Sanktionen sind neben den russischen Exporten von Gas und Öl auch russische Banken und die Rüstungsindustrie.

US-Regierung bekräftigt die Absicht, sekundäre Zölle gegen russische Ölexporte zu verhängen, sollte bis Anfang September keine Waffenruhe in der Ukraine erreicht werden. US-Regierungssprecherin Karoline Leavitt sagte auf Nachfrage vor Journalisten, wenn es keine Einigung zu einer Waffenruhe oder eine Friedensvereinbarung innerhalb der Frist gebe, würden Länder, die Öl von Russland beziehen, sanktioniert. Russland wies das Ultimatum der USA zurück und beschuldigte die USA, mit den Waffenlieferungen an die Ukraine den Krieg anzuheizen.

US-Gaspreise auf 2-Wochenhoch, Hitzewelle sorgt für erhöhten Strombedarf.

Der Baltic Dry Index steigt auf über 2000 Punkte und notiert am 18.07. bei 2030 Zähler. Der Anstieg beträgt seit Jahresbeginn 190 Prozent und seit Mitte Mai 60 Prozent. Dies dürfte mit ein Grund sein, warum API#2 Kohle Cal 26 seit Mai ebenfalls um rund 10 Prozent auf aktuell 111 USD/t zugelegt hat. Ende letzter Woche notierte der Kohle-Future noch bei 117 USD/t und hatte zuletzt etwas korrigiert. Der Aufwärtstrend ist weiter intakt.

SEFE versteigert 2,56 TWh Kapazität für den Gasspeicher Rehden.

Bearishe Faktoren

Die beiden Gasanlagen Nyhamna und Kollsnes sind beide wieder am Netz. Es gibt keine längeren Ausfallzeiten und die Nominierungsdaten zeigen 312 mcm/d, was rund 50 mcm/d mehr ist als gestern. Das dürfte einen bearishen Impact auf den Markt heute haben.

Temperaturprognosen für 25.7. bis 5.8. nach unten korrigiert, unterdurchschnittliche Werte für Deutschland, aber in Nordwesteuropa überdurchschnittlich warm trotz Korrektur nach unten.

Der Wind nimmt kommende Woche deutlich zu. Dies überkompensiert die schwächere Solareinspeisung.

Die Renditen japanischer Staatsanleihen sind auf ein Niveau gestiegen, das seit Jahrzehnten nicht mehr erreicht wurde. Die Rendite 10-jähriger japanischer Staatsanleihen erreicht mit 1,53 Prozent den höchsten Stand seit 2008. Höhere Zinsen können das Wirtschaftswachstum dämpfen. Die Nachfrage nach LNG könnte zurückgehen, falls es zu einer konjunkturellen Abkühlung kommt.

Der zweitgrößte deutsche Stahlhersteller Salzgitter hat nach schwachen Halbjahreszahlen seine Prognose für 2025 gesenkt. Der Umsatz fiel im ersten Halbjahr auf 4,7 Milliarden Euro (Vorjahr: 5,2). Für die zweite Jahreshälfte wird keine Markterholung erwartet.

Neutrale Faktoren

Die Aktienmärkte zeigen sich weiter bullish. Die Korrelation von Aktienmarkt zu den EUAs ist derzeit allerdings gering.

Lars Klingbeil und Bundesbank-Chef Joachim Nagel geben am Freitagvormittag eine Presseerklärung zum beendeten G20-Gipfel ab.

Die Bank of England hat laut Insidern einige Kreditinstitute gebeten, ihre Widerstandsfähigkeit gegenüber potenziellen Schocks beim US-Dollar zu überprüfen. Dieser Schritt wird als Maßnahme zur Bewertung von Risiken im Zusammenhang mit den globalen Finanzmärkten unter der Regierung von Präsident Donald Trump betrachtet.

Die EUAs sind der 70-Euro-Marke wieder recht nahe gekommen und handeln am Freitag bei 70,72 Euro/t CO2. Von diesem Niveau aus besteht Rebound-Gefahr, zumal sich die seitwärts verlaufende 200-Tage-Linie bei 70,68 Euro/t CO2 befindet und damit ebenfalls stützend wirken könnte. Aus Sicht der Trendanalyse ist der EUA-Future zwischen den Grenzen 70 Euro auf der Unter- und 73 Euro/t CO2 auf der Oberseite neutral zu werten.

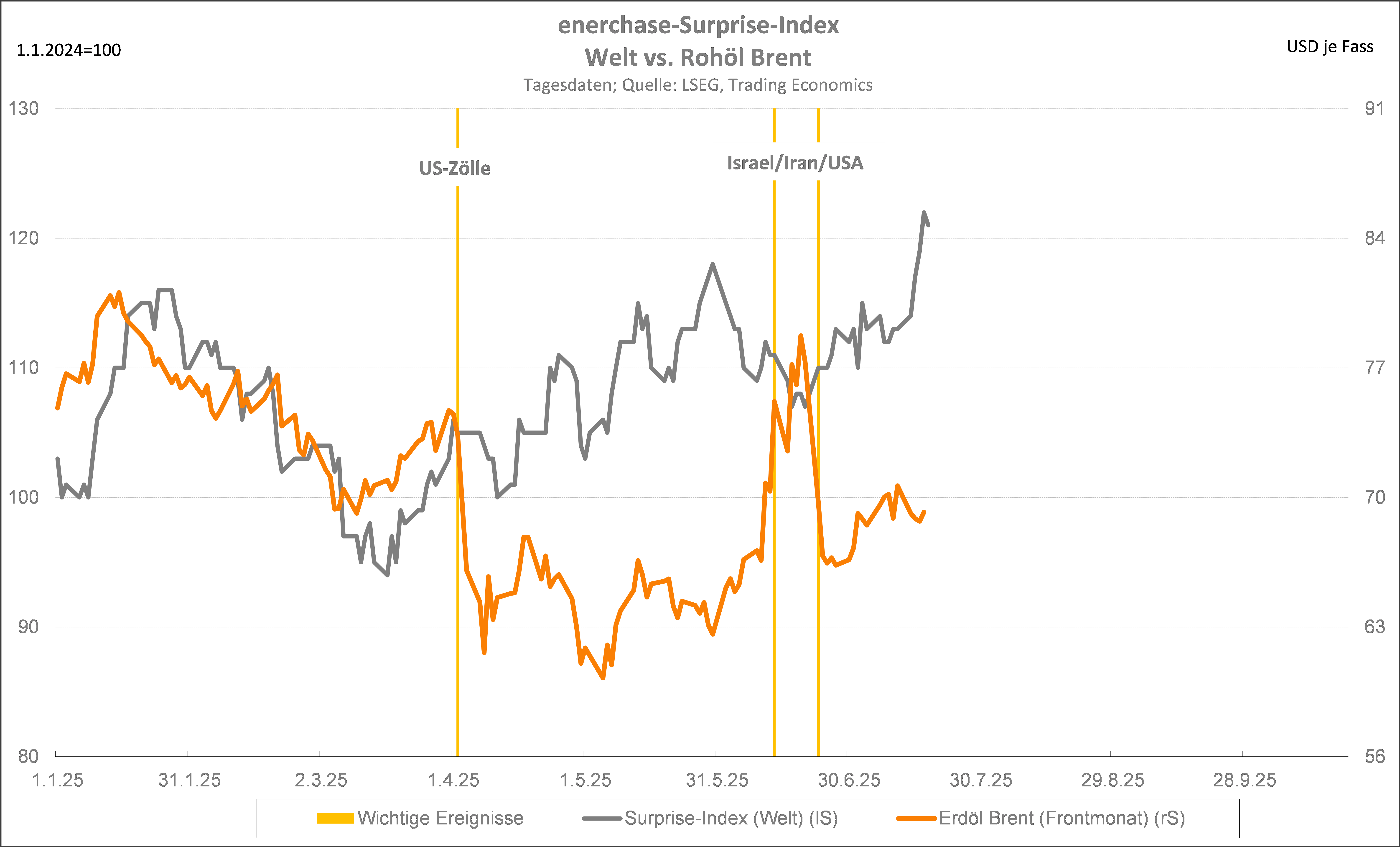

Ölpreis reagiert nach wie vor kaum auf überraschend gute Wirtschaftsdaten

.svg)

Überraschungen sind das Salz in der Börsensuppe. Nichts lässt die Notierungen an den Finanz- und damit Rohstoffmärkten weniger kalt als allseits Bekanntes. Vor diesem Hintergrund arbeiten (auch) wir mit einem eigenen „Surprise-Index“, der die Abweichungen der Ist-Werte vom Konsens misst und sie der auserwählten Finanzmarktvariablen – in diesem Fall Erdöl Brent Frontmonat – gegenüberstellt. Dies funktioniert in der Regel deshalb gut bis sehr gut, da an den Rohstoffmärkten im Trend die Nachfrage für die Preissetzung dominiert, wie zahlreiche Studien belegen.

In unseren „Surprise-Index“ gehen Konjunkturdaten aus den USA, China, Japan, der EU (vor allem Deutschland und Frankreich), Brasilien, Indien und Taiwan ein. Man erkennt anhand der Graphik, dass die Brent-Notierungen und der Surprise-Index bis Anfang April dieses Jahres weitgehend in die gleiche Richtung tendierten. Mit der US-Zollankündigung am 2. April lösten sich allerdings beide Reihen voneinander, was gut nachvollzogen werden kann. Würde man die sehr volatile Phase zurzeit des Angriffs Israels auf den Iran unter späterer Beteilung der USA im Juni ausblenden, würde man erkennen, dass Erdöl Brent unserem „Surprise-Index“ seit Anfang Mai nur zögerlich folgt. Dies ist auch am aktuellen Rand nicht anders. So haben vom 15. bis 17. Juli die acht von uns betrachteten US-Konjunkturdaten (wichtige Variablen aus anderen Ländern wurden in den letzten drei Tagen nicht veröffentlicht) allesamt und zum Teil erheblich überrascht. Dies galt heute zum Beispiel für den US-Einzelhandelsumsatz für Juni (Ist: +0,6% ggü. Vormonat; erwartet: +0,1%) und das Stimmungsbarometer des Verarbeitenden Gewerbes aus der Region Philadelphia für Juli (Ist: +15,9 Punkte; erwartet: -1,0 Punkte). Rohöl Brent ignorierte bislang zudem auch die US-Drohungen gegen China und Indien, die nach wie vor russisches Erdöl beziehen.