TradingUpdate

Die Energy Market Drivers (EMD) und der Recap sind Bestandteile des DailyReports. Wie angekündigt, erscheinen die EMDs und der Recap ab sofort in der Rubrik Fundamentale Analyse unter DailyReport. Falls Sie noch kein DailyReport Kunde sind, melden Sie sich bei Carsten Theede (theede@enerchase.de) für einen kostenlosen Testzeitraum.

Dieser Inhalt ist in Ihrem Abo nicht enthalten.

Bei Fragen zu unserem Angebot, einem unverbindlichem Testzeitraum oder sonstigen Anliegen kontaktieren Sie einfach Carsten Theede.

Shooting-Star bei den EUAs zeigt Wirkung!

.svg)

China: Ohne Fiskalprogramm dürfte es schwer werden

.svg)

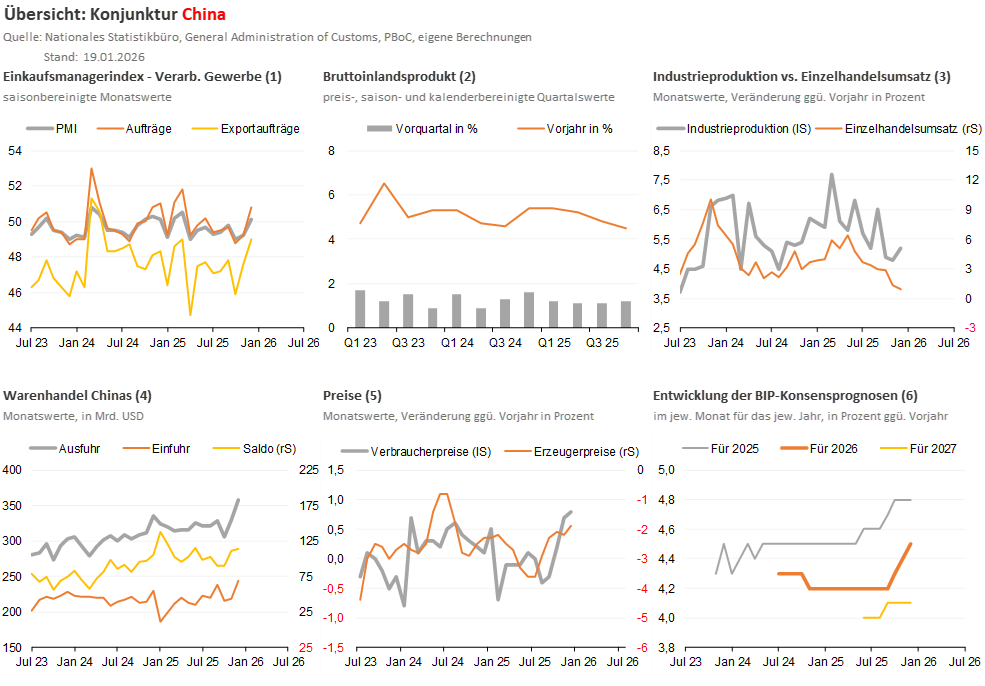

Die heutigen Zahlen zur Wirtschaftslage in China bestätigten das bereits bekannte Bild. So expandierte das preisbereinigte Bruttoinlandsprodukt (BIP) im vierten Quartal 2025 um 4,5% ggü. Vorjahr (e: +4,4%) und damit so schwach wie zuletzt von Januar bis März 2023. Im Gesamtjahr war dennoch ein dem Staatsziel nahekommender Zuwachs in Höhe von 5,0% zu verzeichnen. Bemerkenswerte Randnotiz: In nominaler Rechnung stand 2025 lediglich ein Plus in Höhe von 4,0% zu Buche. Abgesehen von der Zeit der „Corona-Pandemie“ 2020 war dies der geringste Zuwachs seit 1976. Ein sinkendes Preisniveau verbessert grundsätzlich die internationale Wettbewerbsfähigkeit, was die jüngsten Exporterfolge, die das BIP in Q4 maßgeblich trugen, nachvollziehbar macht. Die Warenausfuhr dürfte zwar auch in Zukunft der Hauptwachstumsträger der Wirtschaft Chinas bleiben, die Konflikte in den internationalen Handelsbeziehungen vor allem mit den USA werden schon allein wegen der Masse an billigeren Ausfuhren aber wohl auch in diesem Jahr immer wieder aufflammen.

Die Dichotomie zwischen Inland und Ausland zeigte sich erneut auch in den Monatsdaten. Während die Industrieproduktion im Dezember mit einem Anstieg um 5,2% ggü. Vorjahr zu gefallen wusste (e: +5,0%), enttäuschte der Einzelhandelsumsatz mit einem mageren Plus von 0,9% ggü. Vorjahr zum wiederholten Male. Noch prekärer ist die Lage bei den Sachanlageinvestitionen, die auf 12-Monatsssicht um 3,8% ggü. Vorjahr sanken. Das war der erste Rückgang seit 1989 und ist maßgeblich auf den Immobiliensektor zurückzuführen, dessen Investitionen 2025 um 17,2% ggü. Vorjahr einbrachen. Schon 2024 stand ein spürbarer Rückgang in Höhe von 10,6% zu Buche. Positiv gewendet könnte gesagt werden, dass dieser schnelle Anpassungsprozess an die vorherigen Überkapazitäten in diesem Jahr auch sein Ende finden könnte.

Fazit: Die Regierung Chinas ist trotz aller Bemühungen, das Wachstum besser auszubalancieren, also die Inlandsnachfrage zu stärken, damit der Wachstumsmotor nicht nur auf dem Export fußt, bislang nicht erfolgreich gewesen. Die PBoC hat daraufhin zwar am 15. Januar dieses Jahres Maßnahmen zur Lockerung der Kreditvergabe angekündigt, darunter eine Senkung der Zinssätze für verschiedene Kreditinstrumente um 25 Basispunkte sowie die Erhöhung der Quoten für Kreditprogramme, die auf Schlüsselsektoren wie Landwirtschaft, Technologie und Privatunternehmen abzielen. Das BIP-Wachstum dürfte aber dennoch auch noch im ersten Quartal 2026 schwach bleiben, da dieses Maßnahmenpaket nur begrenzte wirtschaftliche Unterstützung entfalten dürfte. Ohne ein erneutes spürbares Fiskalprogramm wird voraussichtlich keine konjunkturelle Besserung eintreten. Wir setzen nach wie vor auf ein solches Paket und behalten daher unsere im Vergleich zum Konsens grundsätzlich positive Einschätzung zum BIP in diesem Jahr bei. Für die Rohstoffmärkte dürften die heutigen Zahlen allerdings ein Dämpfer sein.

TTF Gas Cal 27 testet wichtigen Widerstandsbereich bei 26 Euro/MWh

.svg)

Energieachse Russland-China wächst weiter zusammen

.svg)

Laut jüngster Meldung von Gazprom wurde hat am 12. Januar ein neuer Rekord bei den täglichen Gaslieferungen nach China über die Pipeline „Power of Siberia“ erzielt. Dies ist die zweite Rekordmeldung in 2026. Bereits im Vorjahr stiegen die Pipeline-gebundenen Lieferungen deutlich an. Im Jahr 2025 beliefen sich die Gasexporte des russischen Gaskonzerns nach China auf 38,8 Mrd. Kubikmeter, was einem Anstieg von 24,8 Prozent gegenüber 2024 entspricht. Damit übertrafen die Lieferungen nach China erstmals die Gesamtmengen in alle europäischen Märkte inklusive Türkei. Auch Exporte nach Zentralasien und den Südkaukasus nahmen zu, bleiben aber mengenmäßig deutlich hinter den China-Lieferungen zurück. Parallel verlagert sich auch der russische LNG-Export zunehmend nach Asien, insbesondere nach China. In Europa wurden 2025 noch rund 40 bis 45 Prozent des russischen LNG abgenommen, dieser Markt wird aber ab 2027 durch EU-Regelungen wegfallen. Projekte wie Arctic LNG 2 liefern daher bereits vorrangig nach China, wo allein das Terminal Beihai 22 sanktionierte Frachtlieferungen erhielt. Chinas monatliche LNG-Importe aus Russland stiegen bis Ende 2025 auf rund 1,5 bis 1,6 Mio. Tonnen. Die Zusammenarbeit mit China vertieft sich zudem durch geplante neue Pipeline-Projekte wie Power of Siberia 2. Damit wird China nicht nur wichtigster Abnehmer, sondern zunehmend auch Preisbildner für russisches Pipelinegas und LNG.

Strom-Spotauktion: Samstag, 17.01.2026

.svg)

Die Day-Ahead-Auktion für Samstag, den 17. Januar, ergab 112,26 Euro/MWh Baseload. Die Preise reichen von rund 95 bis 145,6 Euro/MWh, bei etwa 808 GWh Gesamtvolumen. Der Baseloadpreis ist damit teurer als der gestrige Preis von 109,73 Euro/MWh. Die Windeinspeisung fällt am morgigen Samstag mit 14,6 GW deutlich geringer aus als die heutige Einspeisung (20,1 GW). Die Temperaturprognose für Morgen ist mit 3,4 Grad Celsius merklich milder als die für heute prognostizierte Temperatur bei 5,3 Grad Celsius.

LNG-JKM März-Future mit bestätigtem Doppelboden

.svg)

Rückblick:

Der LNG-JKM März-Future durchlief seit Juli 2025 einen ausgeprägten Abwärtstrend und fiel von rund 13 USD/mmbtu bis auf 9,21 USD/mmbtu. Im Dezember 2025 etablierte sich auf dem Trendtief eine markante Unterstützungszone, wo der Kontrakt eine untere Umkehrformation in Form eines Doppelbodens durchlief. Der Doppelboden wurde mit dem Anstieg über die Nackenlinie bei 9,84 USD/mmbtu bestätigt. Der MACD-Indikator strebt nach einem Kaufsignal Mitte Dezember dynamisch nordwärts.

Ausblick:

Die bestätigte Doppelboden-Formation beendet den Abwärtstrend und leitet eine technische Gegenbewegung ein. Damit ist der LNG-März-Future bullish zu werten, was auch durch den positiven MACD untermauert wird. Die aktuelle Notierung bei 10,2 USD/mmbtu deutet weitere Erholungsversuche an. Ein nächster Widerstand liegt bei 10,5 USD/mmbtu. Ein nachhaltiger Anstieg über die 100-Tage-Linie bei 10,55 USD/mmbtu würde das technische Bild zunehmend aufhellen und weiteres Erholungspotenzial bis zur 200-Tage-Linie bei 11,6 USD/mmbtu und 11,33 USD/mmbtu eröffnen. Ein Rückfall unter die Nackenlinie der Doppelboden-Formation bei 9,8 USD/mmbtu würde die Doppelboden-Formation negieren und erneuten Abwärtsdruck bis 9,2 USD/mmbtu auslösen.

EUA-Auktion am 16.01.2026: Bullishes Signal aus deutscher EUA-Auktion

.svg)

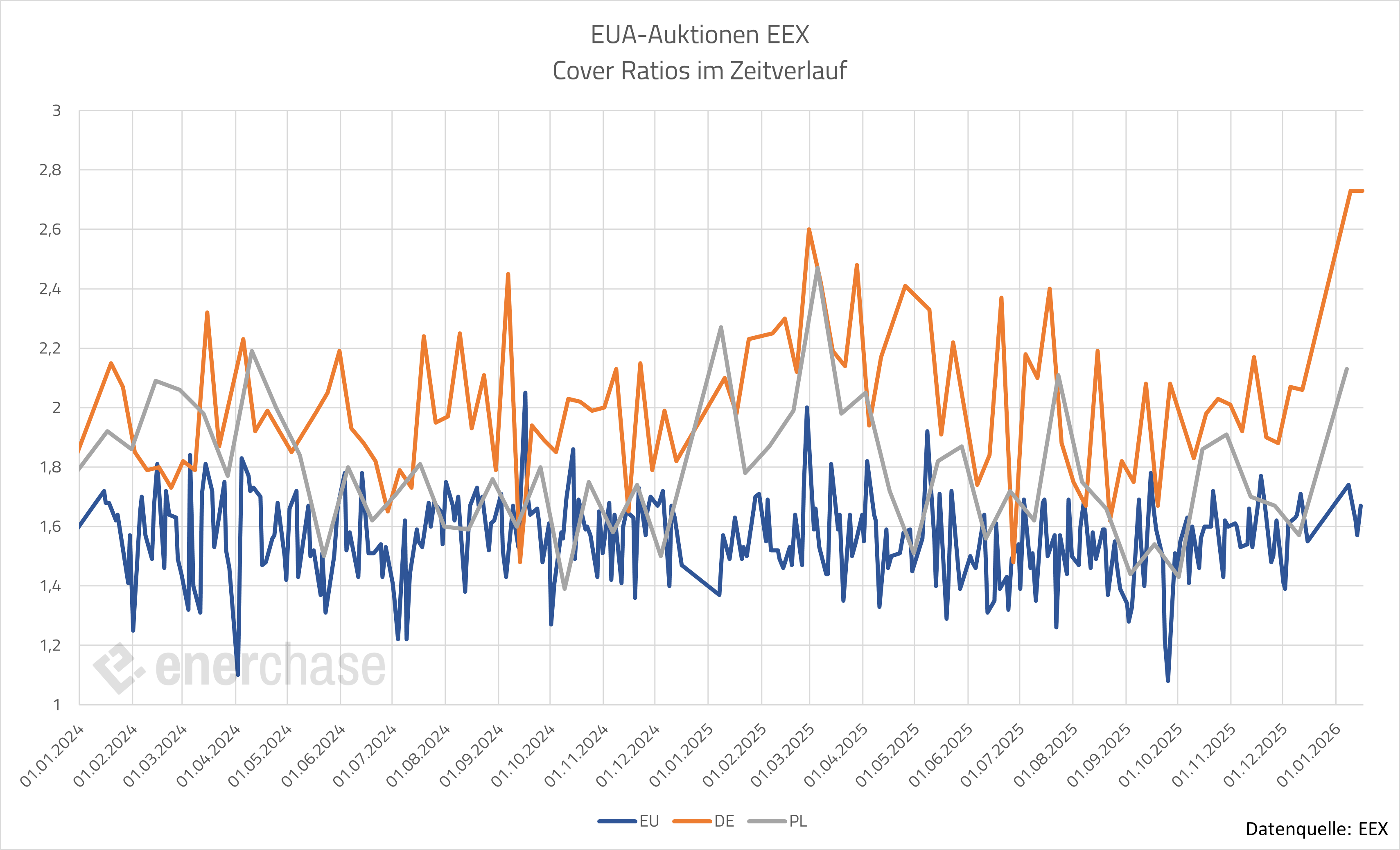

Die heutige deutsche EUA-Auktion erzielte einen Auktionspreis von 91,34 Euro/t CO2. Der Spotmarkt notierte zu diesem Zeitpunkt bei 91,13 Euro/t CO2. Das Auktionsergebnis sendete damit ein bullishes Signal vor dem Wochenende. Schon die letzte deutsche EUA-Auktion am vergangenen Freitag hatte einen bullishes Impuls gesetzt, weil sie als erste deutsche Auktion in diesem Jahr eine starke Nachfrage zu verzeichnen hatte. Auch am 16.1. war die Auktion wieder von einer starken Nachfrage geprägt. Die Cover Ratio (Verhältnis von Angebot und Nachfrage) lag mit 2,73 exakt auf dem Niveau der Vorwoche. Die europäischen Auktionen, die in dieser Woche stattfanden, erreichten im Mittel eine Cover Ratio von 1,62.

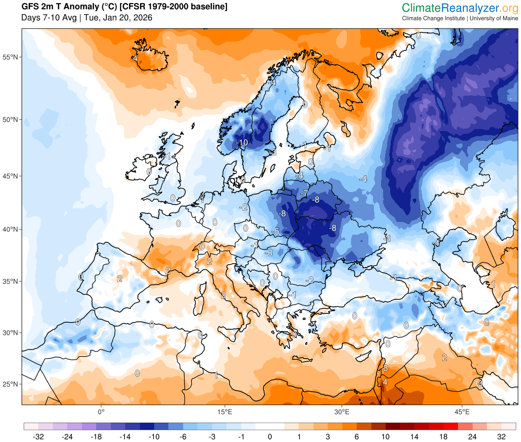

„Beast from the East“ im Anmarsch?

.svg)

Meteorologen sehen ab dem 20. Januar die Gefahr eines „Beast from the East“, also eines starken Kälteeinbruchs. In Nordwesteuropa zeigt sich derzeit eine auffallend milde Winterperiode. Das Temperaturniveau liegt verbreitet zwischen 5 und 12 Grad, teils auch darüber. In den aktuellen Wettermodellen für die kommenden Tage verlaufen die Ensemble-Kurven dicht beieinander und knapp oberhalb der Nulllinie. Das deutet auf eine hohe Prognosesicherheit für anhaltend mildes Wetter ohne längerfristige Frostphasen hin.

Diese scheinbare Stabilität kann jedoch täuschen. Solche milden Abschnitte treten häufig in Phasen auf, in denen sich die großräumige atmosphärische Zirkulation neu organisiert. Während am Boden überwiegend Tauwetter herrscht, finden in höheren Luftschichten Prozesse statt, die später den Vorstoß deutlich kälterer Luftmassen begünstigen können. Entsprechend nimmt die Wahrscheinlichkeit für eine ausgeprägtere winterliche Phase zum Monatsende zu.

Sollte sich das kältere Szenario durchsetzen, wären längere Frostperioden, sehr kalte Nächte und durchgehend winterliche Tagesbedingungen möglich. In Verbindung mit den erkennbaren Niederschlagssignalen steigt damit auch wieder die Wahrscheinlichkeit von Schneefall. Ein klassisches „Beast from the East“, also extrem kalte Ostluft wie in markanten historischen Wintern, ist zwar noch nicht gesichert, rückt nach längerer Zeit jedoch wieder in den Bereich des Möglichen.

Strom-Spotauktion: Freitag, 16.01.2026

.svg)

Die Day-Ahead-Auktion für Freitag, den 16. Januar, ergab 109,73 Euro/MWh Baseload. Die Preise reichen von rund 67 bis 210,0 Euro/MWh, bei etwa 922 GWh Gesamtvolumen. Der Baseloadpreis ist damit teurer als der gestrige Preis von 101,47 Euro/MWh. Die Windeinspeisung fällt am morgigen Freitag mit 18,9 GW höher aus als noch von der gestrigen Prognose erwartet (16 GW). Allerdings reduziert sich die Windleistung im Vergleich zu den für heute prognostizierten 21,7 GW. Auch die Temperatur ist mit 5 Grad Celsius milder als die gestrige Prognose von 4,7 Grad Celsius. Im Vergleich zu heute (5,5 Grad Celsius) sinkt die Temperatur leicht.

EUAs erreichen Kursziel aus Dreiecksformation

.svg)

Bezugnehmend auf unsere Analyse zum bullishen Ausbruch aus einer rechtwinkligen Dreiecksformation beim EUA-Dez-Future (siehe weiter unten), hat der Kontrakt das Kursziel bei 92,2 Euro/t CO2 am Mittwoch erreicht. Gewinnmitnahmen sollten von diesem Niveau aus nicht verwundern. Ein starker Support findet sich ab sofort über den ehemaligen Hochpunkten bei 88,88 Euro/t CO2 (Oberkante Dreiecksformation). Hier kann mit einem Polaritätswechsel und einem Nachfrageüberhang gerechnet werden, sollte die Notierung tatsächlich wieder bis in diesen Bereich abgeben können.

Strom-Spotauktion: Donnerstag, 15.01.2026

.svg)

Die Day-Ahead-Auktion für Donnerstag, den 15. Januar, ergab 101,47 Euro/MWh Baseload. Die Preise reichen von rund 82 bis 154,9 Euro/MWh, bei etwa 861 GWh Gesamtvolumen. Der Baseloadpreis ist damit günstiger als der gestrige Preis von 118,14 Euro/MWh. Die Windeinspeisung fällt am morgigen Donnerstag mit 19,8 GW höher auch als noch von der gestrigen Prognose erwartet (14,95 GW). In den kommenden Tagen (16.01 - 28.01) wird eine unterdurchschnittliche Windleistung zwischen 11 und 16 GW erwartet (Klimamittel: 19,5 GW).

Ende der Bärenrally am Gasmarkt erreicht?

.svg)

Die Investmentfonds haben ihre bearishe Ausrichtung am TTF Gasmarkt in der ersten vollen Handelswoche des Jahres spürbar zurückgefahren. Obwohl die Kurse für das TTF Gas Cal 27 um 3,2 Prozent und der TTF Gas Februar-Future um 1,0 Prozent nachgaben, bauten die Finanzmarktakteure ihre Absicherungen gegen steigende Preise stärker aus. Diese gegenläufige Bewegung zur Preisentwicklung deutet darauf hin, dass die Marktteilnehmer das Abwärtspotenzial vorerst als begrenzt ansehen und sich gegen kurzfristige Aufwärtsrisiken wappnen.

Die Netto-Short-Position der Investmentfonds verringerte sich deutlich um 23,9 Prozent auf minus 55,1 TWh. In der Vorwoche lag dieser Wert noch bei minus 72,4 TWh. Dies entspricht einer Reduktion der Netto-Short-Position um 17,3 TWh und ist ein klares Signal für eine nachlassende Überzeugung auf der Short-Seite. Auf der Long-Seite zeigt sich ein Zuwachs von 7,3 Prozent. Die Bestände kletterten von 470,5 TWh auf nun 505,0 TWh. Dies entspricht einem Aufbau von 34,5 TWh an neuen Long-Engagements. Gleichzeitig wurden jedoch auch die Short-Positionen weiter aufgestockt, wenn auch in wesentlich geringerem Maße. Diese stiegen um 3,2 Prozent auf 560,1 TWh an nach 542,9 TWh in der Vorwoche.

Fazit: Das Ende der spekulativen Bärenrally scheint am TTF Gasmarkt vorerst erreicht zu sein. Dass die Fonds trotz sinkender Kurse ihre Netto-Short-Position reduzieren, deutet auf eine hohe Sensibilität für die aktuelle bullishe Nachrichtenlage hin. Sollte sich dieser Trend fortsetzen und die Netto-Position in den kommenden Wochen sogar in den positiven Bereich drehen, wäre dies ein klares Kaufsignal. Angesichts der jüngsten Meldungen zu Kernkraftwerksausfällen in Frankreich und kühleren Wetterprognosen ist die Aussicht auf weiter fallende Kurse derzeit unwahrscheinlicher geworden.

Spekulanten treiben EUA-Markt weiter an

.svg)

Die Investmentfonds haben ihre bullishe Ausrichtung in der ersten vollen Handelswoche des Jahres wieder deutlich verstärkt. Parallel zu einem Kursanstieg des EUA-Dez-26-Futures um 1,4 Prozent bauten die Finanzmarktakteure ihre Positionierung auf weiter steigende Preise deutlich aus. Nach der eher verhaltenen Aktivität über den Jahreswechsel kehrt das spekulative Kapital nun mit großer Dynamik an den Markt zurück und sorgt für eine starke Unterstützung.

Die Netto-Long-Position der Investmentfonds stieg im Vergleich zur Vorwoche deutlich um 9,2 Prozent an. Sie liegt nun bei 125,6 Mio. EUA nach 115,0 Mio. EUA in der Vorwoche. Dies entspricht einem Zuwachs von rund 10,6 Mio. EUA innerhalb nur einer Woche. Damit erreicht die Netto-Positionierung den kräftigsten Zuwachs seit September des vergangenen Jahres.

Insbesondere auf der Long-Seite ist eine deutliche Aufstockung zu verzeichnen. Die Bestände kletterten um 6,5 Prozent auf nun 153,1 Mio. EUA. Gleichzeitig haben die Fonds ihre Absicherungen gegen fallende Kurse reduziert. Die Short-Positionen sanken um 4,2 Prozent auf 27,5 Mio. EUA. Dieser Rückgang um 1,2 Mio. EUA zeigt, dass die Skepsis am Markt abnimmt und Short-Positionen glattgestellt werden.

Fazit: Die Investmentfonds haben die zuletzt defensivere Haltung zum Jahreswechsel aufgegeben und positionieren sich wieder klar auf der Käuferseite. Die „starken Hände“ festigen ihr Long-Engagement auf historisch hohem Niveau. Bleibt diese Dynamik erhalten, rückt die psychologisch wichtige Marke von 100 Euro/t CO2 in den kommenden Wochen in greifbare Nähe.

China verzeichnet Rekordkohleeinfuhr

.svg)

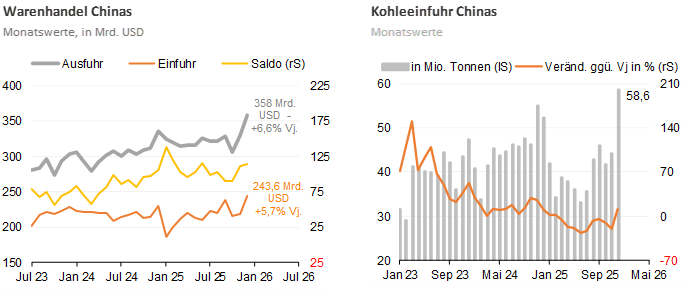

Die Außenhandelsdaten Chinas für Dezember hielten so manche Überraschung bereit. So übertraf sowohl die Warenausfuhr (+6,6% Vj.) als auch die Wareneinfuhr (+5,7% Vj.) jeweils in US-Dollar gerechnet die Konsenserwartungen deutlich. Weil damit die Exporte 2025 um 5,5% zulegten, während die Importe lediglich stagnierten, verzeichnete das Reich der Mitte einen externen Rekordüberschuss in Höhe von 1,189 Bio. US-Dollar (+20% ggü. 2024). Und das obwohl die Exporte in die USA im Dezember um 30% ggü. Vorjahr einbrachen und somit den neunten Monat in Folge. Vor dem Hintergrund des robusten Außenhandels hat die Weltbank trotz unverändert großer Probleme im Inland die BIP-Prognose Chinas für dieses Jahr auf 4,4% angehoben (Juni: +4,0%).

Noch beeindruckender aber war, was an der Rohstofffront passierte. So nahm die Rohöleinfuhr im Dezember auf 55,97 Mio. Tonnen zu, ein Plus von 17% ggü. Vorjahr, während die Erdgasimporte (Pipeline und LNG) um 16% ggü. Vorjahr auf 13,45 Mio. Tonnen zulegten. Den Vogel abgeschossen hat aber die Kohleeinfuhr. Diese legte nicht nur um 11,94% ggü. Vorjahr das erste Mal in diesem Jahr im Vergleich zum Vorjahr zu, sondern markierte mit 58,60 Mio. Tonnen sehr deutlich ein Rekordhoch. Fördereinschränkungen im Inland, das Aufstocken der Lagerhallen sowie eine etwas regere Nachfrage waren hierfür verantwortlich.

Fazit: Obwohl dieses Tempo bei der Wareneinfuhr über das Jahr hinweg gesehen nicht wird gehalten werden können, so zeigt sich doch, dass China immer für eine Überraschung gut ist und nach wie vor als ernstzunehmender Nachfrager auf dem Weltmarkt auftritt, wenngleich das Land dieses weiterhin sehr preissensitiv machen wird. Aufgrund der von uns für dieses Jahr ausgehend von den USA unterstellten sehr positiven konjunkturellen, weltweiten Taktzahl dürften davon auch künftig sowohl der Warenhandel Chinas als auch die fossilen Brennstoffe profitieren.

Strom-Spotmarktauktion: Rückläufiger Wind stützt Spotmarkt

.svg)

Die Day-Ahead-Auktion für Mittwoch, den 14. Januar, ergab 118,14 Euro/MWh Baseload. Die Preise reichen von rund 85 bis 224,2 Euro/MWh, bei etwa 882 GWh Gesamtvolumen. Der Baseloadpreis ist damit teurer als der gestrige Preis von 105,71 Euro/MWh. Die Windeinspeisung fällt am morgigen Mittwoch auf 16,7 GW und liegt damit unter dem langjährigen Mittelwert und unter der gestrigen Prognose von 21,3 GW. In den kommenden Tagen wird eine unterdurchschnittliche Windleistung zwischen 15 und 17 GW erwartet (Klimamittel: 19,5 GW).

Kurzes Ende der Gaskurve reagiert volatiler als langes Ende

.svg)

Insbesondere das kurze Ende der TTF Gas Terminmarktkurve reagiert auf die bullishen Einflüsse am Spotmarkt, wie die KKW-Ausfälle in Frankreich oder die wieder nach unten korrigierten Temperaturprognosen bis zum Ende des Monats. Das lange Ende, wie bspw. das TTF Gas Cal 27, macht die Preisanstiege nur sehr moderat mit und stieg in den letzten drei Handelstagen nur um rund 2 Prozent bzw. um 0,5 Euro/MWh auf 25,25 Euro/MWh an. Die Lieferjahre 28 und 29 haben sich nicht nennenswert vom Fleck bewegt.

EUA-Auktion am 13.01.2026: Schwaches Signal aus der EU-Auktion

.svg)

Die heutige EUA-Auktion (gemeinsame EU-Auktion an der EEX) erzielte um 11 Uhr einen Auktionspreis von 88,71 Euro/t CO2. Der Spotmarkt notierte zu diesem Zeitpunkt bei 88,77 Euro/t CO2. Das Auktionsergebnis sendete damit ein schwaches Signal.

Das Verhältnis von Angebot und Nachfrage (Cover Ratio) betrug 1,57 und fiel damit schwächer aus als bei den letzten Auktionen. Es war bereits die dritte EU-Auktion in diesem Jahr und die Cover Ratio ist zum dritten Mal schwächer ausgefallen als in der vorherigen Auktion. Im letzten Jahr betrug die Cover Ratio der EU-Auktionen im Durschnitt 1,54. In diesem Jahr liegt der Durchschnitt bisher mit 1,64 deutlich darüber.

Obwohl die versteigerten Zertifikate jeweils identisch sind, zeigt sich in den drei getrennt stattfinden Auktionen für Deutschland, Polen und die restlichen EU-Länder ein sehr unterschiedliches Bild. Bei den deutschen Auktionen betrug die durchschnittliche Cover Ratio 2025 2,06. Bei den polnischen lag der Wert im Vorjahr bei 1,79.

Wie kommt es zu diesen Unterschieden?

Hohe Marktkonzentration verstärkt Schwankungen

Der Primärmarkt für EU-Emissionszertifikate ist stark konzentriert. Ein vergleichsweise kleiner Kreis großer Marktteilnehmer deckt einen erheblichen Teil des Auktionsvolumens ab. Entsprechend haben bereits moderate Änderungen im Bietverhalten einzelner Akteure einen spürbaren Effekt auf die Cover Ratio. Wenn ein oder zwei große Bieter temporär zurückhaltender agieren oder ihre Nachfrage auf andere Termine verlagern, kann dies die Kennzahl einzelner Auktionen deutlich drücken – selbst bei insgesamt stabiler Marktnachfrage.

Unterschiedliche Rolle von Compliance-Käufern und Finanzintermediären

Ein weiterer Erklärungsansatz liegt in der Zusammensetzung der Bieter. Neben den verpflichteten Anlagenbetreibern (Compliance-Käufer) nehmen Finanzintermediäre regelmäßig an den Auktionen teil, etwa zur Absicherung von Kundenpositionen oder zur Bereitstellung von Liquidität im Sekundärmarkt. Deren Aktivität hängt stark von kurzfristigen Marktbedingungen, Derivatepositionierungen und Risikobereitschaft ab. Verschiebt sich der Anteil von Intermediären gegenüber Compliance-Käufern zwischen einzelnen Auktionen, spiegelt sich dies unmittelbar in der Nachfrageintensität und damit in der Cover Ratio wider.

Nähe zum Sekundärmarkt und kurzfristige Preisdynamik

Obwohl die Auktionen standardisiert durchgeführt werden, orientiert sich das Bietverhalten eng am aktuellen Sekundärmarktpreis. Starke Preisbewegungen, erhöhte Volatilität oder attraktive Handelsmöglichkeiten außerhalb der Auktion können dazu führen, dass Marktteilnehmer defensiver bieten oder ihre Nachfrage kurzfristig in den Sekundärmarkt verlagern. In solchen Phasen fällt die Cover Ratio einzelner Auktionen häufig geringer aus, ohne dass sich die grundsätzliche Nachfrage nach Zertifikaten verändert hätte.

Angebotssteuerung durch MSR und Kalenderanpassungen

Schließlich beeinflussen auch strukturelle Faktoren wie die Market Stability Reserve (MSR) und damit verbundene Anpassungen der Auktionskalender das Nachfragebild. Änderungen im Angebotsfluss über das Jahr hinweg führen dazu, dass Marktteilnehmer ihre Kaufstrategien anpassen. Dies erklärt, warum einzelne Auktionen schwächer ausfallen können, während der Durchschnitt über mehrere Termine oder über das Gesamtjahr betrachtet höher liegt. Vor diesem Hintergrund ist es nicht ungewöhnlich, dass trotz temporär niedrigerer Cover Ratios der Jahresdurchschnitt über dem Vorjahresniveau liegt.

Ausfall von KKW Flamanville treibt Strompreise

.svg)

Der Sturm Gorreti/Elli hat in Frankreich zur Abschaltung der Kernreaktoren Flamanville 1 und 3 mit zusammen 2,9 GW Leistung geführt. Die Hochspannungsleitung, die die Reaktoren versorgt, wurde durch Windgeschwindigkeiten von über 200 km/h beschädigt. Reaktor 3 verlor dabei seine Eigenversorgung und musste durch externe Quellen gestützt werden.

Nach der Ankündigung, dass beide Reaktoren des französischen Kernkraftwerks Flamanville bis zum 1. Februar außer Betrieb bleiben, stiegen die Strompreise in Frankreich kräftig an. Seit Anfang der vergangenen Woche hat sich der Strom FR Februar Base im heutigen Tageshoch um über 33 Prozent verteuert. Sein deutsches Pendant folgt mit fast 18 Prozent. Die Schäden nähren Zweifel, dass die Reaktoren wie angekündigt wieder ans Netz gehen. Genau diese Unsicherheit treibt die Risikoprämie nach oben.

Winter-Sommer-Spread bricht ein

.svg)

Der starke Rückgang des Winter-Sommer-Spreads auf dem TTF-Gasmarkt auf nahezu Null deutet darauf hin, dass der Markt die strukturelle Winterrisikoprämie zunehmend auspreist. Infolgedessen schwächt sich der wirtschaftliche Anreiz, im Sommer Gas in die Speicher einzuspeisen, ab, was die Wiederauffüllung der Speicher schwieriger und riskanter macht. Die Verringerung des Spreads deutet darauf hin, dass die Versorgungssicherheit im Sommer und die positiven Erwartungen derzeit die potenziellen Winterrisiken überwiegen. Gleichzeitig erhöht diese Entwicklung die Anfälligkeit des Marktes für unerwartete Störungen, wie z. B. reduzierte LNG-Zuflüsse oder wetterbedingte Nachfrageschocks. Aus fundamentaler Sicht verlagert sich das Risiko vom Sommer auf den Winter, was die Wahrscheinlichkeit einer abrupten Neubewertung erhöht, sollten sich die Fundamentaldaten des Marktes verschlechtern. Europa ist auf dem besten Weg, diesen Winter mit den niedrigsten Speicherständen seit zehn Jahren zu beenden, selbst wenn die Temperaturen in den nächsten drei Monaten nur durchschnittlich kalt sind. Bei einem unwirtschaftlichen Winter-Sommer-Spread besteht darüber hinaus die Gefahr, dass Europa in den nächsten Winter 26/27 erneut mit unterdurchschnittlichen Gas-Speicherständen startet.

Strom-Spotmarktauktion verbleibt auf Vortagesniveau

.svg)

Die Day-Ahead-Auktion für Dienstag, den 13. Januar, ergab 105,71 Euro/MWh Baseload. Die Preise reichen von rund 80 bis 154,00 Euro/MWh, bei etwa 827 GWh Gesamtvolumen. Der Baseloadpreis ist damit relativ ähnlich zum heutigen Preis mit 104,35 Euro/MWh. Die Windeinspeisung fällt am morgigen Dienstag auf 18,9 GW und liegt damit nah am langjährigen Mittelwert. In den kommenden Tagen wird eine unterdurchschnittliche Windleistung zwischen 12 und 15 GW erwartet (Klimamittel: 19,5 GW).

TTF Gas Februar-Future mit „Broadening Bottom“

.svg)

Der Tageschart des TTF Gas Februar-Futures zeigt eine klare Stimmungswende von einem dynamischen Abwärtstrend hin zu einer technisch soliden Erholungsphase. Ausgehend vom Tief bei rund 26,39 Euro/MWh etablierte sich ein kurzfristiges „Broadening Bottom“. Dies stellt eine bullishe Umkehrformation dar, die nach einem Abwärtstrend auftritt und auch als Megaphon‑Formation bezeichnet wird. Charakteristisch sind zwei auseinanderlaufende Trendlinien mit sukzessiv tieferen Tiefs und höheren Hochs, wodurch eine sich ausweitende, megaphonartige Kursstruktur und steigende Volatilität entsteht (siehe dazu auch ATR im Subchart). Wird nach dieser Phase der Unsicherheit die obere Trendlinie dynamisch und idealerweise mit erhöhtem Volumen nach oben durchbrochen, signalisiert dies meist einen Trendwechsel und den Beginn eines neuen Aufwärtstrends.

Mit der jüngsten Aufwärtsbewegung wurde das obere Bollinger Band überwunden und zudem das 50%‑Fibonacci‑Retracement der vorherigen Abwärtsstrecke bei 29,08 Euro/MW überschritten. Der Kurs notiert aktuell im Bereich des 61,8%‑Retracements um 29,76 Euro/MWh. Die große grüne Tageskerze mit stark anziehendem Volumen unterstreicht den neu entfachten Kaufdruck, gleichzeitig deutet der sprunghafte Anstieg der ATR darauf hin, dass die Volatilität deutlich zurückgekehrt ist und Fehlausbrüche eingepreist werden müssen.

Gelingt ein Tagesschluss klar oberhalb von 30 Euro/MWh, rücken die nächsten Widerstände bei 30,55 Euro/MWh und 31,18 Euro/MWh sowie perspektivisch 32 Euro/MWh in den Fokus. Scheitert der Ausbruch allerdings aufgrund eines Rückfalls unter das obere Bollinger Band (27,84 Euro/MWh), wären Kursabschläge in Richtung 27 Euro/MWh und Trendtief bei 26,39 Euro/MWh zu erwarten. Ein Unterschreiten des Trendtiefs würde das bearishe Hauptszenario reaktivieren.

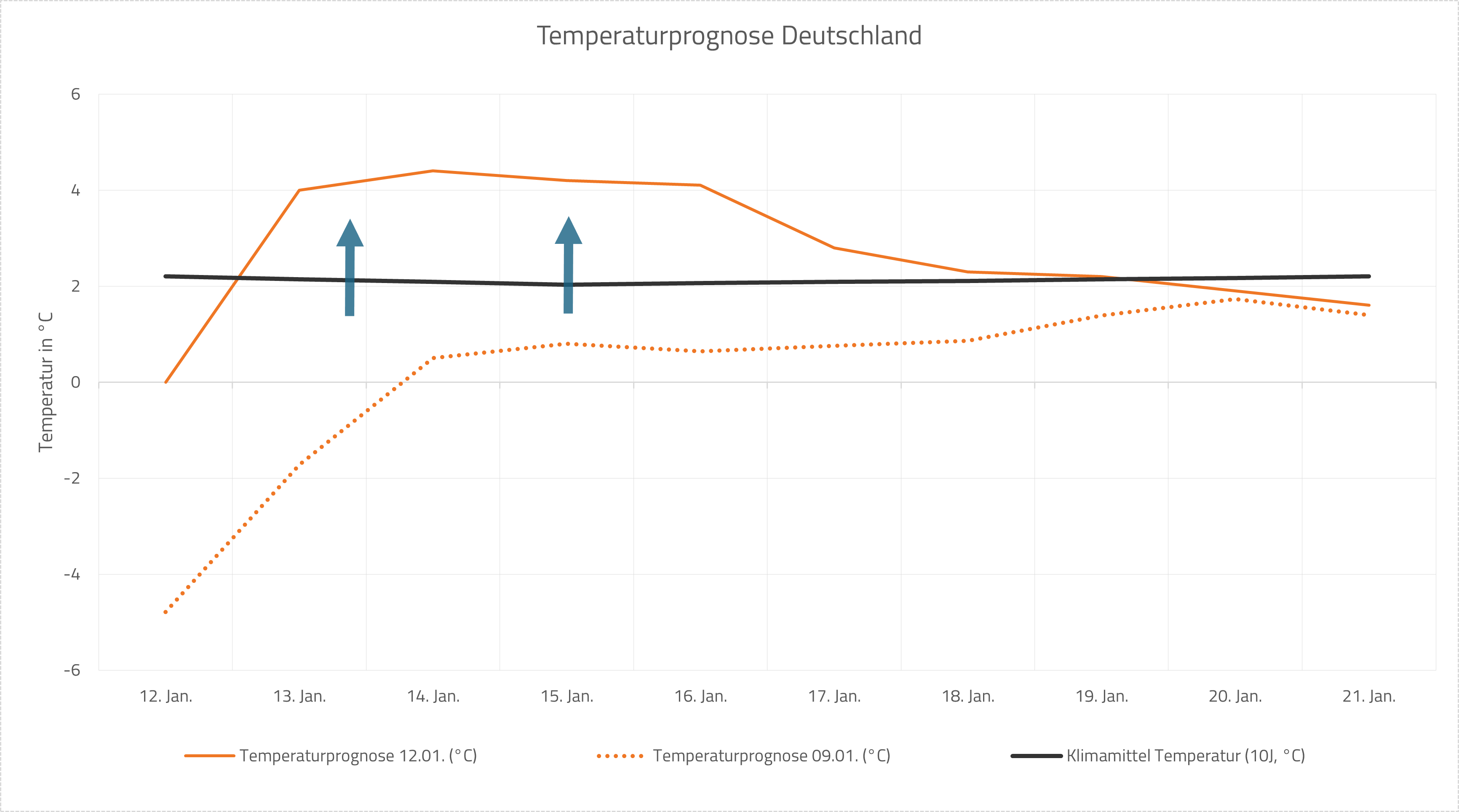

Nach dem Wochenende deutlich mildere Temperaturprognose

.svg)

Im Vergleich zur Prognose am letzten Freitag, den 09.01.2026 wird die Temperatur deutlich milder prognostiziert, ab morgen wird die Durchschnittstemperatur um 4 Grad Celsius erwartet, circa 2 Grad Celsius über dem langjährigen Mittelwert. Am Freitag wurde der morgige Dienstag noch bei -1,7 Grad Celsius vorhergesagt.

Die Wettermodelle zeigen keine große Veränderung bei der Windprognose, mit Ausnahme der heutigen Spitze bei 25 GW bleibt die Windeinspeisung in den kommenden Tagen unter dem langjährigen Mittelwert.

EUAs vor Ausbruch aus Dreiecksformation

.svg)

Die EUAs überschreiten am Freitagnachmittag die Widerstandszone bei 88,88 Euro/t CO2 und bilden damit ein neues Trendhoch aus. Gleichzeitig stellt dieser Ausbruch die bullishe Auflösung eines rechtwinkligen Konsolidierungsdreiecks dar. Ein rechtwinkliges Konsolidierungsdreieck ist eine Chartformation, bei der der Kurs zwischen einer horizontalen Widerstandslinie (88,88 Euro/t CO2) und einer steigenden Trendlinie (87,6 Euro/t CO2) pendelt. Es handelt sich um ein Muster, das typischerweise in einem bestehenden Aufwärtstrend auftritt und abnehmende Volatilität bei gleichzeitig zunehmendem Druck in Trendrichtung signalisiert. Wird die horizontale Begrenzungslinie schließlich dynamisch durchbrochen, gilt das Dreieck als aufgelöst und die vorherrschende Trendrichtung setzt sich meist mit einem beschleunigten Impuls fort. Ein wirklich dynamischer oberseitiger Durchbruch ist bislang allerdings noch nicht erfolgt. Das ableitbare Maximalkursziel der Dreiecksformation, errechnet über die Formationshöhe, liegt bei 92,26 Euro/t CO2. Ein Rückfall der Notierung unter die untere Dreiecksbegrenzung bei 87,6 Euro/t CO2 würde das Dreieck indes negieren.

Frankreichs Kernkraftwerksflotte mit Rekordjahr

.svg)

Frankreich hat 2025 mehrere Angebotsrekorde im Strommarkt erreicht. Die Netto-Stromexporte stiegen auf 92,3 TWh und lagen damit zum zweiten Jahr in Folge deutlich über allen bisherigen Höchstständen. Gleichzeitig nahm die Stromproduktion aus Kernkraftwerken um rund 11,8 TWh auf 372,6 TWh zu (plus 3,3 Prozent). Diese Entwicklung bestätigt die deutlich verbesserte Verfügbarkeit des französischen Kernkraftparks.

Insgesamt kamen 2025 etwa 23 TWh zusätzliches Angebot aus Kernenergie und Erneuerbaren in den Markt. Dieses Volumen wurde nur teilweise durch höhere Nachfrage aufgenommen. Der Ausgleich erfolgte vor allem über geringere Gaskraftwerksproduktion, reduzierte Wasserkrafterzeugung, steigende Exporte sowie einen moderaten Nachfrageanstieg von rund 5 TWh. Die Folge ist ein anhaltender Angebotsüberhang, der die Terminpreise spürbar belastet. Ende 2025 schloss das französische Strom FR Cal 26 Base bei 50,83 Euro/MWh, das Strom FR Cal 27 Base handelt aktuell bei rund 49 Euro/MWh (Zum Vergleich: Strom DE Cal 27 Base aktuell bei rund 82,5 Euro/MWh). Ohne einen deutlichen Nachfrageschub oder eine weitere größere Störung im Kernkraftpark stoßen Exporte zunehmend an physische Grenzen. Das gilt insbesondere für die Verbindung nach Deutschland, wo die verfügbaren Grenzkapazitäten bereits häufig ausgelastet sind und zusätzliche französische Überschüsse nur begrenzt aufnehmen können. Netzengpässe, parallele Flüsse aus anderen Nachbarländern sowie die wachsende volatile Erzeugung in Deutschland selbst begrenzen den Spielraum für weitere Exportsteigerungen.

(Hinweis: Die im Chart dargestellten Daten wurden auf Tageswerte gemittelt und um Ausreißer bereinigt.)

Die Relevanz der 200-Tage-Linie am TTF Gasmarkt (Cal Futures)

.svg)

.png)

-cropped.svg)

.png)

.png)

.png)

.png)

.png)