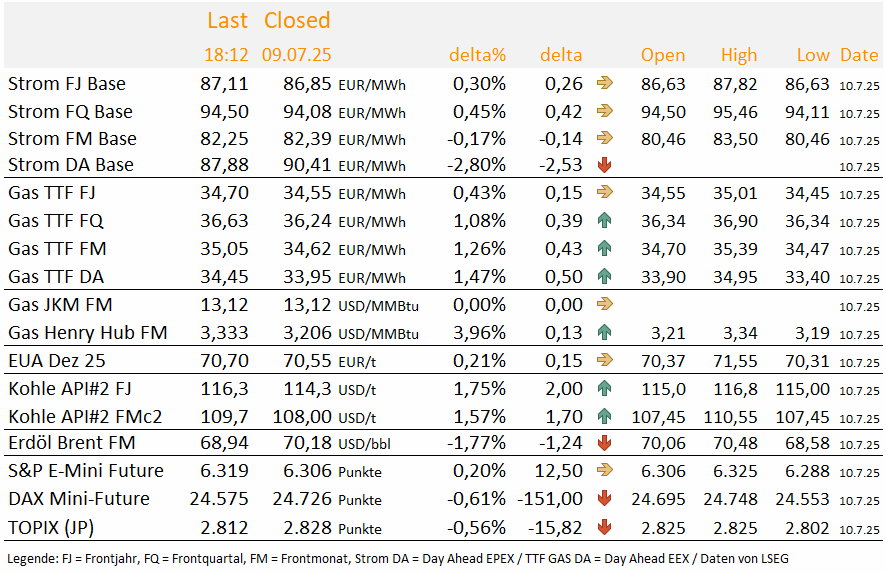

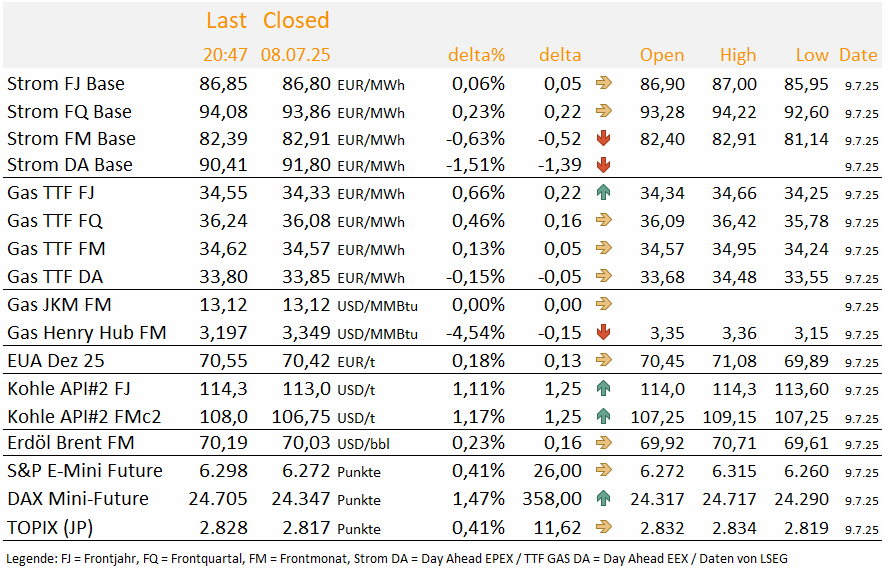

TradingUpdate

Dieser Inhalt ist in Ihrem Abo nicht enthalten.

Bei Fragen zu unserem Angebot, einem unverbindlichem Testzeitraum oder sonstigen Anliegen kontaktieren Sie einfach Carsten Theede.

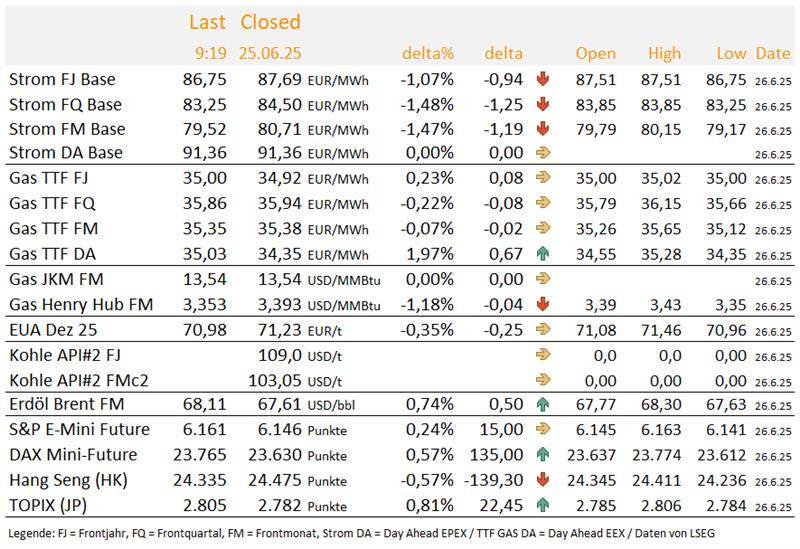

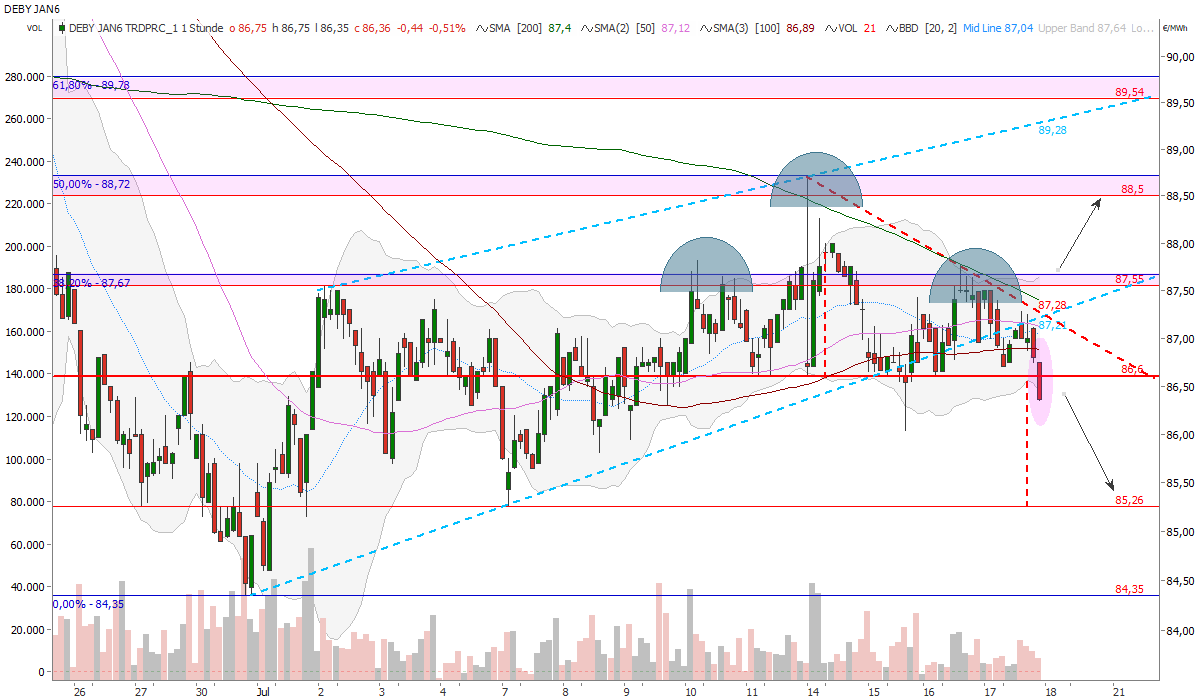

Strom Cal 26 Base komplettiert SKS-Formation im Stundenchart

.svg)

Der Strom Cal 26 Base Future komplettiert eine SKS-Formation im Stundenchart. Das kalkulatorische Abschlagspotential liegt bei 85,26 Euro/MWh. Ein Anstieg der Notierung über 87,70 Euro/MWh würde die SKS-Formation negieren.

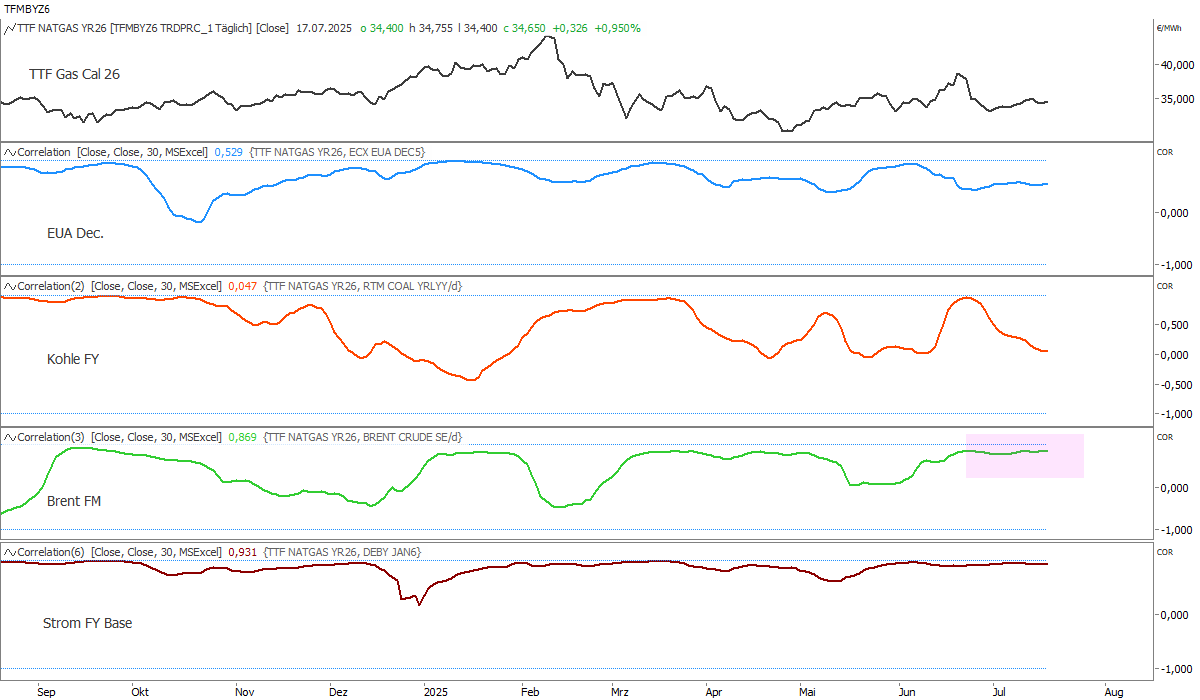

Hohe Korrelation von Öl zu Gas und Strom

.svg)

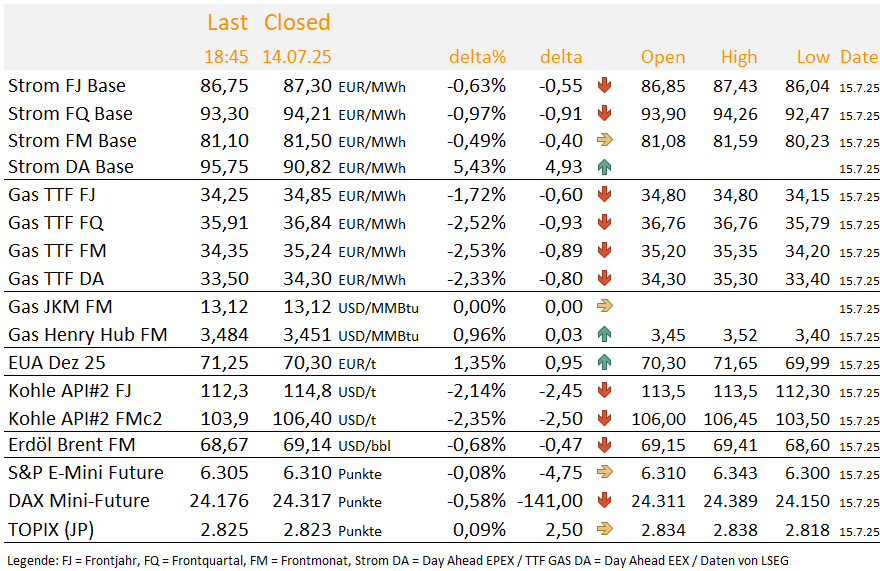

Der Ölpreis (z. B. Brent) gilt als globaler Referenzwert für viele Energiemärkte und beeinflusst die Erwartungen der Marktteilnehmer hinsichtlich der allgemeinen Energiepreisentwicklung. Lange Zeit waren Gaspreise (insbesondere in Europa und Asien) direkt an den Ölpreis gekoppelt. Diese Kopplung ist in den Verträgen in Europa weitestgehend verschwunden. Dennoch gibt es Phasen, wie aktuell, wo die Korrelation zwischen Öl und Gas und damit Strom äußerst hoch ist, sodass Preisbewegungen beim Öl ähnliche Trends bei Gas und Strom nach sich ziehen. Der Korrelationskoeffizient zwischen dem TTF Gas Cal 26 und dem Brent Crude Frontmonat liegt derzeit bei 0,9 (siehe Chart 1). Gerade in Phasen geopolitischer Unsicherheit orientieren sich Gashändler oftmals am Ölmarkt. Der Ölpreis fungiert insofern als Frühindikator für Trends im Strom- und Gasmarkt, was ihn für Preisabschätzungen bei diesen Commodities immer noch relevant macht.

Ölpreiskopplung in Asien

Zudem sind gerade in Asien langfristige LNG-Lieferverträge immer noch an den Ölpreis gekoppelt. Mit der Liberalisierung und Globalisierung des LNG-Markts (u. a. mehr Spot-Lieferungen, LNG-Handel) wurden immer mehr Verträge an Gashubs, wie den JKM in Asien (Japan Korea Marker) oder TTF in Europa gekoppelt. Laut Branchenberichten (z. B. IEA, IGU) lag 2023/2024 der Anteil der an Öl gekoppelten LNG-Importe in Asien immer noch bei rund 60 bis 70 Prozent, 2015 waren es noch fast 90 Prozent. Vor allem Japan, Südkorea und Taiwan nutzen noch die Ölpreisbindung, während China und Indien stärker auf Spot- und Hubpreise setzen.Von daher könnte der Blick auf die Charttechnik beim Brent Crude Frontmonat aktuell zielführend sein, um auch eine Preiserwartung für Gas und Strom daraus herzuleiten.

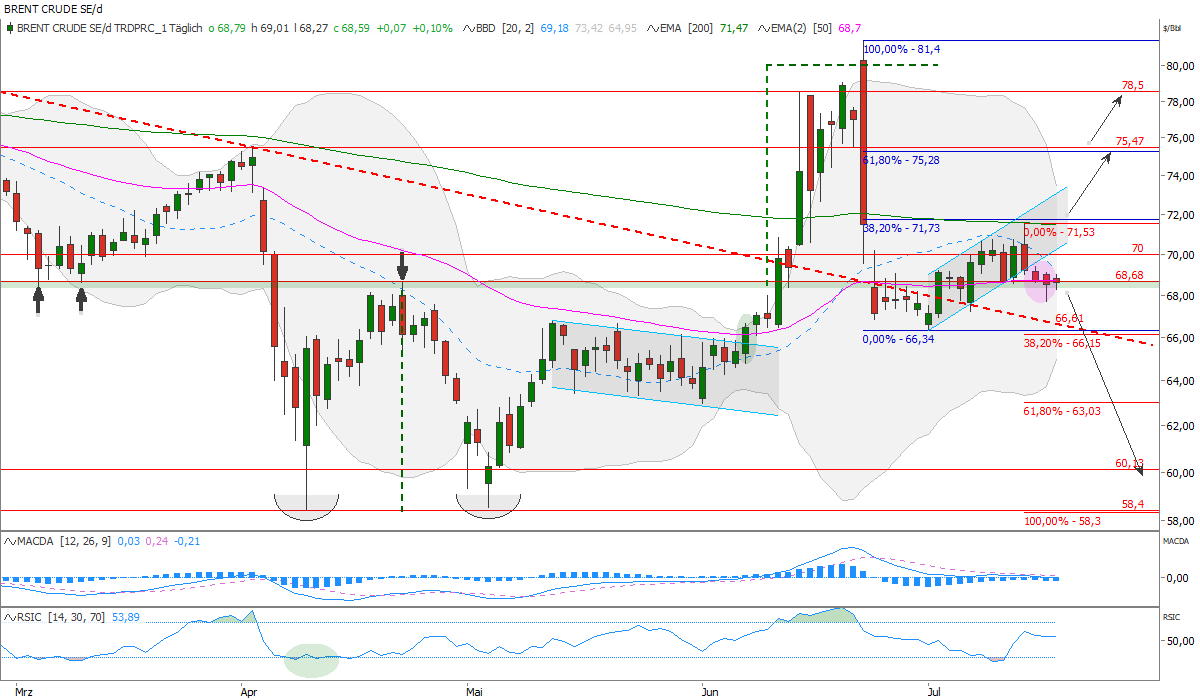

Technische Analyse Brent Crude Frontmonat - Bearishe Flagge aktiviert

Der Brent Crude Frontmonat ist nach dem 12-Tage-Krieg zwischen Isreal und dem Iran von in der Spitze 81,40 USD/bbl am 23.06. bis auf 66,82 USD/bbl innerhalb von zwei Handelstagen in die Tiefe gerauscht. Das lokale Tief wurde am 01.07. bei 66,34 USD/bbl erreicht. In den letzten Handelstagen stabilisierten sich die Notierungen wieder und erreichten im Hoch am 14.07. mit 71,53 USD/bbl das 38,2%-Fibonacci-Retracement (71,73 USD/bbl). Die Erholung der letzten Tage kann daher als technische Gegenbewegung nach dem Kurseinbruch interpretiert werden. In den letzten beiden Handelstagen fiel der Kurs unter den kurzfristigen Aufwärtstrendkanal und testet derzeit die Supportzone bei 68,68 USD/bbl.

Rückgang des Ölpreises bis 60 USD/bbl?

Der kurzfristige Aufwärtstrendkanal, der jüngst gebrochen wurde, kann als “bearishe Flagge” interpretiert werden. Eine “bearishe Flagge” ist ein technisches Chartmuster, das auf einen möglichen weiteren Preisrückgang nach einer vorangegangenen Abwärtsbewegung hindeutet. Eine “bearishe Flagge” entsteht, wenn nach einem kräftigen Preisrückgang (dem sogenannten „Flaggenmast“) eine kurze Phase der Erholung folgt, die optisch einer kleinen, nach oben gerichteten Flagge ähnelt. Diese Konsolidierungsphase findet meist in einem parallelen, leicht aufwärtsgerichteten Trendkanal statt. Das Muster signalisiert, dass die vorherige Abwärtsdynamik wahrscheinlich bald fortgesetzt wird. Bricht der Preis nach unten aus der „Flagge“ aus, sehen Öl-Händler dies als Signal, auf weiter fallende Ölpreise zu setzen. Dazu sollte im Folgenden nun der Support bei 68 USD/bbl ebenfalls unterschritten werden. Im Nachgang sind Preisangaben bis 63 USD/bbl (61,85%-Fibo-Projektion) und 58 USD/bbl (100%-Fibo-Projektion) denkbar. Die bearishe Flagge wird indes negiert, wenn der Brentpreis über 71,53 USD/bbl ansteigt.

Realisiert sich die bearishe Flagge und fällt der Kurs für Brent Crude weiter zurück, sind aufgrund der hohen Korrelation ebenfalls Preisrückgänge bei Gas und Strom anzunehmen.

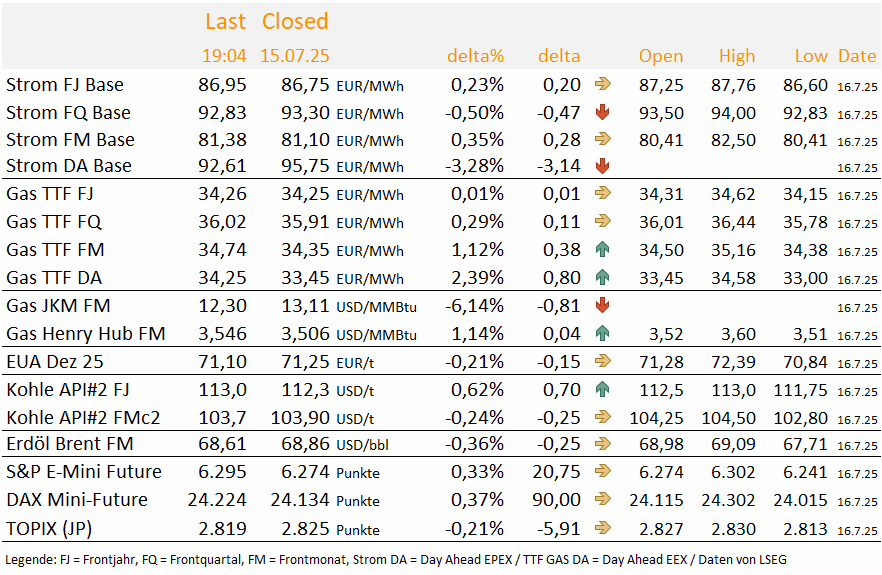

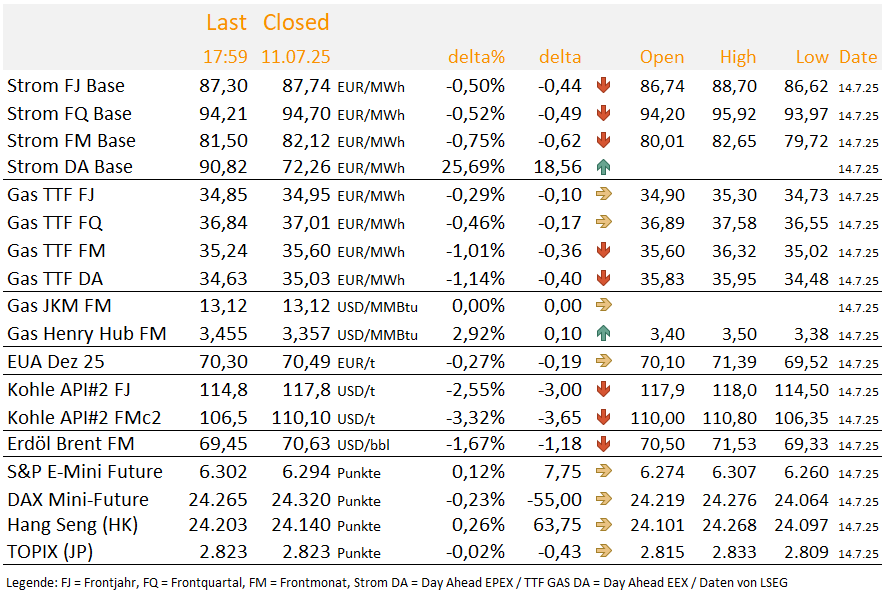

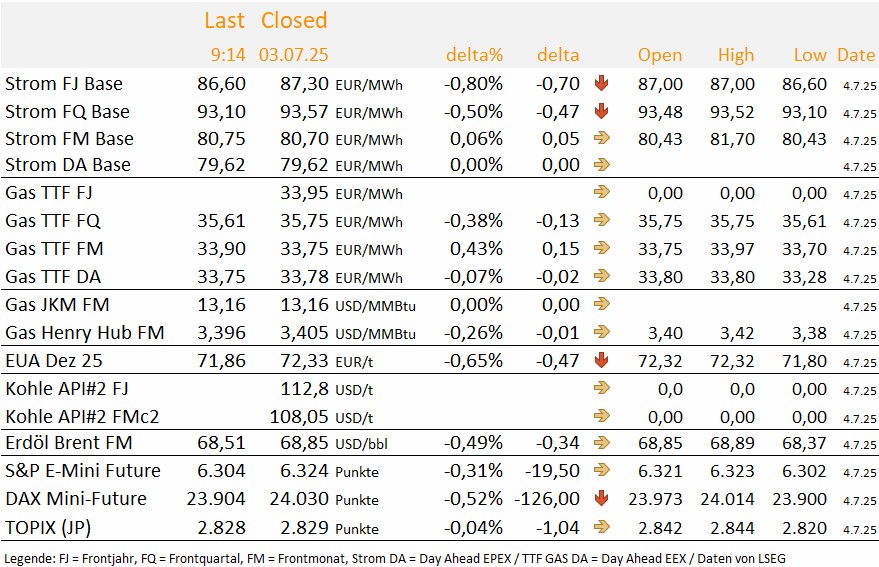

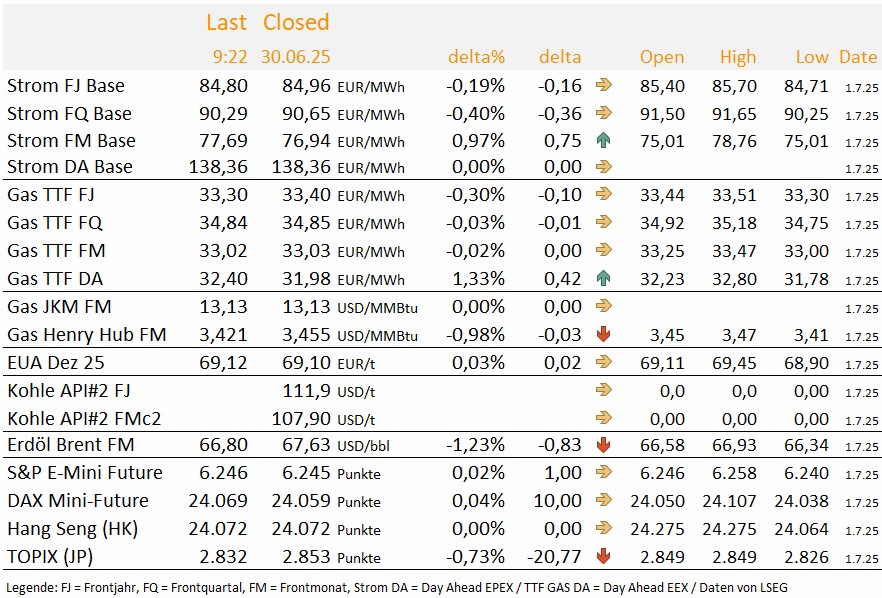

Energy Market Drivers vom 17.07.2025: Neben Nyhamna kommt ein weiterer Ausfall bei Kollsnes am Gasmarkt hinzu

.svg)

Am Donnerstag eröffnen die Energiemärkte bei Strom und den EUAs seitwärts. Der Gasmarkt zeigt sich am kurzen Ende fester. Neben Nyhamna kommt nun ein Ausfall der Gasanlage Kollsnes hinzu. Beide berichten über Stromausfälle, die bis morgen behoben sein sollten. Die Nominierung ist mit 272 mcm/d dennoch überraschend hoch, könnte aber im Laufe des Tages noch nach unten korrigiert werden.

Bullishe Faktoren

US-Präsident Trump hält ein Handelsabkommen mit der EU nun für möglich. Laut ihm ist die EU verhandlungsbereit. Gleichzeitig reiste EU-Handelskommissar Sefcovic zu Gesprächen nach Washington. Das G20 Finanzministertreffen wird indes überschattet von zahlreichen Absagen.

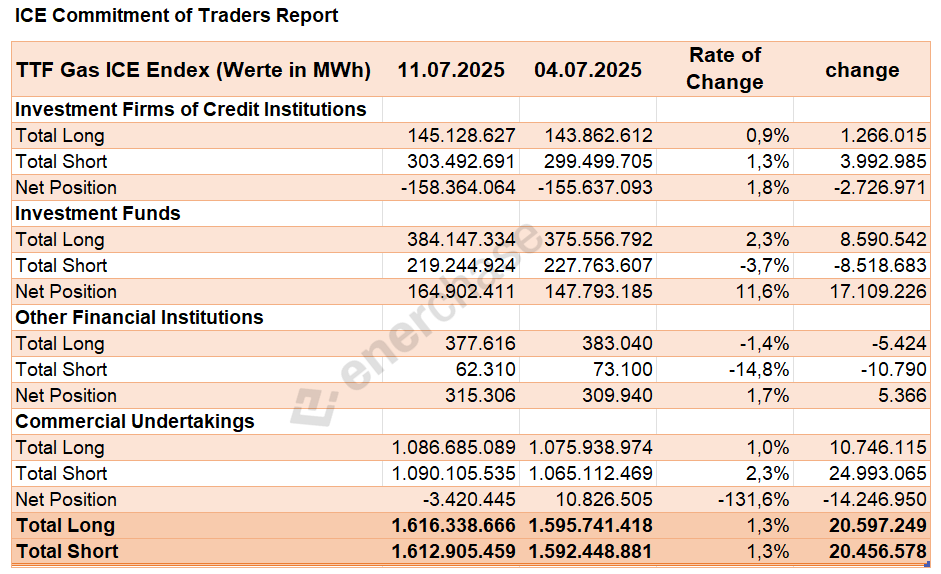

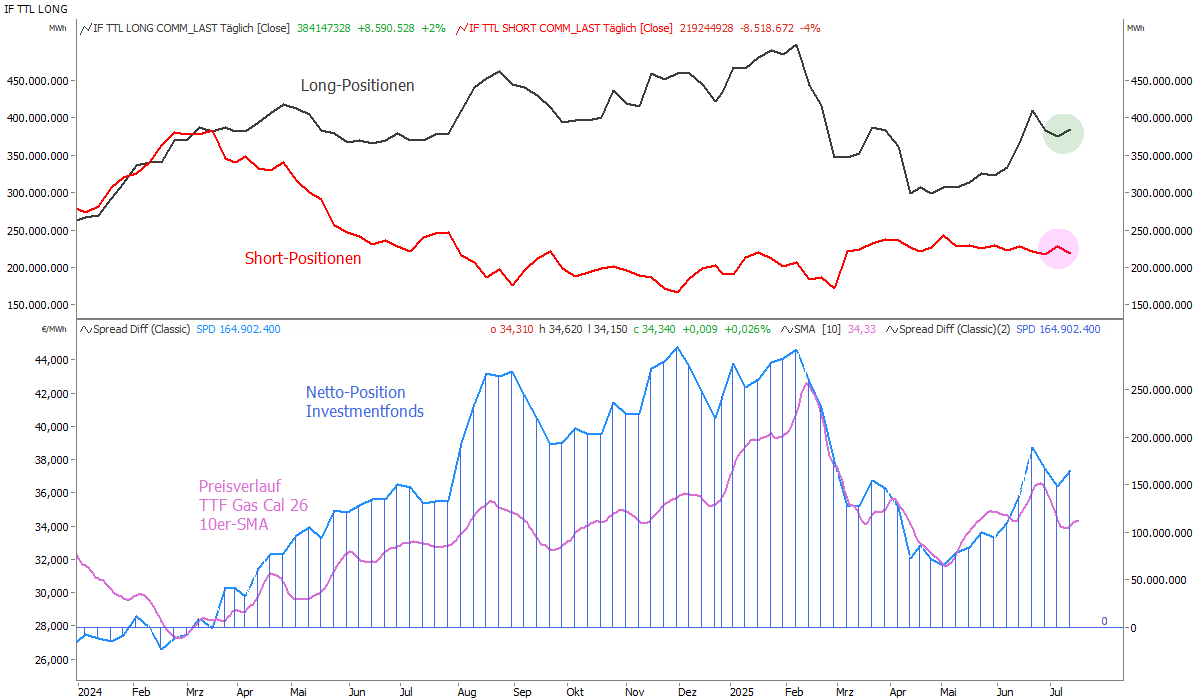

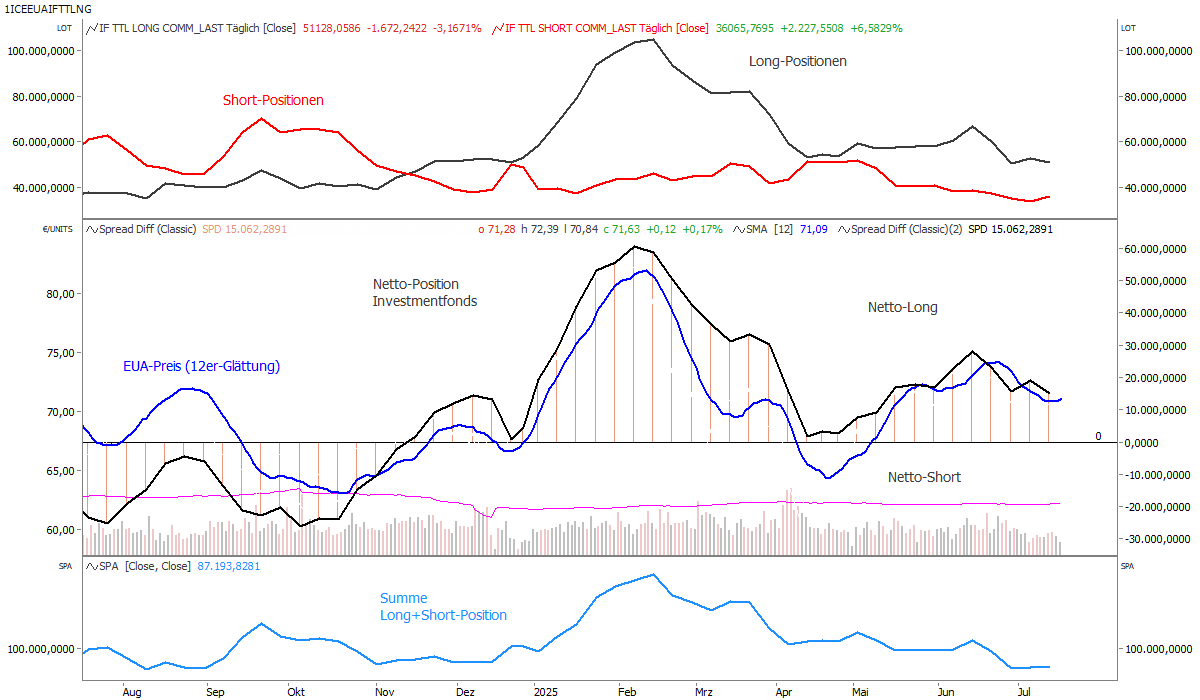

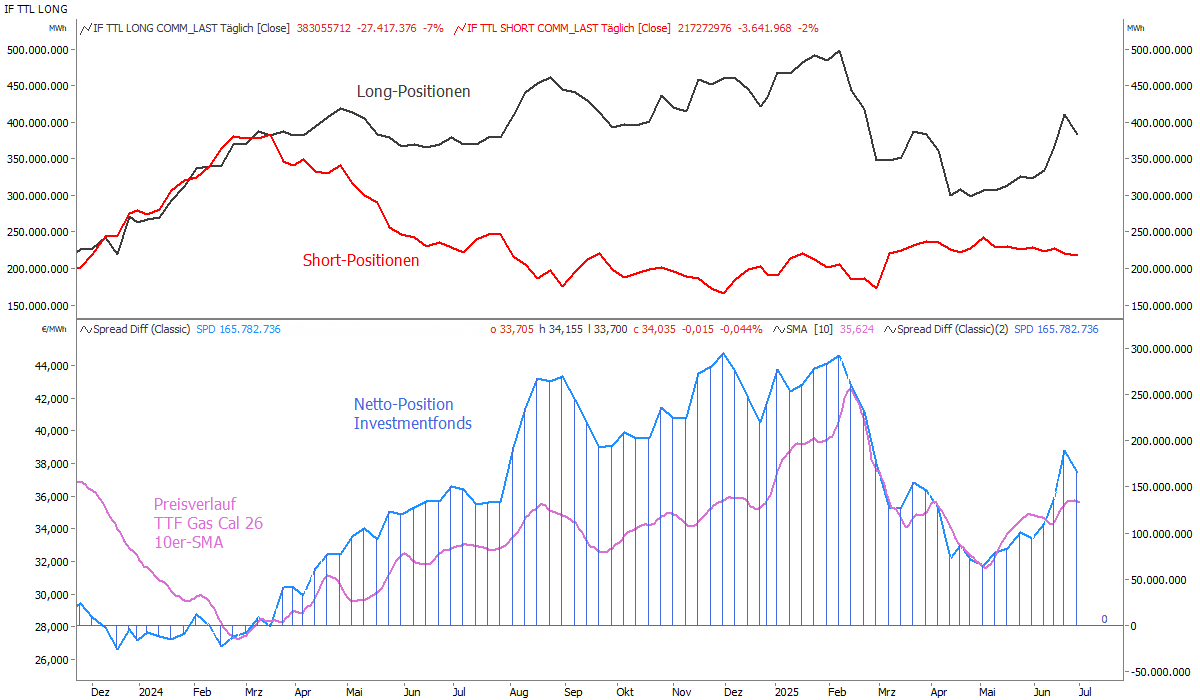

Die Investment Funds am TTF-Gasmarkt haben ihre Netto-Long-Position mit Stand 11.07. deutlich ausgebaut – um über 17 TWh (+11,6 Prozent) innerhalb einer Woche. Auffällig ist, dass sowohl die Long-Positionen um 8,59 TWh erhöht wurden als auch gleichzeitig die Short-Positionen um 8,52 TWh reduziert wurden. Dies zeigt eine klar bullishe Positionierung der Spekulanten.

Der Ausfall der Gasanlage Nyhamna wurde (wie erwartet), um einen Tag verlängert. Das Ende des „Event Stop“ wird nun auf den 18.07. 6 Uhr terminiert. Weitere Verlängerungen des Ausfalls sind nicht ausgeschlossen. Die ausfallende Menge wurde auf 49,8 mcm/d reduziert.

Hinzu kommt ein ungeplanter Ausfall bei Kollsnes, der bereits gestern im Laufe des Tages kommuniziert wurde und ebenfalls nur bis morgen früh andauern soll. Mit Nyhamna und Kollsnes werden dem Markt in Summe 101 mcm/d, was am Spotmarkt durchaus relevante Mengen sind. Die Gassco Nominierung liegt bei 272 mcm/d und könnte sich im Laufe des Tages reduzieren. Beide Anlagen melden als Grund Stromausfälle, womit der Ausfall „eigentlich“ keine Wochen andauern sollte.

Unabhängig von der Blockade der Slowakei gegen neue Russland-Sanktionen will die EU-Kommission den Gasimportstopp für russisches Gas vorantreiben. Da dies über Handelsrecht abgebildet werden soll, können die Mitgliedsländer nicht blockieren. Aber die Slowakei versucht dies, indem sie neue Sanktionen an die Gasfrage koppelt (siehe bearishe Faktoren).

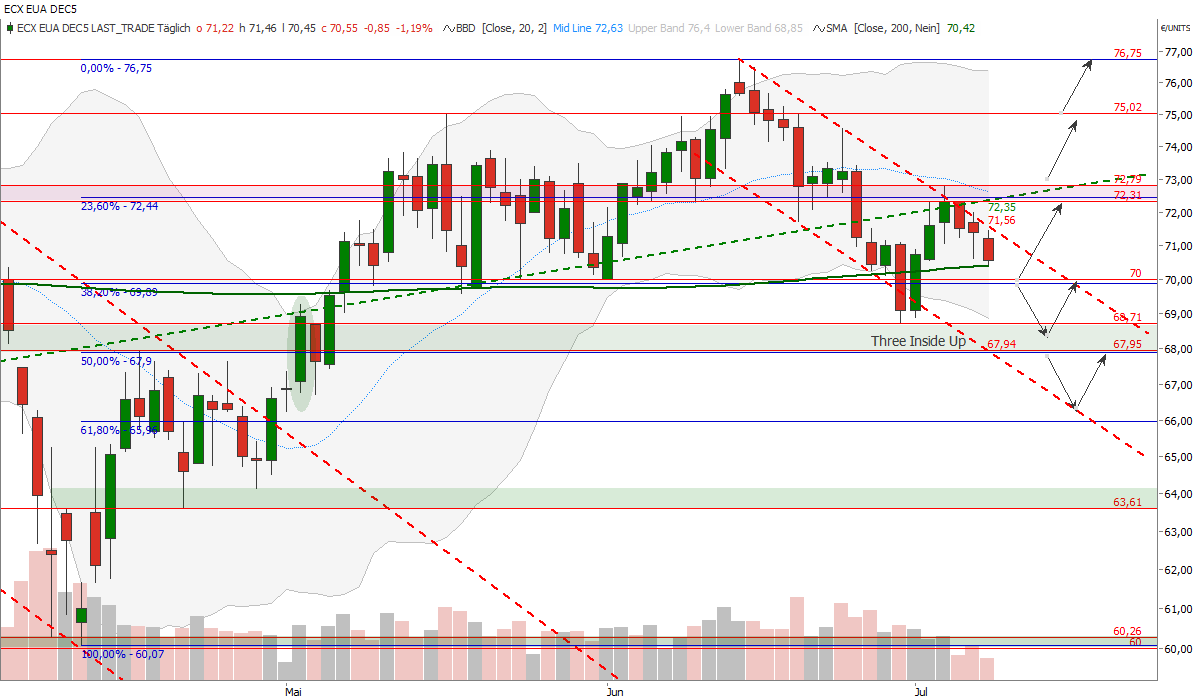

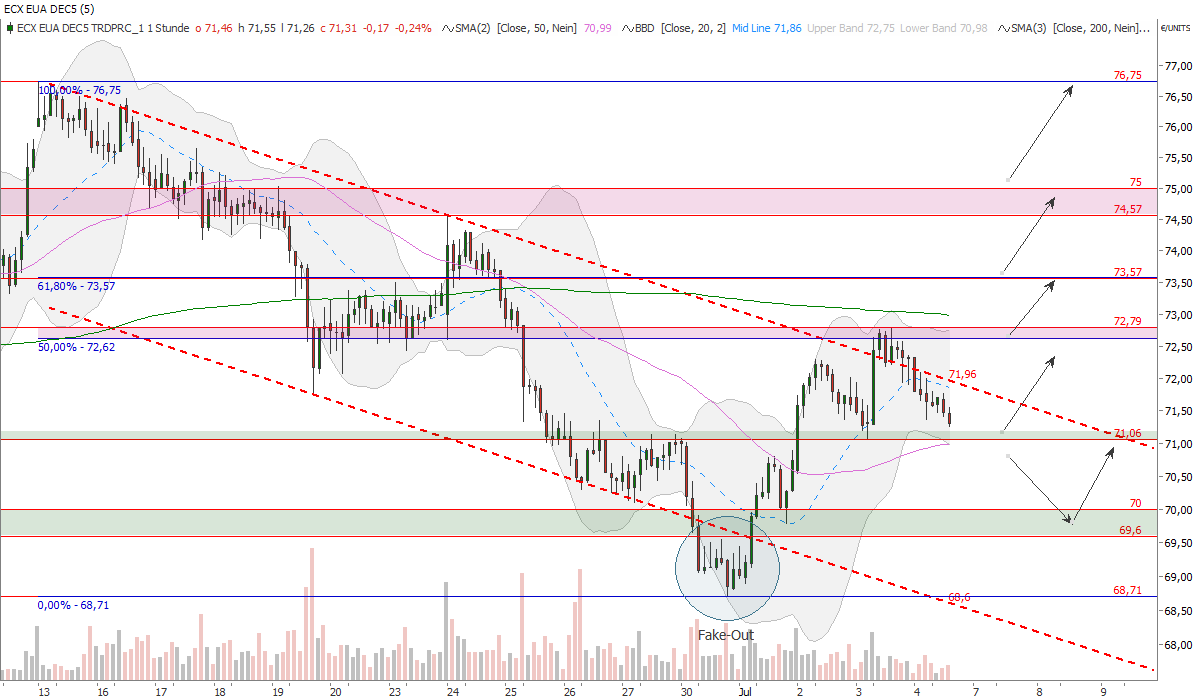

Bei den EUAs wurde der kurzfristige Abwärtstrend seit Mitte Juni oberseitig gebrochen, was einen bullishen Impuls setzt. Die 70-Euro-Marke und die 200-Tage-Linie haben erneut gehalten. Ein weiteres Kaufsignal wird oberhalb von 72,80 Euro/t CO2 generiert.

Bearishe Faktoren

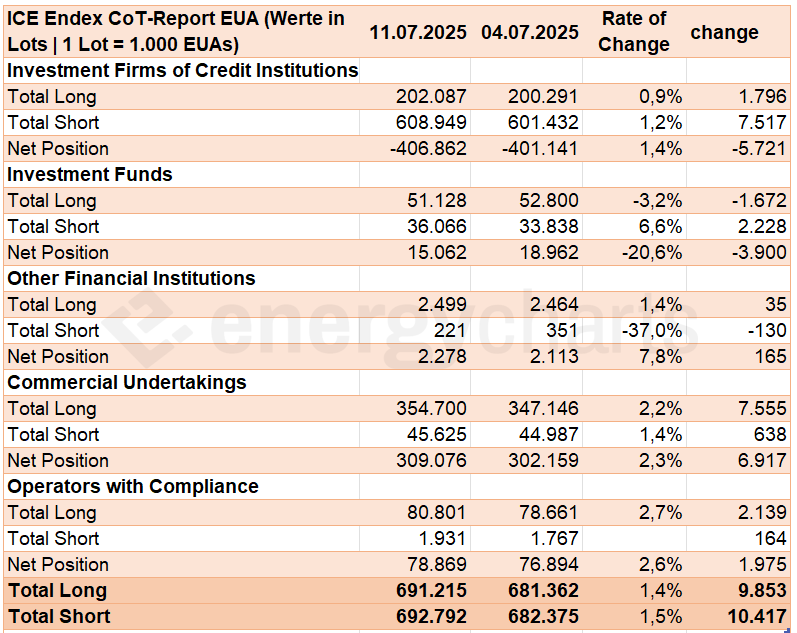

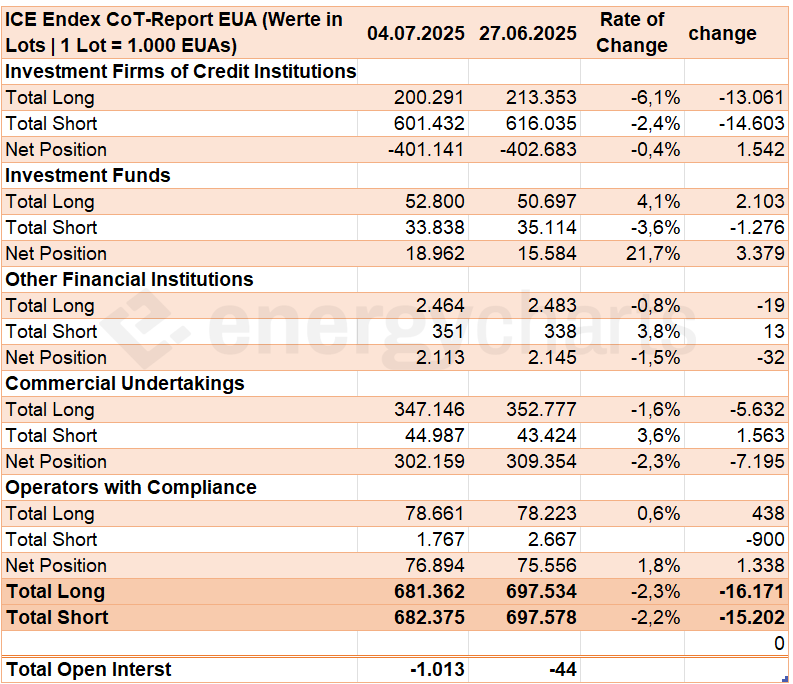

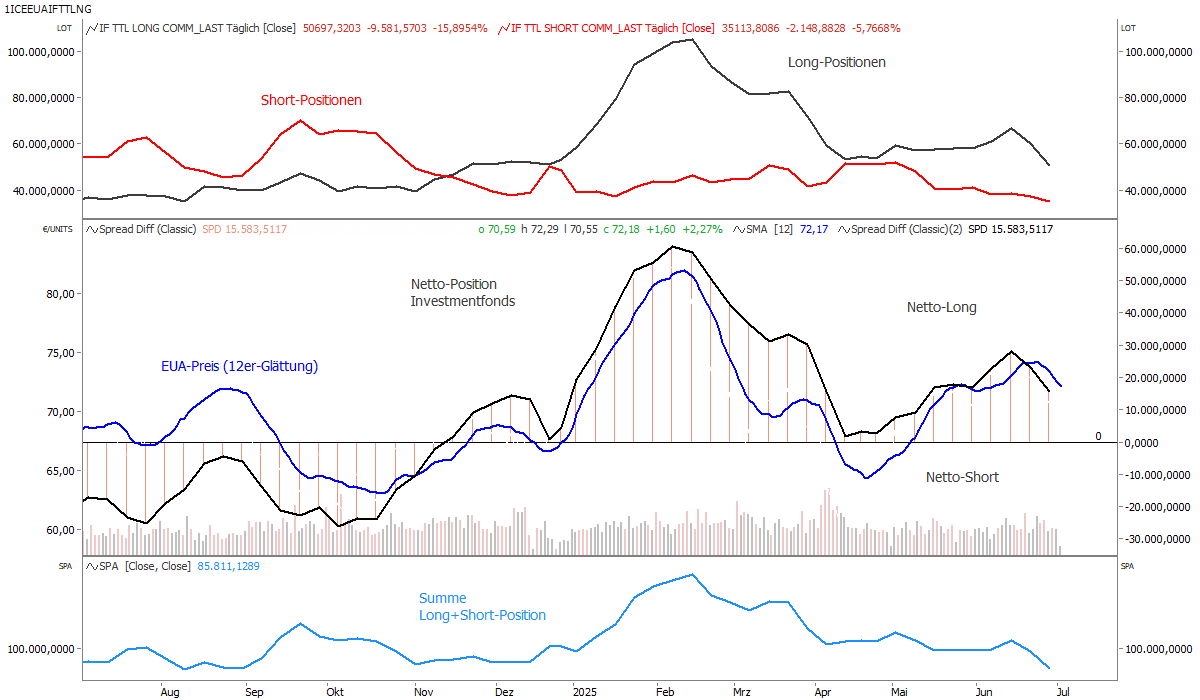

Die Investment Funds haben ihre Netto-Long-Position mit Stand 11.07.2025 um rund 3,9 Mio. t deutlich reduziert, insbesondere indem sie Short-Positionen um 2,23 Mio. t aufgebaut und Long-Positionen um 1,67 Mio. t abgebaut haben. Das deutet darauf hin, dass diese Marktteilnehmer zuletzt eher mit fallenden EUA-Preisen rechnen oder zumindest ihre bisherige bullishe Haltung angepasst haben.

Erneut ist gestern Abend ein Vermittlungsversuch gescheitert, die Slowakei blockiert weiter neue EU-Sanktionen gegen Russland.

Der Ölmarkt mit Brent Crude liefert eher bearishe Vorgaben und fällt unter den kurzfristigen Aufwärtstrendkanal zurück, was eine „bearishe Flagge“ impliziert und somit weiteres Downside-Potential offenlegt. Die gestrigen Tagestiefs wurden allerdings zurückgekauft. Weiter fallende Ölpreise dürften auch auf Gas und damit auf Strom ausstrahlen, denn die Korrelation war mit 0,9 zuletzt wieder ausgesprochen hoch.

Die Windprognosen haben sich für Ende Juli etwas verbessert, gleiches gilt auch für die Temperaturprognosen, die nach unten korrigiert wurden. Damit bestätigt sich unser schon seit einiger Zeit kommunizierte Sichtweise, dass die nächste Hitzewelle wenig dramatisch ausfallen müsste. Eine länger andauernde Hitzeflaute schein nicht anzustehen. Dramatische Kühlwasserprobleme in Frankreich sind ebenfalls nicht erkennbar.

Neue Bewegung hinsichtlich einer möglichen Kopplung von EU-ETS und UK-ETS. Die EU-Kommission hat hierzu gestern einen Entwurf veröffentlicht („Empfehlung der Kommission für einen Ratsbeschluss“), was ein wichtiger Schritt für die Aufnahme von Verhandlungen ist. Da die Ausgestaltung der Kopplung unklar ist (sie wird zwischen EU und UK ausgehandelt), ist noch nicht endgültig klar, wie sie sich preislich auswirken wird. Seit Anfang des Jahres ist der Spread zwischen beiden Emissionshandelssystemen zusammengelaufen, die UKAs sind dabei deutlich teurer geworden im Vergleich zu den EUAs. Im Entwurf ist vorgesehen, dass die Preisdifferenzen, die seit dem Brexit entstanden sind, ausgeglichen werden sollen. Zertifikate sollen gegenseitig anerkannt werden. UK soll dazu eine mindestens so ambitionierte Klimapolitik betreiben wie die EU, es soll eine Regelharmonisierung inkl. des Reduktionspfades erfolgen. Beide Wirtschaftsräume werden aus dem jeweiligen Grenzausgleichsmechanismus ausgeklammert, was deutliche Vorteile für den Handel hätte.

Neutral Faktoren

Heute zwischen 14 und 14:30 Uhr erfolgt erneut eine Kapazitätsauktion für den Gasspeicher Reden, die letzte am 15.7. verlief erfolglos.

Die Empfehlung der Kommission für einen Ratsbeschluss, die eine Verbindung zwischen dem britischen und dem EU-Emissionshandelssystem empfiehlt, ließ die britischen CO2-Preise am Mittwoch ansteigen.

Die Inflation im Euroraum erreichte im Juni mit 2,0 Prozent genau das Ziel der EZB. Nach vorläufigen Zahlen ist das ein Anstieg von 1,9 Prozent im Mai. Die EZB hat den Leitzins seit Juni 2024 auf 2,0 Prozent gesenkt, eine weitere Zinssenkung wird nächste Woche nicht erwartet.

DailyReport Recap vom 16.07.2025: Sorge um norwegische Gasanlage Nyhamna

.svg)

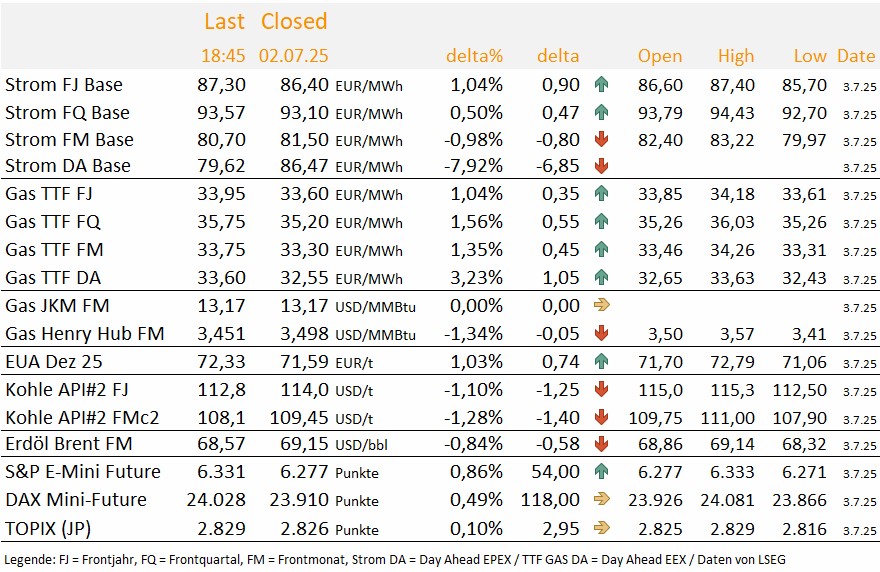

Die Preisbewegungen am Energiemarkt am Mittwoch waren auf Schlusskursbasis nahezu unverändert. Im Tagesverlauf haben die EUAs zwischenzeitlich deutlicher zulegen können, aber am Ende leicht im Minus geschlossen. Der Ausfall der Gasanlage Nyhamna stützte das kurze Ende der Gasterminkurve.

Bild unten: Die norwegische Gasverarbeitungsanlage Nyhamna auf der gleichnamigen Halbinsel an der Westküste Norwegens verfügt über eine Kapazität von 79,8 Mio. Kubikmetern/Tag, von denen 69,8 Mio. Kubikmetern/Tag aktuell ausgefallen sind.

Der DailyReport Recap steht für eine begrenzte Zeit im TradingUpdate zur Verfügung.

Aktivieren Sie hier kostenlos unsere Push-Notifications und verpassen Sie keine TradingUpdates. Das funktioniert auch auf mobilen Geräten!

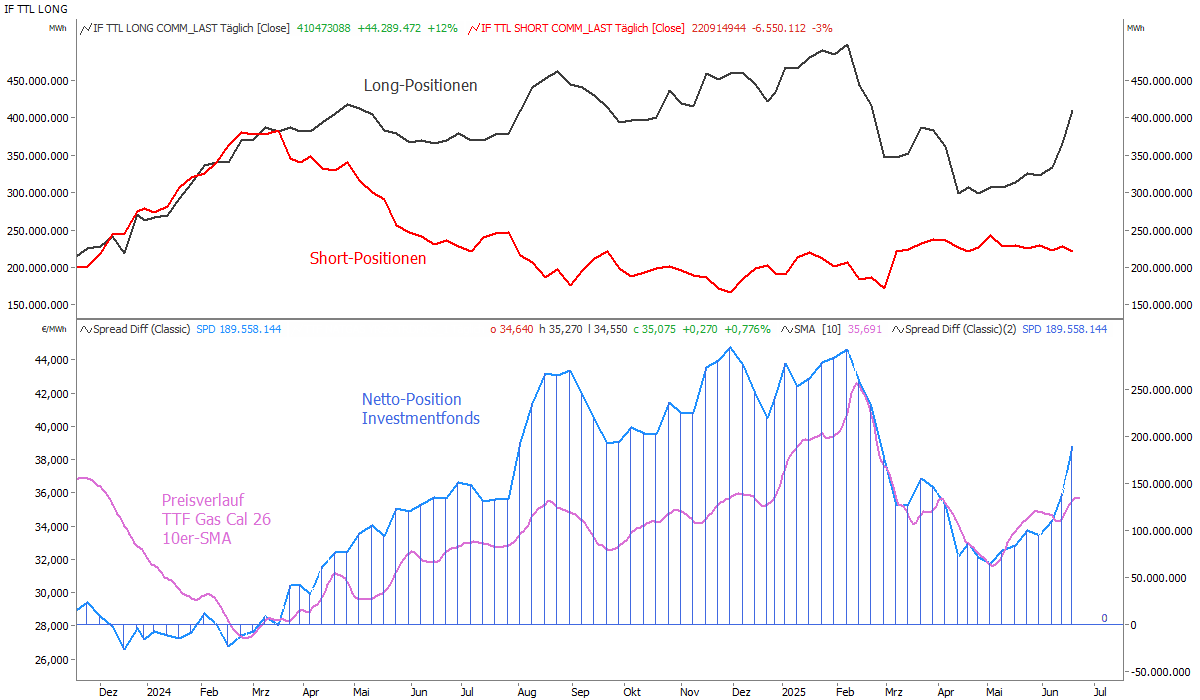

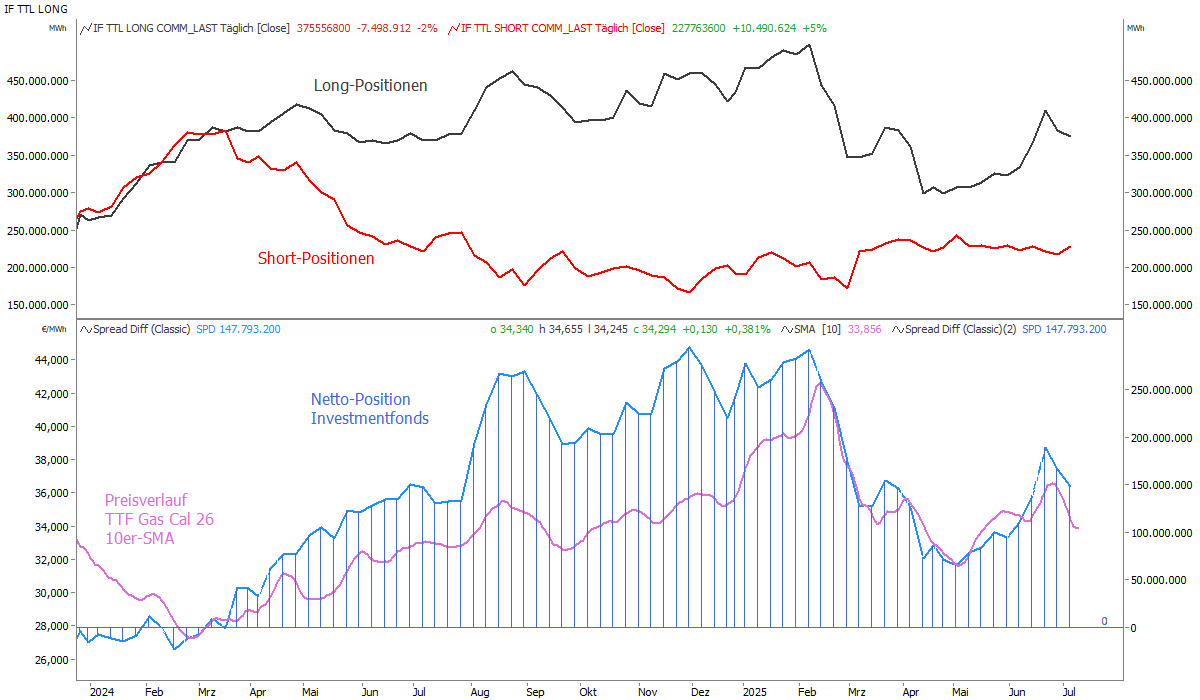

CoT-Report TTF Gas: Spekulanten bauen Net-Long-Position aus

.svg)

Die Investment Funds am TTF-Gasmarkt haben ihre Netto-Long-Position mit Stand 11.07. deutlich ausgebaut – um über 17 TWh (+11,6 Prozent) innerhalb einer Woche. Auffällig ist, dass sowohl die Long-Positionen um 8,59 TWh erhöht wurden als auch gleichzeitig die Short-Positionen um 8,52 TWh reduziert wurden. Dies zeigt eine klar bullishe Positionierung der Spekulanten. Diese Marktpartei erwartet offenbar weiter steigende Gaspreise, zumindest kurzfristig, und rechnet nicht mit signifikanten Rücksetzern. Die Investment Funds sind richtungsweisende Akteure und positionieren sich offensichtlich zunehmend auf der Long-Seite. Die Daten sprechen für ein positives Momentum. Eine positive Ausrichtung mit Risikomanagement könnte insofern eine sinnvolle Strategie für einen Gashändler sein. Allerdings ist auch Vorsicht geboten: Ein solch starker Positionsaufbau kann bei unerwarteten Gegenbewegungen zu schnellen Korrekturen führen. Hinweis: Dies stellt eine einseitige Interpretation der Lage am Gasmarkt dar und beleuchtet keine weiteren marktbeeinflussenden Faktoren!

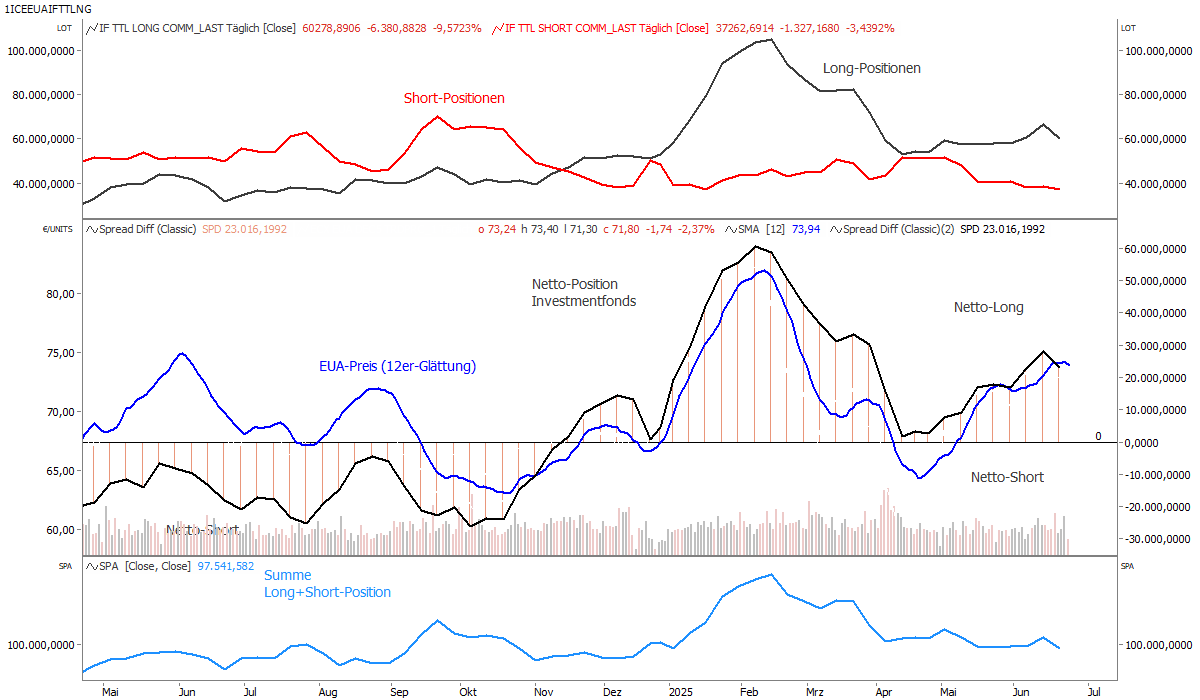

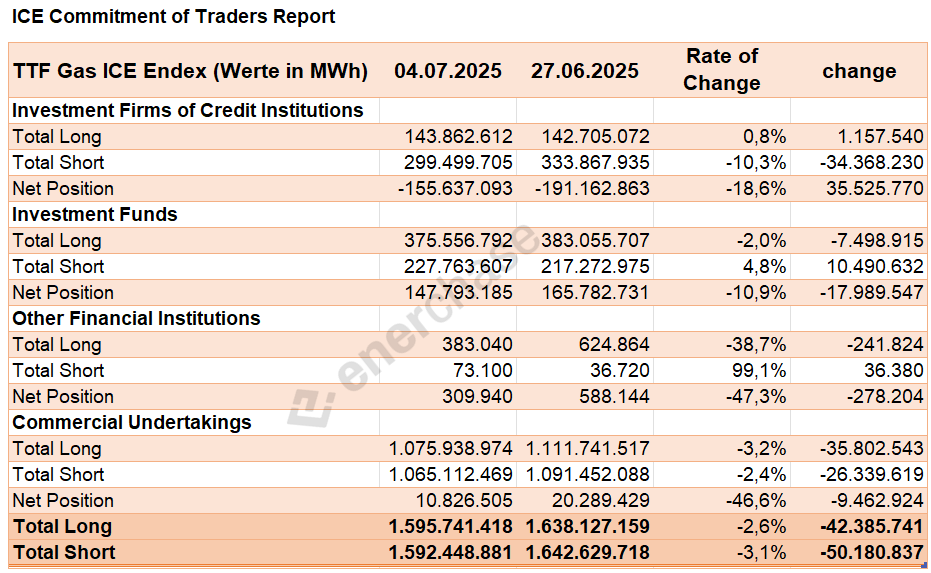

Investmentfonds bauen Net-Long-Position ab

.svg)

Die Investment Funds haben ihre Netto-Long-Position mit Stand 11.07.2025 um rund 3,9 Mio. t deutlich reduziert, insbesondere indem sie Short-Positionen um 2,23 Mio. t aufgebaut und Long-Positionen um 1,67 Mio. t abgebaut haben. Das deutet darauf hin, dass diese Marktteilnehmer zuletzt eher mit fallenden EUA-Preisen rechnen oder zumindest ihre bisherige bullishe Haltung angepasst haben. Die Reduzierung der Net-Long-Position um mehr als 20 Prozent ist signifikant. Ein CO2-Händler an der Börse könnte daraus schließen, dass ein wichtiger Teil der spekulativen Nachfrage derzeit eine vorsichtige bis leicht negative Marktmeinung einnimmt.

Die Investment Funds agieren häufig antizyklisch oder reagieren früh auf Stimmungswechsel am Markt. Die erhöhte Short-Aktivität könnte daher ein Signal für kurzfristigen Preisdruck sein. Gemäß dieser Daten wäre ein defensives Vorgehen ratsam. Eine reine Long-Position wäre aktuell – isoliert betrachtet – eher risikoreich, solange die Investment Funds weiterhin Net-Longs abbauen. Hinweis: Dies stellt eine sehr einseitige Interpretation dar und beleuchtet keine weiteren marktbeeinflussenden Faktoren zum EUA-Markt!

Energy Market Drivers am 16.07.2025: Größerer Ausfall an norwegischer Gasanlage Nyhamna

.svg)

Am Mittwoch zeigen sich die Energiemärkte gemischt. Die Gaspreise ziehen deutlicher an, aber Strom zeigt sich neutral. Hintergrund könnten Sorgen um die Gasanlage Nyhamna in Norwegen sein, an der es einen ungeplanten Ausfall gegeben hat.

Bullishe Faktoren

In der EU sind neue Sanktionen gegen Russland am Widerstand der Slowakei gescheitert. Am Mittwoch könnte aber eine Einigung erzielt werden. Der slowakische Premier Robert Fico fordert eine Ausnahmeregelung, damit sein Land weiterhin bis 2034 Gas von Gazprom beziehen kann. Die EU plant hingegen, alle russischen Gasimporte spätestens bis Anfang 2028 zu stoppen. Nun sind EU-Sanktionen gegen russisches Uran im Gespräch.

Die EUAs konnten sich gestern von der 70-Euro-Marke nach oben hin absetzen und dies obwohl der Gaspreis simultan gefallen ist. Das könnte auch mit ersten Compliance-Käufen zusammenhängen, denn bis spätestens 30. September 2025 müssen die Berechtigungen für die Emissionen von 2024 abgegeben werden. Die EUAs zeigten gestern zumindest eine ungewöhnliche Stärke gegenüber dem übrigen Energiekomplex, was sich fortsetzen könnte.

Es gibt einen ungeplanten Ausfall an der Gasverarbeitungsanlage Nyhamna mit einer negativen Auswirkung auf die Gasförderung in Höhe von 59,8 Mio. Kubikmeter/Tag. Als Grund wird ein Ausfall der externen Stromversorgung genannt. Voraussichtlich dauert der Ausfall nur bis zum 17.7., aber die Auswirkung ist heute bedeutsam.

Ungeplanter Ausfall am französischen KKW Nogent 1 (1,3 GW). Neustart heute Abend geplant.

Bearishe Faktoren

EU-Sanktionen werden weiter von der Slowakei ausgebremst. Am Mittwoch könnte aber eine Einigung erzielt werden.

Trump rudert bei Waffenlieferungen an die Ukraine zurück, doch keine Langstreckenwaffen. Offenbar wird die 50-Tage-frist für Putin vom Markt als nachgiebig eingeschätzt.

Brent Crude stabilisiert sich derzeit auf einer wichtigen Supportmarke bei 68,68 USD/bbl, die sich in den letzten Monaten bereits als äußerst bedeutsam zeigte (Polaritätswechselzone). Der letzte Kursanstieg seit Anfang Juli kann als technische Gegenbewegung eingestuft werden und hat Eigenschaften einer „bearishen Flagge“, womit wir den Brentpreis kurzfristig schwach einstufen.

Sparpaket in Frankreich zur Haushaltskonsolidierung dämpft Konjunktur in Eurozone.

Neutrale Faktoren

Entwicklungen im Ukraine-Krieg haben keinen Impact mehr auf die Gaspreise. Die Lage spitzt sich zu, nachdem US-Präsident Trump eine Wende in der US-Politik im Umgang mit der Unterstützung der Ukraine angekündigt hatte. US-Präsident Trump bestätigt Waffenlieferungen an die Ukraine, schließt Bodentruppen aber aus.

Heute werden die neuesten CoT-Daten mit Stand 11.07. zum TTF-Gas und EUA-Markt von der Börse ICE Endex erwartet. Für die EUAs war der vorherige Report bullish zu werten. Wir gehen im neuen CoT-Report von keiner größeren Veränderung aus. Der letzte CoT-Report zum TTF-Gasmarkt war hingegen bearish zu interpretieren. Auch hier erwarten wir keine größere Veränderung in der Netto-Position.

DailyReport Recap vom 15.07.2025: Russland-Sanktionen verzögern sich weiter

.svg)

Am Dienstag ging es an den Energiemärkten preislich unisono weiter nach unten, lediglich die EUAs konnten zulegen. Überraschend kam die Meldung, dass die gestern bereits gemeldete Einigung zwischen der Slowakei und der EU bezüglich neuer Russland-Sanktionen offenbar doch noch nicht zustande kam.

Slowakische Forderungen verzögern Russland-Sanktionen

Die slowakische Regierung fordert eine Verschiebung der Abstimmung über ein neues EU-Sanktionspaket gegen Russland und begründet dies mit nationalen Energieinteressen. Premierminister Robert Fico warnt vor Versorgungsengpässen und wirtschaftlichen Risiken im Zuge des geplanten EU-Ausstiegs aus russischem Gas bis 2028. Die Europäische Kommission reagierte mit einem Schreiben an Fico, in dem sie Unterstützung zusichert – darunter ein Notfallmechanismus bei Preissprüngen, Entlastungen bei grenzüberschreitenden Abgaben und rechtliche Hilfe bei möglichen Streitigkeiten mit Gazprom. Fico fordert zudem eine Ausnahmeregelung, um den bestehenden Gasvertrag mit Gazprom bis 2034 aufrechterhalten zu können.

Unsere Einschätzung: Bereits gestern wurde von einer Zustimmung der Slowakei berichtet. Offensichtlich herrscht hier aktuell eine gewisse Unklarheit über den aktuellen Stand. Allerdings gehen wir davon aus, dass es am Ende eine Einigung geben wird und die EU die geplanten Sanktionen umsetzen kann. Dies wäre bullish für den Gasmarkt.

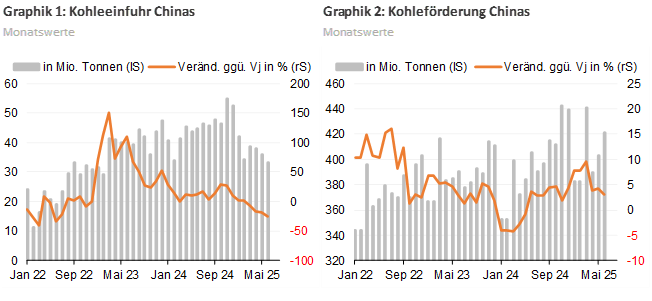

Chinas Kohleproduktion steigt trotz Preisdruck

Chinas Kohleförderung stieg im ersten Halbjahr 2025 im Vergleich zum Vorjahr um fünf Prozent auf 2,4 Milliarden Tonnen, wobei im Juni 421 Millionen Tonnen produziert wurden. Der Anstieg führte zu einem Überangebot, da China zunehmend auf inländische Produktion statt auf Importe setzt, was sich auch auf die Preisbildung auswirkt – erste Preissteigerungen wurden im Juni verzeichnet. Prognosen zur Jahresproduktion variieren stark: Während einige Analysten einen leichten Rückgang erwarten, rechnet die Branchenvereinigung mit einem Zuwachs von bis zu 80 Millionen Tonnen.

Unsere Einschätzung: Die Zunahme der chinesischen Kohleproduktion hat die Importe des Landes deutlich zurückgehen lassen. Aufgrund der schwächelnden Wirtschaft dürfte der Energiebedarf gedrosselt werden. Die Verfassung des Weltmarkts ist daher fundamental schwach einzuschätzen. Zwar hat China den größten preislichen Einfluss auf den weltweiten Kohlemarkt, aber dennoch gehen die Analysten von Kpler laut Montel von steigenden Kohlepreisen in Europa in den nächsten Monaten aus. Hintergrund sind die zuletzt wieder größere Attraktivität der Kohleverstromung gegenüber Gaskraftwerken und die niedrigen Gasspeicherstände in Deutschland.

Schwache Windverhältnisse belasten deutschen Ökostromanteil

Der Anteil erneuerbarer Energien am deutschen Stromverbrauch sank im ersten Halbjahr 2025 laut BDEW auf 54,5 Prozent, ein Rückgang um 2,7 Prozentpunkte gegenüber dem Vorjahr, hauptsächlich wegen außergewöhnlich windschwacher Bedingungen. Die Windstromerzeugung an Land sank um 18,3 Prozent, auf See um 17,0 Prozent, während auch Wasserkraft infolge von Niederschlagsmangel um 29 Prozent zurückging; lediglich die Solarstromproduktion stieg um 23 Prozent. Trotz des Ausbaus der erneuerbaren Energien bleibt Deutschland zur Netzstabilität auf Kohle und Gas angewiesen.

Unsere Einschätzung: Für das zweite Halbjahr ist unklar, ob sich die schwachen Windverhältnisse fortsetzen. Wir gehen eher von einer Normalisierung aus, denn die Flaute im ersten Quartal war ungewöhnlich und statistisch gesehen ein Ausreißer nach unten.

Der DailyReport Recap steht für eine begrenzte Zeit im TradingUpdate zur Verfügung.

Aktivieren Sie hier kostenlos unsere Push-Notifications und verpassen Sie keine TradingUpdates. Das funktioniert auch auf mobilen Geräten!

Potenzielle SKS-Formation beim TTF Gas Cal 27 Future

.svg)

Im Tageschart des TTF Gas Cal 27 Futures sind erste Anzeichen einer potenziellen Schulter-Kopf-Schulter-Formation ersichtlich. Dass die Preise bei rund 31 Euro/MWh zuletzt wieder nach unten gedreht haben, ist ein wichtiges Indiz für die potenzielle Ausbildung dieser oberen Umkehrformation. Die SKS ist ein bekanntes Chartmuster in der technischen Analyse, das häufig das Ende eines Aufwärtstrends signalisiert. Sie besteht aus drei aufeinanderfolgenden Hochpunkten, wobei der mittlere Hochpunkt (Kopf) höher liegt als die beiden äußeren (Schultern). Die Verbindungslinie der beiden Tiefpunkte zwischen den Hochs wird als „Nackenlinie“ bezeichnet. Diese verläuft am 15.07. bei 29,5 Euro/MWh.

Wenn der Kurs nach der Ausbildung der zweiten Schulter diese Nackenlinie nach unten durchbricht, gilt das Muster als bestätigt und deutet oft auf einen stärkeren Kursrückgang hin. Entscheidend dürfte aber ebenfalls sein, ob die starke Supportzone bei 29,88 Euro/MWh ebenfalls unterschritten werden kann. Hier befindet sich ebenfalls das 61,8%-Fibo-Level bei 29 Euro/MWh. Unterhalb dieser Zone könnten Preisabgaben bis auf rund 27 Euro/MWh bevorstehen. In dieser Region bildete sich von März bis Ende April ein Triple-Bottom aus. Starker Kaufdruck darf hier erwartet werden. Die potenzielle SKS-Formation wird allerdings hinfällig, wenn die Kurse des TTF Gas Cal 27 Futures wieder in Richtung 32 Euro/MWh hochziehen. Denn die rechte Schulter sollte eine gewisse Symmetrie zur linken Schulter aufweisen.

Energy Market Drivers am 15.07.2025: Achterbahnfahrt bei den Temperaturprognosen

.svg)

Bullishe Faktoren

Es wird mit einer Zunahme der LNG-Importe in Asien gerechnet. Hitzewellen führen zu einer steigenden Energienachfrage. Dies sollte dem Markt allerdings bekannt sein. Die Hitzewellen sowohl in Asien als auch in Europa stellen keine wirklich neuen Marktinformationen dar. Dennoch wird das Ausmaß auf die Preisentwicklung am LNG- und Spotmarkt spannend zu beobachten sein. Es können Überraschungen am Strom-Spotmarkt in Erscheinung eintreten, mit überdurchschnittlich hohen Preisen in den Randstunden (während der letzten Hitzeflaute knapp 500 Euro/MWh). Kommen solche Stundenpreise häufiger vor, hätte dies einen bullishen Impact auf die Terminkurve.

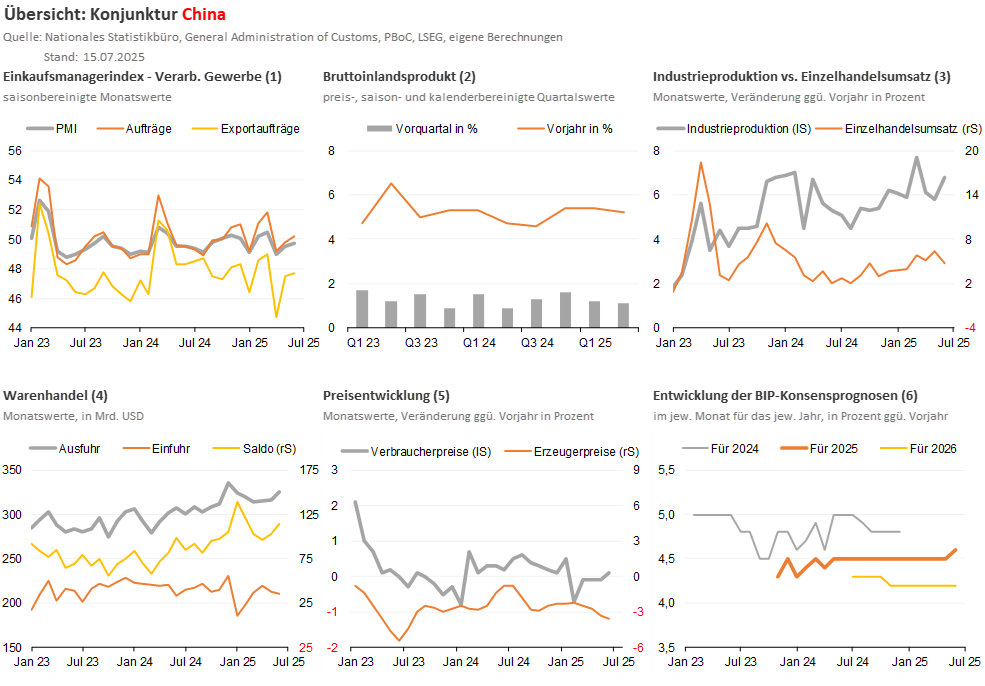

Ähnlich wie die gestrigen Außenhandelsdaten und Neukreditvergabe für Juni haben auch die heute vermeldeten Konjunkturdaten Chinas die Konsensprognosen zum Teil übertroffen. So expandierte das reale BIP in Q2 um 1,1Prozent ggü. Vorquartal bzw. 5,2 Prozent ggü. Vorjahr (erwartet: 5,1 Prozent). Noch deutlicher war die Überraschung bei der Industrieproduktion, die im Juni um 6,8 Prozent ggü. Vorjahr zulegte, während der Konsens von einem Plus in Höhe von 5,6 Prozent ausging.

Der Abschlussbericht der ASNR hinsichtlich der jüngsten Schäden an französischen KKW steht noch aus. Wann wird dieser dem Markt präsentiert? Nach wie vor liegen uns dazu keine Informationen vor.

Die Pegelstände der Flüsse in Deutschland liegen bei Kaub bei etwa 1 Meter, das ist rund die Hälfte im Vergleich zum letzten Jahr. Dies wirkt sich auf die Lieferung von Stein- und Braunkohle per Binnenschifffahrt auf dem Rhein aus und wirkt bullish auf den Strompreis. Ab dem 21.07. sollen die Rheinpegelstände aber bereits schon wieder auf ca. 1,5 Meter bei Kaub ansteigen.

Bis zum 21.07. werden geringe Windeinspeisungen prognostiziert, was sich in den nächsten Tagen bullish auf die Residuallast auswirken wird und zu einer höheren Gas- und EUA-Nachfrage führen dürfte.

Bearishe Faktoren

Die Temperaturprognose wurde vom 20.07. bis 25.07. nach unten korrigiert. Allerdings gab es auch eine Aufwärtsrevision für die Zeit danach, vom 26.07. bis 09.08. Der Scheitelpunkt der 30-jährigen Normtemperatur ist am 31.07. Ab dann sinkt die Normtemperatur wieder. Die Temperaturen werden bis Ende August überdurchschnittlich warm prognostiziert, zeigen sich aber fallend ab Mitte August.

Die Flusstemperatur an der Rhone, mit dem u.a. das französische Kernkraftwerk Le Bugey gekühlt wird, wird längst nicht so warm prognostiziert, wie in der letzten Hitzeflaute Ende Juni. Es scheint demnach keine Kühlproblemen zu geben. Auch verbessern sich die Zuflüsse in die Rhone in den nächsten Tagen weiter. Das Kernkraftwerk Le Bugey hat mit seinen aktiven Reaktoren (Bugey 2 bis 5) insgesamt 3.580 MW Nettokapazität.

Die Prognose der französischen Kernkraft wird in den nächsten Tagen kontinuierlich steigend erwartet und soll bis zum 01.08. sogar Werte von knapp 51 GW annehmen. Derzeit liegt die Leistung bei rund 45 GW. In diesen Prognosen sind Abschaltungen aufgrund von Kühlwasserproblemen nicht ersichtlich.

Der Meteorologe Georg Müller von LSEG sieht eher eine geringe Wahrscheinlichkeit signifikanter Hitzewellen vor Ende des Monats.

Ab dem 22.07. wird eine überdurchschnittliche Windproduktion mit Werten um 15 GW erwartet.

In Bezug auf die Rohstoffe, speziell die Steinkohle, gab es aus China gedämpfte Nachrichten. Bereits in den gestrigen Importzahlen wurde sichtbar, dass Chinas Hunger nach Kohle auf dem Weltmarkt weiter deutlich nachgelassen hat. Das dürfte mit ein Grund gewesen sein, dass sich die API#2 Cal 26 Notierungen gestern um 3 USD auf 114,75 USD/t ermäßigten, wobei allerdings der gesamte Rohstoffkomplex etwas schwächer war, wohl auch wegen der Verschärfungen im weltweiten Zollkonflikt.

Neutrale Faktoren

Der Energiemarkt scheint derzeit den Zollkrieg außenvor zulassen.

Auch wenn bei den heutigen Konjunkturdaten aus China das BIP und die Industrieproduktion positiv herausragten, gilt dies lediglich im Vergleich zum Konsens. Absolut betrachtet hat sich an der grundsätzlichen wirtschaftlichen Gesamtkonstellation trotz massiver fiskalischer und geldpolitischer Unterstützung wenig verbessert. Darüber hinaus hat das Reich der Mitte nicht nur deutlich weniger Kohle eingeführt (siehe oben), sondern seine heimische Förderung im Juni um 3 Prozent ggü. Vorjahr auf 421,07 Mio. Tonnen erhöht.

Chinas Wirtschaftsdaten übertreffen die Erwartungen – zum Teil

.svg)

Ähnlich wie die gestrigen Außenhandelsdaten und Neukreditvergabe für Juni haben auch die heute vermeldeten Konjunkturdaten Chinas die Konsensprognosen zum Teil übertroffen. So expandierte das reale BIP in Q2 um 1,1% ggü. Vorquartal bzw. 5,2% ggü. Vorjahr (erwartet: 5,1%). Noch deutlicher war die Überraschung bei der Industrieproduktion, die im Juni um 6,8% ggü. Vorjahr zulegte, während der Konsens von einem Plus in Höhe von 5,6% ausging. Das war es dann aber auch schon mit den positiven Zahlen. Die Einzelhandelsumsätze und die Sachanlageinvestitionen enttäuschten dagegen, während die Arbeitslosenquote hoch blieb.

In Bezug auf die Rohstoffe, speziell die Steinkohle, gab es eher gedämpfte Nachrichten. Bereits in den gestrigen Importzahlen wurde sichtbar, dass Chinas Hunger nach Kohle auf dem Weltmarkt weiter deutlich nachgelassen hat. Im Juni wurden gerade einmal noch 33,04 Mio. Tonnen eingeführt, ein sattes Minus in Höhe von 26% ggü. Vorjahr. Im ersten Halbjahr stand damit ein Minus in Höhe von 11% ggü. Vorjahr zu Buche. Das dürfte mit ein Grund gewesen sein, dass sich die API#2 Cal 26 Notierungen gestern um 3 USD auf 114,75 USD/t ermäßigten, wobei allerdings der gesamte Rohstoffkomplex etwas schwächer war, wohl auch wegen der Verschärfungen im weltweiten Zollkonflikt.

Auch wenn bei den heutigen Konjunkturdaten aus China das BIP und die Industrieproduktion positiv herausragten, gilt dies lediglich im Vergleich zum Konsens. Absolut betrachtet hat sich an der grundsätzlichen wirtschaftlichen Gesamtkonstellation trotz massiver fiskalischer und geldpolitischer Unterstützung wenig verbessert. Darüber hinaus hat das Reich der Mitte nicht nur deutlich weniger Kohle eingeführt (siehe oben), sondern seine heimische Förderung im Juni um 3% ggü. Vorjahr auf 421,07 Mio. Tonnen erhöht. Für den Kohlemarkt sind das keine guten Nachrichten, auch wenn für die Marktteilnehmer die Zahlen zum chinesischen Kohlemarkt von der Tendenz in diesem Jahr her nicht neu sein mögen.

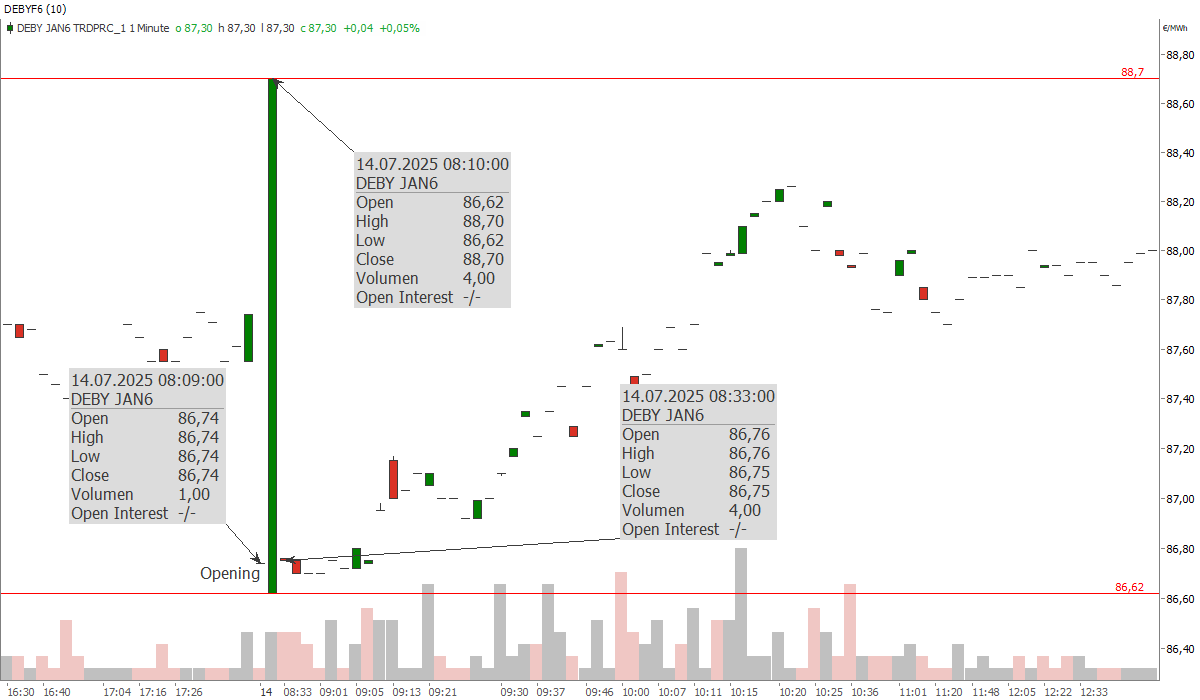

Tageshoch im Strom vermutlich ein Fehltrade

.svg)

Dargestellt ist der Strom Cal 26 Base im Minutenchart an der EEX. Der Strom-Future fiel zunächst um 8:09 Uhr im Opening bis auf 86,74 Euro/MWh, um dann vom Tagestief aus bei 86,62 Euro/MWh im nächsten Trade um 8:10 Uhr bis auf das Tageshochbei 88,70 Euro/MWh anzusteigen. Im darauf folgenden Trade um 08:33 Uhr ging es wieder runter bis auf 86,76 Euro/MWh. Es kann davonausgegangen werden, dass der Preis bei 88,70 Euro/MWh vom Käufer nicht gewollt war. Damit die Börse dies allerdings als Fehltrade ("Fat Finger Error") klassifiziert, dafür dürfte die Marktschwankung dennoch zu gering sein.

DailyReport Recap vom 14.07.2025: EU-Sanktionen gegen Russland kommen

.svg)

Die Energiemärkte sind mit leichten Preisrückgängen in die Handeswoche gestartet. Dabei stand er Montag im Zeichen der Politik. Die Nachwirkungen des US-Zollbriefs an die EU vom Wochenende waren dabei nur ein Thema. US-Präsident Trump äußerte sich zu Sekundärzöllen gegen Russland sowie zu Waffenlieferungen an die Ukraine. Auch die EU scheint sich nach langen Verhandlungen mit der Slowakei geeinigt zu haben. Damit dürfte der Weg für das 18. Sanktionspaket der EU gegen Russland frei sein.

EU bereitet Gegenzölle gegen US-Zölle im Wert von 72 Milliarden Euro vor

Die EU reagiert laut Medienberichten auf die Ankündigung von US-Präsident Donald Trump, ab 1. August 30-Prozent-Zölle auf EU-Importe zu erheben, mit Vorbereitungen für Gegenzölle auf US-Waren im Wert von 72 Milliarden Euro. Handelskommissar Maros Sefcovic sieht dadurch eine dramatische Verschärfung der Lage und warnt vor massiven negativen Folgen für den transatlantischen Handel. Betroffen sind insbesondere Industrie- und Agrarprodukte wie Autos, Flugzeuge und Whiskey. Zusätzlich drohen bereits beschlossene Strafmaßnahmen im Umfang von 21 Milliarden Euro sowie Exportbeschränkungen. Besonders gefährdet ist die exportabhängige deutsche Wirtschaft.

Unsere Einschätzung: Die Hoffnung auf eine Verhandlungslösung in letzter Minute bleibt bestehen. Es scheint sich um ein Verhandlungsmuster von US-Präsident Trump zu handeln, das die EU nun versucht mit Stärke zu beantworten. Unser Basisszenario ist nach wie vor eine Einigung, die von den Märkten bullish interpretiert werden dürfte.

Trump kündigt Waffen für Ukraine an und droht Russland mit Zöllen

US-Präsident Donald Trump hat angekündigt, der Ukraine weitere moderne Waffen, darunter Patriot-Raketenabwehrsysteme, zu liefern. Die Waffenlieferungen sollen von den NATO-Staaten finanziert werden. Trump äußerte sich bei einem Treffen mit NATO-Generalsekretär Mark Rutte in Washington. Zugleich setzte Trump Russland ein Ultimatum von 50 Tagen für einen Waffenstillstand. Sollte Moskau dem nicht nachkommen, drohte er mit sogenannten Sekundärzöllen von 100 Prozent.

Unsere Einschätzung: Sekundärzölle bedeuten, dass die USA Strafzölle von 100 Prozent auf Importe aus Ländern erheben, deren Unternehmen weiterhin Geschäfte mit Russland machen. Damit sollen diese Länder gezwungen werden, den Handel mit Russland einzustellen, um den wirtschaftlichen Druck auf Moskau zu erhöhen. Ob dieser Druck jedoch ausreicht, um Russland zu einem Waffenstillstand zu bewegen, ist fraglich. Würden die Sanktionen kommen und würden sie wirksam umgesetzt, wäre dies bullish für den Ölmarkt. einem Waffenstillstand zu bewegen, ist fraglich. Würden die Sanktionen kommen und würden sie wirksam umgesetzt, wäre dies bullish für den Ölmarkt.

EU einigt sich auf niedrigeren Preisdeckel für russisches Öl im Rahmen neuer Sanktionen

Die EU-Gesandten stehen kurz vor der Verabschiedung eines 18. Sanktionspakets gegen Russland, das einen neuen Preisdeckel für russisches Öl beinhaltet. Der dynamische Deckel soll 15 Prozent unter dem durchschnittlichen Marktpreis der letzten drei Monate liegen, mit einem anfänglichen Richtwert von etwa 47 US-Dollar pro Barrel. Die Überprüfung soll künftig halbjährlich erfolgen. Die Einigung wurde möglich, nachdem die Slowakei trotz verbleibender Bedenken zur Gasversorgung zustimmte. Weitere Maßnahmen umfassen Beschränkungen gegen russische Pipelines und Finanzstrukturen sowie Sanktionen gegen eine Raffinerie in Indien, chinesische Banken und ein maritimes Flaggenregister. Ziel bleibt, Russlands Energieeinnahmen zu begrenzen und Umgehungsstrategien zu unterbinden.

Der slowakische Premierminister Robert Fico hat die Unterstützung seines Landes für das 18. Sanktionspaket der EU gegen Russland an Garantien für die zukünftige Gasversorgung geknüpft. Bratislava fordert verbindliche Zusagen für bezahlbare Gaslieferungen nach dem geplanten Ausstieg aus russischem Gas ab 1. Januar 2028. Fico betonte in einem Schreiben an seinen tschechischen Amtskollegen die nationale Bedeutung dieser Forderung. Die Verzögerung des Sanktionspakets führte zu Spannungen in der EU; sowohl Tschechien als auch Deutschland appellierten an die Slowakei, den Weg für die Sanktionen freizumachen. Das neue Paket umfasst zusätzliche Handelsbeschränkungen und Maßnahmen gegen kremlnahe Wirtschaftssektoren.

Unsere Einschätzung: Von einer Einigung mit der Slowakei war auszugehen. Die Nachricht ist bullish für den Gasmarkt und damit auch für die Stromnotierungen.

Chinas Kohleimporte im Juni auf Zwei-Jahres-Tief

Chinas Kohleimporte sanken im Juni 2025 auf 33,04 Millionen Tonnen – ein Rückgang von 26 Prozent gegenüber dem Vorjahr und das niedrigste Monatsniveau seit Februar 2023. Im ersten Halbjahr gingen die Importe um elf Prozent auf 221,7 Millionen Tonnen zurück. Für das Gesamtjahr wird ein Rückgang um bis zu 100 Millionen Tonnen erwartet, was einem Minus von bis zu 18 Prozent entspricht. Hintergrund ist die gesteigerte heimische Produktion (+6 Prozent Januar–Mai) sowie die Umstellung auf hochwertigere Kohlequalitäten, die insgesamt zu geringeren Importmengen führen.

Unsere Einschätzung: Damit bestätigt sich das schwache fundamentale Bild für die Kohle, das wir bereits seit Wochen zeichnen.

Ukraine droht Gasknappheit im Winter

Die ukrainischen Gasspeicher sind laut Montel mit derzeit 13 Prozent Füllstand trotz Zuwächsen weiterhin kritisch niedrig, und selbst bei gleichbleibender Befüllung könnten bis November nur etwa 29 Prozent erreicht werden. Die inländische Gasproduktion stieg 2024 lediglich um zwei Prozent und bleibt deutlich hinter dem Bedarf zurück, wodurch ein Defizit von rund zwei Milliarden Kubikmetern besteht. Experten warnen, dass kalte Winterperioden oder kriegsbedingte Ausfälle die Reserven rasch erschöpfen könnten, weshalb Importe von mindestens fünf Milliarden Kubikmetern nötig seien. Zur Absicherung sollen alternative Energiequellen wie Stromimporte aus der EU und Batteriespeicherprojekte, unterstützt durch EU-Investitionen von fast 270 Millionen Euro, verstärkt werden.

Unsere Einschätzung: Neben den auffällig niedrigen Gasspeicherständen in Deutschland sieht es auch in der Ukraine kritisch aus, allerdings in noch größerem Ausmaß. Für den Winter wird somit viel an den deutschen LNG-Importterminals hängen.

Weitere Nachrichten:

Industriestrompreis soll gezielt energieintensive Branchen entlasten

Das Bundeswirtschaftsministerium arbeitet an einem Industriestrompreis-Konzept, das strom- und handelsintensive Branchen gemäß den neuen EU-Beihilferegeln entlasten soll. Der Cisaf-Rahmen erlaubt eine Reduktion um 50 Prozent des durchschnittlichen Großhandelsstrompreises für die Hälfte des Verbrauchs, bei einer Untergrenze von 50 Euro je Megawattstunde. Eine Doppelförderung mit bestehenden Strompreiskompensationen ist ausgeschlossen. Ziel ist eine passgenaue Förderung für energieintensive Industrien wie Chemie, Metall, Glas, Zement und Batterieproduktion – unabhängig von der Unternehmensgröße. Bis Jahresende soll das Konzept vorliegen.

Der DailyReport Recap steht für eine begrenzte Zeit im TradingUpdate zur Verfügung.

Aktivieren Sie hier kostenlos unsere Push-Notifications und verpassen Sie keine TradingUpdates. Das funktioniert auch auf mobilen Geräten!

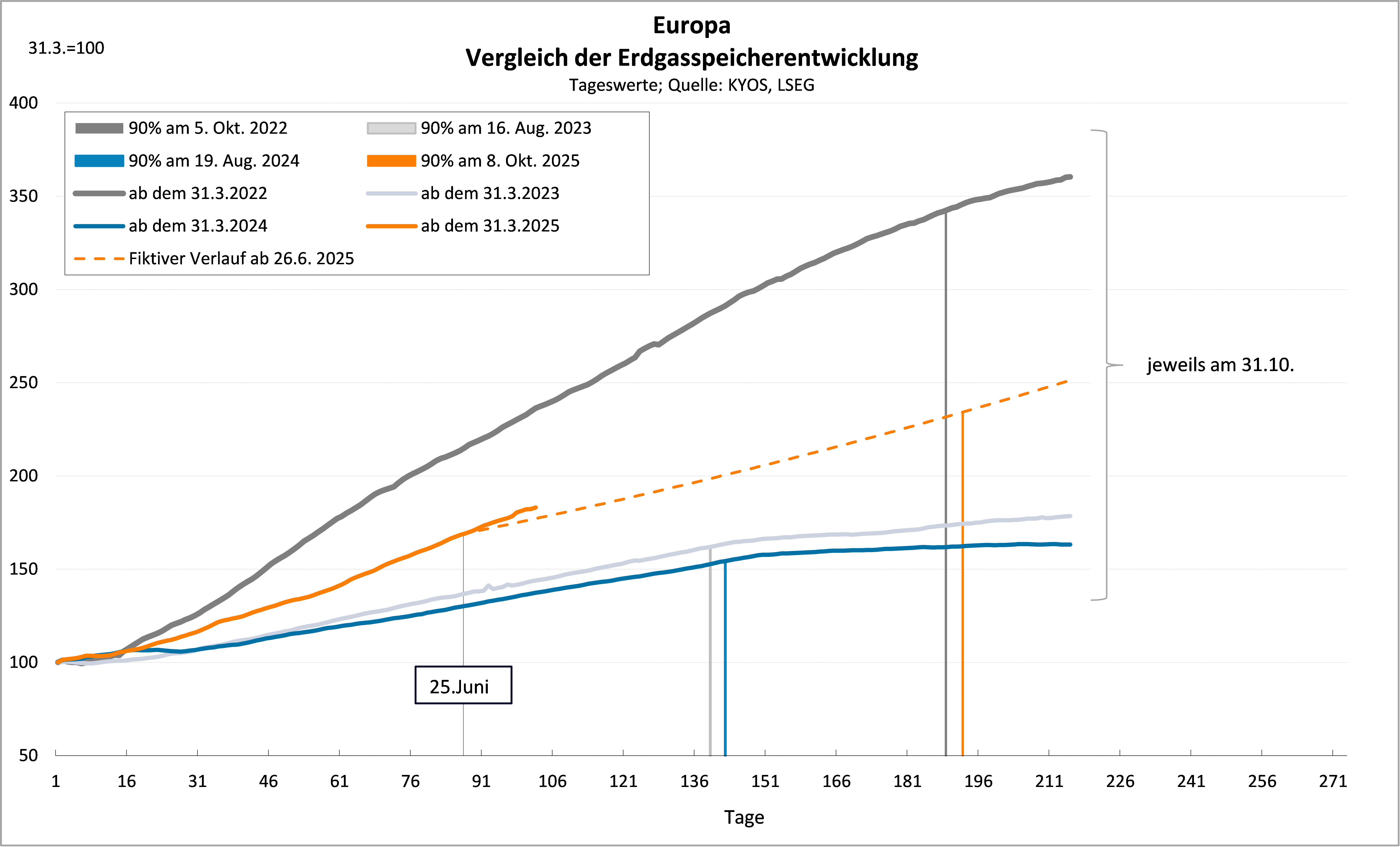

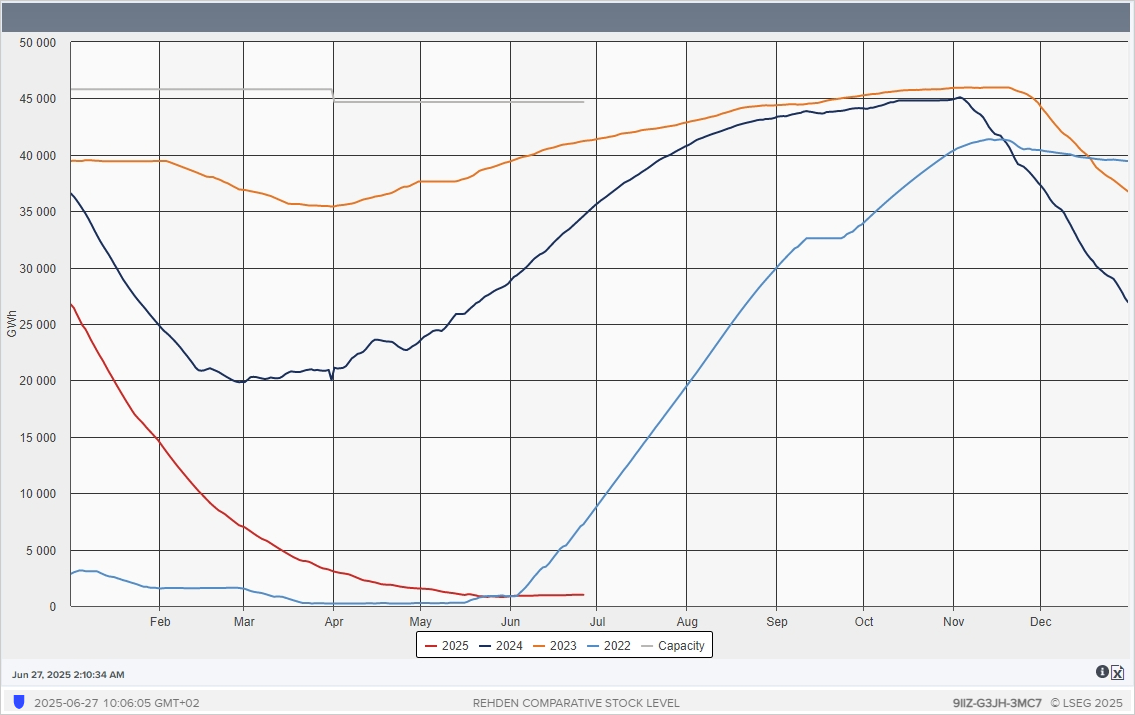

EU-Einspeicherung von Erdgas schreitet zügig voran

.svg)

Am 9. Juli dieses Jahres veröffentlichte der renommierte Interessenverband Initiative Energien Speichern (INES), ein Zusammenschluss von Betreibern deutscher Gas- und Wasserstoffspeicher, Szenarien für Deutschlands Erdgasspeicher, wonach „Eine vollständige Befüllung der Gasspeicher bis zum 1. November 2025 bereits heute technisch nicht mehr möglich ist. Auf Basis der derzeit vermarkteten Kapazitäten können die Gasspeicher noch zu 70 % befüllt werden. Über das Gasspeichergesetz stehen der Bundesregierung jedoch Instrumente zur Verfügung, um den Füllstand darüber hinaus zu steigern.“ https://energien-speichern.de/ines-gas-szenarien-juli-update-zeigt-schleppende-befuellung-der-gasspeicher-in-deutschland/

Für die EU als Ganzes können wir dieses Skepsis - Stand heute - nicht teilen. Auch die EU startete ihre Speichersaison von einem relativ geringen Niveau aus und zwar bei 33,8% per 31. März 2025. Per 10. Juli lag der Wert bei 61,9%. Wir hatten vor zwei Wochen in unserem regelmäßigen „Weekly Call“ eine Graphik gezeigt, in der die vorherigen drei Speicherzyklen, also diejenigen ab 2022, sowie die aktuelle Befüllung bis zum 25. Juni gezeigt wurde (siehe Graphik unten). Die jeweiligen Startpunkte 31. März eines jeden Jahres wurden auf 100 normiert und anschließend die Entwicklung der Änderung der Befüllung in Prozent abgetragen. Da das Ziel per 1. November bislang 90% betrug, ist klar, dass die Anstrengungen zur Einspeicherung nach dem „harten“ Winter 21/22, als Russland die Ukraine im Februar überfiel und die Speicher deutlich unter 30% ins Frühjahr starteten, besonders hoch waren und deshalb die graue Linie in unserer Graphik spürbar stärker ansteigt als üblich. Dennoch wurde der Füllstand von 90% erst am 5. Oktober 2022 erreicht. Umgekehrt verhielt es sich 2023 und 2024. Die damals hohen Ausgangsniveaus Ende März von weit über 50% erlaubten eine vergleichsweise gemächliche Befüllung der EU-Speicher und dennoch wurde die 90%-Marke in beiden Fällen bereits im August erreicht.

Wir haben nun die einfache Annahme getroffen, dass die Befüllung der EU-Speicher ab dem 25. Juni wie im Durchschnitt ab Anfang Mai verläuft („fiktiver Verlauf ab 26.6.2025“: gestrichelte orange Linie). Demnach würde der Wert von 90% am 8. Oktober erreicht werden (senkrechte orange Linie). Der tatsächliche Verlauf nach dem 25. Juni (etwas dickere Linie in orange) zeigt am aktuellen Rand, dass unsere damalige Annahme derzeit sogar übertroffen wird. So gesehen scheinen die Bedenken, ob das Speicherziel erreicht werden kann, aus heutiger Sicht etwas überzogen. Dies gilt umso mehr, als sich die vorherigen „Prognosen von Hitzewellen“ in der Form nicht (mehr) bewahrheiten dürften und die LNG-Nachfrage Chinas nach wie vor verhalten ist, was die vergleichsweise niedrigen TTF-Notierungen zum jetzigen Zeitpunkt mit erklären könnte. Ein Grund für Entspannung ist gleichwohl (noch) nicht angezeigt.

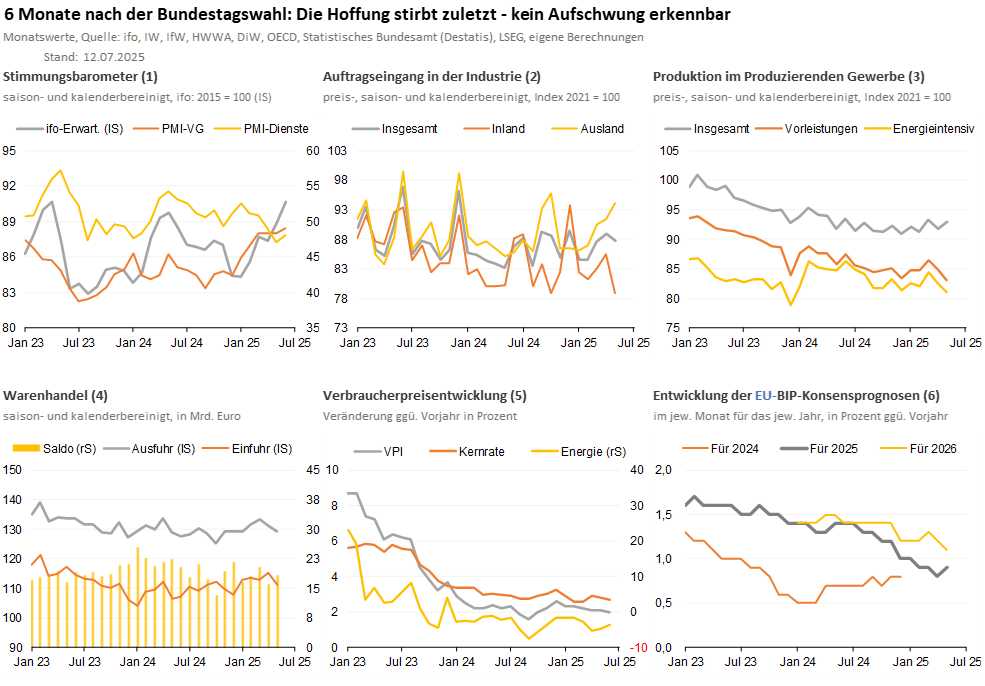

Deutsche Konjunktur: Die nächste Enttäuschung naht

.svg)

Es ist erst wenige Wochen her, als der Chef der Förderbank KfW, Stefan Wintels, davon sprach, dass er in seinen mehr als 30 Berufsjahren noch nie einen so rasanten Stimmungswechsel miterlebt habe. Der "Regierungswechsel" im Februar dieses Jahres und die damit verbundenen „Sondervermögen des Bundes“ mündeten denn auch in einer spürbaren Aufwärtsrevision der BIP-Perspektiven 2026. Mitte Juni erhöhte bspw. das ifo-Institut seine Wachstumsprognose für Deutschland um 0,7 PP auf 1,5%. Damit schloss das Münchener Institut aber "lediglich" zu den übrigen Forschungsinstituten auf.

Dass die Forscher und Forscherinnen ähnlich wie zahlreiche Chef-Volkswirte bei Banken und Versicherungen mit Blick nach vorn „strukturell“ positiv gestimmt sind, ist ein wiederkehrendes Ritual, das gerade in Bezug auf Deutschland in den letzten Jahren (aber auch schon davor) meist nur auf Hoffnung beruhte. Es steht nun leider zu befürchten, dass sich das Muster der Vorjahre wiederholt, nämlich dass die BIP-Prognosen wieder nach unten genommen werden müssen. Natürlich erfolgt zwar schon rein mathematisch über die schuldenfinanzierten Mehrausgaben des Bundes vor allem in Verteidigung ein konjunktureller Impuls. Jenseits dessen haben sich aber die Bedingungen für die deutsche Wirtschaft merklich verschlechtert und was noch mehr verwundert ist, dass dies von Ökonomen oder in der Wirtschaftspresse kaum thematisiert wird.

Es ist noch nicht allzu lange her, dass der Wechselkurs des (handelsgewichteten) Euros als die mit Abstand wichtigste Einflussgröße für die Prognose der exportorientierten deutschen Wirtschaft tituliert wurde. Das ist aktuell nicht viel anders. Seit Jahresbeginn bzw. dem Amtsantritt von US-Präsident Donald Trump hat der Euro ggü. dem US-Dollar allerdings massiv und zwar 13% an Wert eingebüßt – sprich deutsche Produkte werden damit für ausländische Käufer deutlich teurer. Das gilt vor allem dann, wenn es sich bei der Euroaufwertung nicht um ein kurzfristiges Phänomen handelt, sondern sich im Zeitablauf verfestigen sollte. Diese wird leider nicht dadurch kompensiert, dass die Weltwirtschaft, insbesondere die USA und China, spürbar wachsen.

Darüber hinaus sind die Leitzinssenkungen der EZB bereits beendet oder sehr nahe ihrem Ende. Diese werden vom Gros der Ökonomen als weiteres Argument für einen bevorstehenden, wie auch immer gearteten Aufschwung angeführt. Die Leitzinssenkungen haben jedoch nicht dazu geführt, dass auch die für die Investitionsentscheidungen wichtigen langfristigen Zinsen spürbar gefallen sind. Vielmehr schwankt die Rendite 10j. Bundesanleihen seit 2023 grob zwischen 2% und 3% und ist seit November letzten Jahres und jüngst auch am Reihenende sogar merklich angestiegen. Wie vom festen Euro geht also auch hiervon sogar ein dämpfender Effekt auf die deutsche (und europäische) Wirtschaft aus. Auch von den Rohstoffpreisen ist keine Hilfe zu erwarten. Auch wenn diese sich im Vergleich zu den Vorjahren günstiger präsentieren, ist dieser Effekt bereits aufgebraucht und ein neuer Impuls aktuell nicht gegeben.

Vor diesem Hintergrund muss daher (leider) festgehalten werden, dass abgesehen von fiskalischer Seite von den üblichen Faktoren, die einen Aufschwung einleiten, nicht nur kein Impuls ausgeht, sondern sogar eine Belastung. Erschwerend kommt hinzu, dass die Komponente „Hoffnung“, die nur allzu gerne bemüht wird, in erneute Resignation zu kippen droht, wenn hierfür die jüngsten Maßnahmen des Bundes sowie das Bild der derzeit regierenden Koalition in der Öffentlichkeit herangezogen wird. Auch die Erhöhung des Mindestlohns, so sehr man dies den betroffenen Menschen gönnt, verbessert nicht die Wettbewerbsfähigkeit und Produktivität der Kleinbetriebe und des Mittelstandes. Darüber hinaus werden die für die deutsche Wirtschaft viel wichtigeren Rahmenbedingungen wie Bürokratieabbau, Reform der Sozialsysteme oder wettbewerbsfähiges Steuersystem nicht oder nur unzureichend angegangen, auch wenn die erhöhte Abschreibungsmöglichkeit den Unternehmen kurzfristig hilft. Ein selbsttragender, breit angelegter Aufschwung ist daher nicht in Sicht. Der Chef des ifo-Instituts, Clemens Fuest, hat jüngst hierfür die aus unserer Sicht richtigen, mahnenden Worte gefunden https://www.ifo.de/standpunkt/2025-07-04/die-finanzpolitik-der-koalition-ist-noch-nicht-ueberzeugend.

DailyReport Outlook am 11.07.2025: Kommt die Renaissance für deutsches Erdgas?

.svg)

Bullishe Faktoren

Niedrigwasser behindert weiterhin die Rheinschifffahrt in Deutschland. Der Rhein bleibt damit ein Engpass für wichtige Rohstofftransporte, ähnlich wie im Sommer 2022, als es schon einmal zu Versorgungsproblemen kam. Dies ist bullish für Gas und Strom.

Die Temperaturprognose für Nordwesteuropa wurde ab dem 17.7. wieder nach oben korrigiert. Wind weiter unterdurchschnittlich prognostiziert.

Geheimhaltung von Maßnahmen zur Verdrängung von russischem Gas vom europäischen Markt? Ein internes Dokument zeigt laut Reuters, dass die Regierungen verlangen, diese Pläne unter Geheimhaltung zu stellen, um sensible Marktinformationen zu schützen. Möglicherweise erleichtert dies Ländern wie der Slowakei und Ungarn die Zustimmung. Wir gehen von einer Einigung auf neue Sanktionen aus, im Zweifel wird EU-Geld die Blockierer überzeugen.

Die LNG-Importe nach Asien befinden sich derzeit auf dem höchsten Stand seit Mitte Mai. China importiert so viel LNG wie seit Januar nicht mehr.

Nächste Woche beginnen die Hitzewellen in ganz Europa, was zu einer stärkeren Nachfrage nach Strom zur Kühlung führen wird. Sollten zudem die Flusstemperaturen weiter steigen, könnte dies zu Problemen an französischen Kernkraftwerken führen. Noch sind die Prognosen für Le Bugey im unkritischen Bereich. Diese Themen sind dem Markt allerdings bekannt. Der Strom Base August Future hat preislich zuletzt nicht mehr zugelegt.

Bearishe Faktoren

Nach Brasilien treffen Trumps Zölle nun auch Kanada, 35 Prozent ab 1. August. US-Präsident Donald Trump kündigte am Donnerstag an, Abgaben von 15 oder 20 Prozent auf die meisten Handelspartner zu erheben. Weiterhin Ungewissheit über zukünftige Handelsbeziehungen zwischen USA und EU, noch heute könnte die EU einen Brief erhalten.

Jamie Dimon, JPMorgan CEO: „Die EU hat im Moment ein großes Problem mit der Wettbewerbsfähigkeit", sagte Dimon mit Blick auf das schleppende Wachstum in der Region. „Die Märkte sind zu selbstgefällig mit den von US-Präsident Donald Trump geplanten Zöllen“, warnt Dimon.

Diskussion über Erdgasförderung in Deutschland nimmt Fahrt auf, Handelsblatt berichtet heute mit der Überschrift „Gas made in Germany – Kommt die Renaissance für deutsches Erdgas?“ – „Die Koalitionsparteien haben sich darauf verständigt, dass die Potenziale der konventionellen Gasförderung in Deutschland genutzt werden sollen“, sagte eine Sprecherin des Bundeswirtschaftsministeriums. Aus dem Artikel, interessanter Diskussionsbeitrag für Umweltschützer laut US-Ökologe Robert Howarth: „Wenn man die Emissionen bei Förderung und Transport einrechnet, ist der Treibhausgasausstoß von LNG über einen Zeitraum von 20 Jahren 33 Prozent höher als der von Kohle.“

Neutrale Faktoren

EU-Umweltminister diskutieren weiter über Klimaziele.

Die Compliance-Deadline zur Abgabe von EUAs im September rückt langsam näher.

Strom Cal 26 Base bewegt sich weiter seitwärts. Gestern ist kein nachhaltiger Ausbruch erfolgt. Auffällig sind die bullishen Hammerkerzen in den vergangenen Handelstagen, die signalisieren, dass bei Kursrücksetzern immer wieder Kaufdruck entsteht.

Auch die EUAs (Dez-25) konnten die Tageshochs nicht halten. Es kam zur Ausbildung einer grünen Shooting-Star Kerze, die allerdings in einer Seitwärtsphase auftritt und daher nicht überinterpretiert werden sollte. Der kurzfristige Abwärtstrend seit Mitte Juni bleibt damit weiter intakt.

Bislang keine neue Kapazitätsauktion für den Gasspeicher Rehden geplant.

DailyReport Recap vom 10.07.2025: Auch am Donnerstag weiter seitwärts

.svg)

Am Donnerstag haben sich die Frontjahre im Gas und Strom seitwärts bewegt. Das kurze Ende im Strom mit dem Frontmonat gab leicht nach, während am Gasmarkt das kurze Ende etwas kräftiger zulegte. Die EUAs schlossen fast unverändert. Ab kommender Woche wird es wieder überdurchschnittlich warm, wenngleich die Prognosen zuletzt etwas nach unten korrigiert wurden.

Foto unten: LNG-Tanker vor Das Island, Vereinigte Arabische Emirate

Der DailyReport Recap steht für eine begrenzte Zeit im TradingUpdate zur Verfügung.

Aktivieren Sie hier kostenlos unsere Push-Notifications und verpassen Sie keine TradingUpdates. Das funktioniert auch auf mobilen Geräten!

DailyReport Outlook am 10.07.2025: Kapazitätsauktion des Gasspeichers Rehden gestern erfolglos

.svg)

Am Donnerstag eröffnet der Energiemarkt bei Strom und den EUAs seitwärts. Der Gasmarkt steigt am kurzen Ende der Gaskurve etwas an. Die EUAs konnten gestern die 70-Euro-Marke erfolgreich verteidigen und ein Doji wurde produziert. Eröffnungs- und Schlusskurs liegen nah beieinander. Nach drei Tagen mit roten Tageskerzen stellt der Doji einen Hoffnungsschimmer für die CO2-Bullen dar.

Bullishe Faktoren

Aktienmärkte senden positive Impulse. DAX mit neuem Rekordhoch bei 24.609 Punkten. Die Korrelation zum Energiemarkt ist derzeit allerdings gering. Es besteht keine Korrelation der EUAs zum EUROSTOXX 50 mehr, die in den Monaten April bis Mitte Juni mit 0,9 äußerst hoch war (30-Tage-Korrelationskoeffizient).

CoT-Report EUAs senden bullishes Signal an die CO2-Märkte. Die Investment Funds haben in der Berichtswoche (Stichtag 04.07.) ihre Long-Positionen merklich ausgebaut und zugleich Short-Positionen reduziert. Das deutet darauf hin, dass diese Akteure in den kommenden Wochen mit steigenden CO2-Preisen rechnen.

Die Pegelstände der Flüsse in Deutschland liegen bei Kaub bei etwa 1 Meter, das ist rund die Hälfte im Vergleich zum letzten Jahr. Dies wirkt sich auf die Lieferung von Stein- und Braunkohle per Binnenschifffahrt auf dem Rhein aus und wirkt bullish auf den Strompreis.

Französische Gewerkschaft zu KKW Civaux 2: Spannungsrisskorrosion und thermische Ermüdung wahrscheinliche Ursache, keine fehlerhaften Schweißnähte. Bericht der französischen Aufsichtsbehörde ASN steht weiter aus.

Bearishe Faktoren

Abwärtsrevision der Temperaturprognose ab dem 23. Juli bis zum 09. August.

SEFE gelang es am 9. Juli nicht, Kapazitäten im Gasspeicher Rehden zu vermarkten, was gestern zu einem leichten Abverkauf von den Höchstständen am Gasmarkt beim TTF August-Future (34,95 EUR/MWh) führte.

Die Stromerzeugung aus Kernenergie in Frankreich ist wieder auf ein normales Niveau zurückgekehrt und lag am 9. Juli bei fast 43 GW, gegenüber 33 GW am 29. Juni. Der Markt beobachtet weiterhin die Auswirkungen der Hitzewelle in den kommenden Wochen. Mit den erneut nach unten korrigierten Temperaturprognosen nehmen die Risiken ab.

Gegenwind für den Klimaschutz: Bundeskanzler Merz äußerte sich in der Regierungsbefragung am Mittwoch vielsagend zum Klimaschutz. „Selbst wenn wir alle zusammen morgen am Tag klimaneutral wären in Deutschland, würde keine einzige Klimakatastrophe auf der Welt weniger geschehen, würde kein einziger Waldbrand weniger geschehen, würde keine einzige Überschwemmung in Texas weniger geschehen.“ Merz bekannte sich aber explizit zu den Pariser Klimazielen, mit denen die globale Erwärmung auf 1,5 bis zwei Grad im Vergleich zu vorindustriellen Werten begrenzt werden soll. „Wir wollen Klimaschutz und Industriestandort miteinander verbinden. (…) Wir sind ungefähr ein Prozent der Weltbevölkerung, wir stellen ungefähr zwei Prozent des Problems dar, was CO2-Emissionen betrifft. Manchmal ist an anderer Stelle in der Welt mit geringeren Grenzkosten sehr viel mehr zu erreichen als, wenn wir hier mit hohen Beträgen das letzte Kilo CO2 vermeiden.“

Neutral Faktoren

Wind- und PV-Prognosen wenig verändert über Nacht.

EU-Umweltminister tagen heute und morgen, um die Klimaziele 2035 zu diskutieren. Diese sollen September verabschiedet werden.

Der Markt wartet auf die Veröffentlichung des nächsten EEX-Auktionskalenders, der das EUA-Angebot für September bis Dezember 2025 und 2026 festlegen wird.

DailyReport Recap vom 09.07.2025: Seitwärtsbewegung am Mittwoch

.svg)

Am Mittwoch haben sich die Energiemärkte auf Schlusskursbasis kaum von der Stelle bewegt. Es gab offenbar wenig neue Impulse zu verarbeiten. Dennoch haben wir einige spannende Themen in unserem Recap ausfindig gemacht.

Der DailyReport Recap steht für eine begrenzte Zeit im TradingUpdate zur Verfügung.

Aktivieren Sie hier kostenlos unsere Push-Notifications und verpassen Sie keine TradingUpdates. Das funktioniert auch auf mobilen Geräten!

CoT-Report ICE Endex TTF Gasmarkt vom 09.07.2025 - Interpretation und Fazit für Gashändler

.svg)

Gegenüber der Vorwoche haben die Investment Funds ihre Long-Positionen um rund 7,5 TWh abgebaut und die Short-Positionen um rund 10,5 TWh erhöht. Die Netto-Position sank dadurch deutlich um knapp 18 TWh bzw. -10,9 %.

Interpretation und Markteinschätzung

Die Entwicklung bei den Investment Funds zeigt eine deutliche Stimmungswende:

Investment Funds bauen ihre Long-Positionen ab und erhöhen gleichzeitig ihre Short-Positionen signifikant. Das bedeutet, dass diese Akteure zuletzt vorsichtiger oder pessimistischer wurden, was die Preisentwicklung am TTF-Gasmarkt angeht. Die Netto-Long-Position bleibt zwar hoch, ist aber spürbar rückläufig. Das lässt auf einen nachlassenden Optimismus schließen.

Für einen Gashändler ist das ein Warnsignal. Die großen, spekulativen Marktteilnehmer nehmen Gewinne mit oder stellen sich vermehrt auf fallende Preise ein. Die Markterwartung dreht von bullish in Richtung neutral bis bearish

Fazit für Gashändler

Angesichts der deutlichen Verschiebung der Positionierung könnte ein Gashändler die Überlegung anstellen, aktuell keine große Long-Position mehr einzugehen. Vielmehr wäre Zurückhaltung angesagt. Eine neutrale oder sogar leicht short-orientierte Positionierung bietet sich an, da das Sentiment unter den Investment Funds kippt. Long-Trades auf Gas erscheinen zum jetzigen Zeitpunkt risikoreicher, während Short-Trades sinnvoller sein könnten, bis sich ein klarerer Trend abzeichnet.

Achtung: Dies stellt eine sehr einseitige Interpretation dar und beleuchtet keine weiteren marktbeeinflussenden Faktoren zum Gasmarkt!

ICE Endex CoT-Report EUAs vom 09.07.2025 - Interpretation und Fazit

.svg)

Die Investment Funds halten per Stichtag 04.07.2025 eine Long-Position von 52,8 Mio. t (Vorwoche: 50,7 Mio. t) und eine Short-Position von 33,8 Mio. t (Vorwoche: 35,1 Mio. t) auf EUA-Futures an der ICE Endex. Die Netto-Position steigt damit deutlich von 15,6 Mio. t auf rund 19,0 Mio. t – ein Anstieg um rund 21,7 Prozent gegenüber der Vorwoche.

Interpretation

Die Investment Funds haben in der Berichtswoche ihre Long-Positionen merklich ausgebaut und zugleich Short-Positionen reduziert. Das deutet darauf hin, dass diese Akteure in den kommenden Wochen mit steigenden CO2-Preisen rechnen. Die höhere Netto-Long-Position unterstreicht das bullische Sentiment – sie haben also klar darauf gesetzt, dass die Preise eher steigen als fallen werden.

Fazit

Ein CO2-Händler, der sich am Verhalten der Investment Funds orientiert, würde diese Entwicklung als bullisches Signal interpretieren. Da die Investment Funds eine „Smart Money“-Rolle im Markt einnehmen, folgt daraus, dass die Preiserwartung für EUAs in den nächsten Tagen eher positiv ist. Das spricht für den Aufbau oder die Verstärkung von Long-Positionen im EUA-Markt.

Wie könnte ein Energiehändler mit Blick auf Gas agieren? Steigende EUA-Preise wirken im Strommarkt tendenziell preistreibend für Gas, da Gaskraftwerke weniger Emissionen verursachen als Kohlekraftwerke. Ein steigender EUA-Preis begünstigt also Gas gegenüber Kohle. In diesem Zusammenhang könnte ein Cross-Commodity-Trader neben einer Long-Position auf EUAs auch einen Long-Trade auf TTF-Gas in Erwägung ziehen, um vom möglichen Fuel-Switch zu profitieren. Achtung: Dies stellt eine sehr einseitige und nur auf den CoT-Report angelehnte Betrachtungsweise dar!

DailyReport Outlook am 09.07.2025: Hitzewelle weniger heiß erwartet

.svg)

Bullishe Faktoren

Frankreich verzeichnet schwerste hitzebedingte Kernkraftverluste seit 2020.

EDF stoppt Reaktor Cruas 2 ungeplant für 48 Stunden bis Freitag 00:00 Uhr.

Dänemark plant Ausschreibung zur Gasspeicherbefüllung.Gasspeicher Rehden scheint Einspeicherung zu starten, Kapazität von 3,9 TWh am Dienstag versteigert. Am 9. Juli stehen 5 TWh zur Auktion. Am 26. Juli wurde die angebotene Auktionsmenge nicht versteigert. Die Nachfrage am Gasspotmarkt sollte damit ansteigen.

Da es nächste Woche wieder wärmer wird (Temperaturen allerdings nach unten korrigiert!) und die Windeinspeisung wieder rückläufig ist, sollte dies perspektivisch stützend auf den EUA-Preis wirken, zumal der Dez-25-Future einen starken Support bei 70 Euro/t CO2 derzeit von oben testet.

Bearishe Faktoren

Kommende Hitzewelle erneut in Temperaturprognose nach unten korrigiert, für Deutschland sowie Nordwesteuropa.

Wind- und Solaraufkommen aktuell robust, kommende Woche allerdings weniger Wind als Normal.

Chinas LNG-Nachfrage bleibt trotz Hitzewelle schwach.

Die Einspeisung von Wind- und Solarenergie während der Peakstunden wird die Residuallast in dieser Woche reduzieren und die EUA-Preise noch ein paar Tage belasten. Insbesondere am Wochenende wird die Residuallast sehr gering ausfallen.

Neutrale Faktoren

Aus charttechnischer Sicht ist die 70-Euro-Marke in Kombination mit der 200-Tage-Linie beim EUA-Dez-25-Future ein starker Support. Der Markt testet dieses Level derzeit von oben. Es bleibt spannend, ob dieser Auffangbereich vor dem Hintergrund der drohenden Hitzeflauten in den nächsten Wochen gehalten werden kann.

Trump setzt neue Zollfrist zum 1. August – Strafzölle angekündigt. Zollbedingte Kurskapriolen bei Kupfer in den USA, Präsident Trump hatte 50 Prozent Einfuhrzoll auf Kupfer angekündigt. Weitreichende Folgen für die US-Industrie und weltweit. Entkopplung des US-Kupfermarkts vom Weltmarkt erwartet.

Die Einspeicherung in Rehden scheint loszugehen, das führt zwar kurzfristig zu einer höheren Nachfrage am Gasspotmarkt, reduziert aber die Angst und die Risikoprämien für den bevorstehenden Winter.

EU lockert Regeln zur Gasbevorratung – keine Überraschung.

CoT-Daten der ICE Endex erwartet. Wir gehen von keiner größeren Veränderung der Netto-Positionen im Gas und bei den EUAs aus.

US-Kupferpreis explodiert - Trump mit 50%-Zollansage

.svg)

Donald Trump sorgt mit der Ankündigung eines 50-prozentigen Einfuhrzolls auf Kupfer für einen Beben auf den internationalen Rohstoffmärkten. Die Maßnahme trifft nicht nur den globalen Kupferhandel, sondern entfaltet auch weitreichende Folgen für die verarbeitende Industrie in den USA und weltweit.

DailyReport Recap vom 08.07.2025: EU macht Weg frei für Industriestrompreis

.svg)

Am Dienstag haben sich die Notierungen für Strom und Gas nur geringfügig bewegt. Die EUAs gaben etwas stärker nach, während Kohle deutlicher und Erdöl leicht zulegte. Die EU-Kommission hat Deutschlands Pläne für einen subventionierten Industriestrompreis gebilligt, was laut Wirtschaftsministerin Katherina Reiche einen „großen Erfolg“ darstellt .Das Europäische Parlament hat einem Abkommen zugestimmt, das die bisherigen Vorgaben zur Befüllung von Gasspeichern lockert, um mögliche Preissteigerungen im Energiemarkt zu vermeiden. Wegen zu niedriger Speicherfüllstände von aktuell nur 33 Prozent will Dänemark im September eine Ausschreibung starten, um vor dem Winter zusätzliche Gasmengeneinzulagern.

Der DailyReport Recap steht für eine begrenzte Zeit im TradingUpdate zur Verfügung.

Aktivieren Sie hier kostenlos unsere Push-Notifications und verpassen Sie keine TradingUpdates. Das funktioniert auch auf mobilen Geräten!

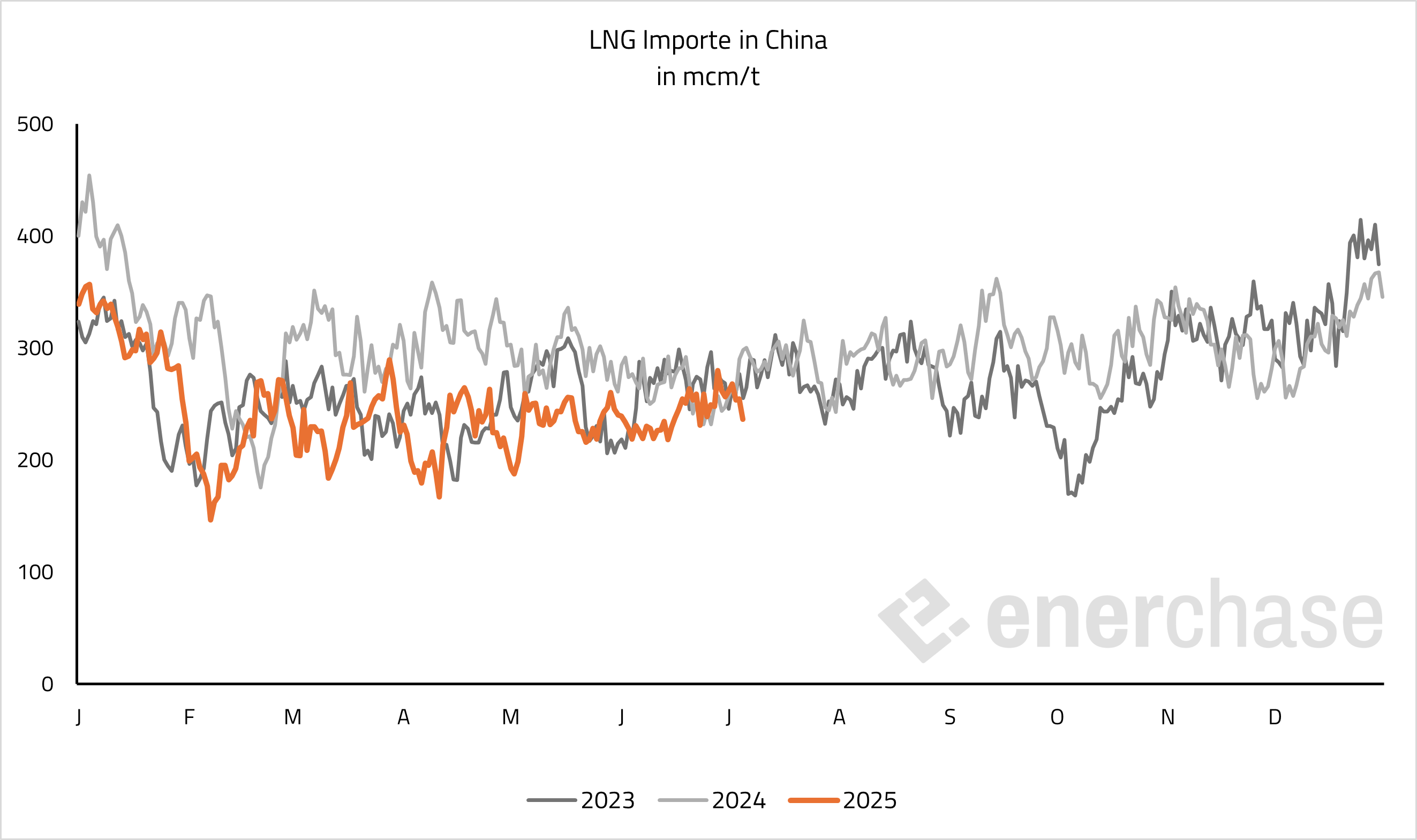

Chinas LNG-Nachfrage bleibt verhalten

.svg)

China hat trotz steigender Stromnachfrage im bisherigen Sommer 2025 seine Importe von LNG nicht sonderlich erhöht. Hauptgrund dürfte der weiterhin hohe LNG-Preis sein, der durch die Konkurrenz mit TTF Gas in Europa verursacht wird. Obwohl die Temperaturen in Asien überdurchschnittlich hoch sind und der Strombedarf entsprechend steigt, bleibt Chinas LNG-Nachfrage verhalten. Stattdessen setzt das Land verstärkt auf Pipeline-Gasimporte über “Power of Siberia 1” und Kohle, um die Versorgung zu sichern.

Bis Mai 2025 hat Gazprom insgesamt über 100 Milliarden Kubikmeter Gas durch die „Power of Siberia 1“ nach China geliefert. Die Pipeline spielt eine zentrale Rolle in der Energiepartnerschaft zwischen Russland und China und dient beiden Ländern als strategisches Infrastrukturprojekt zur langfristigen Versorgungssicherheit.

Ein weiterer Faktor für die gedrosselte chinesische LNG-Nachfrage ist der Handelskonflikt mit den USA: Seit Februar 2025 hat China die Importe von US-LNG vollständig eingestellt, nachdem die Zölle auf bis zu 49 Prozent erhöht wurden. Dies macht amerikanisches LNG für chinesische Käufer wirtschaftlich unattraktiv. Stattdessen intensiviert China seine Energiebeziehungen zu Russland und plant den Ausbau von LNG-Importen aus diesem Land

Unsere Einschätzung: Wir gehen davon aus, dass China aufgrund des verlangsamten Wirtschaftswachstums und der Diversifizierung seiner Energiequellen auch im zweiten Halbjahr nur geringe Mengen an LNG importieren wird. Diese Entwicklung könnte zu einem Überangebot auf dem globalen LNG-Markt führen und die Preise in Europa unter Druck setzen.

EUA-Dez-25-Future: 200-Tage-Linie wird von oben getestet

.svg)

Der EUA-Dez-25-Future befindet sich seit dem Hoch vom 13.06. bei 76,75 Euro/t CO2 in einem kurzfristigen Abwärtstrend. Die 200-Tage-Linie bei 70,42 Euro/t CO2 wird aktuell von oben getestet, womit die charttechnische wie psychologische 70-Euro-Marke ebenfalls in Reichweite gerät. Unterhalb von 70 Euro/t CO2 ist ein Wiedersehen mit dem Verlaufstief vom 30.06. bei 68,71 Euro/t CO2 einzuplanen. Fällt die Notierung unter dieses Level, düstert sich das Chartbild erheblich ein. Ein Preisanstieg über 72,79 Euro/t CO2 würde aus dem kurzfristigen Abwärtstrend eine “bullishe Flagge” werden lassen und ein Kaufsignal generieren. Die 75-Euro-Marke gerät sodann in den Fokus der CO2-Händler.

DailyReport Outlook am 08.07.2025: Zoll-Deadline verlängert

.svg)

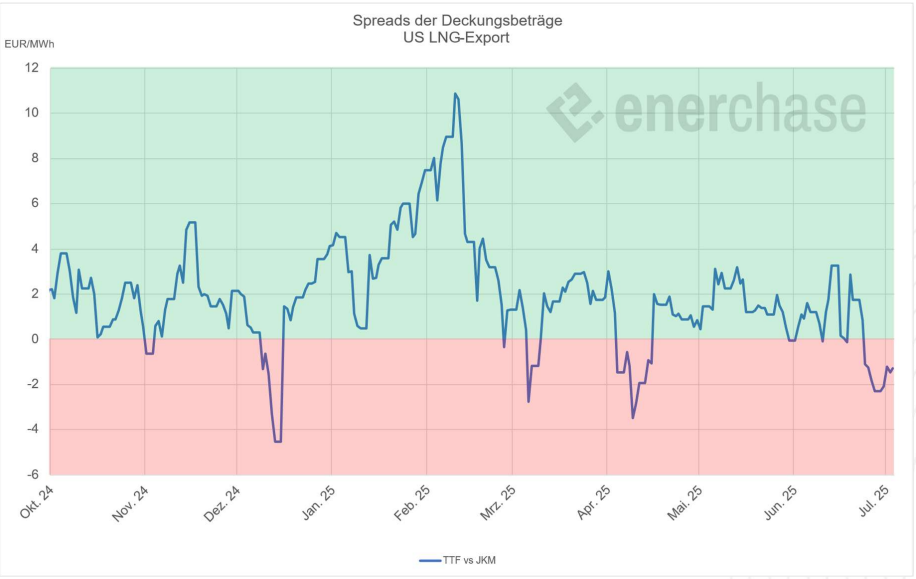

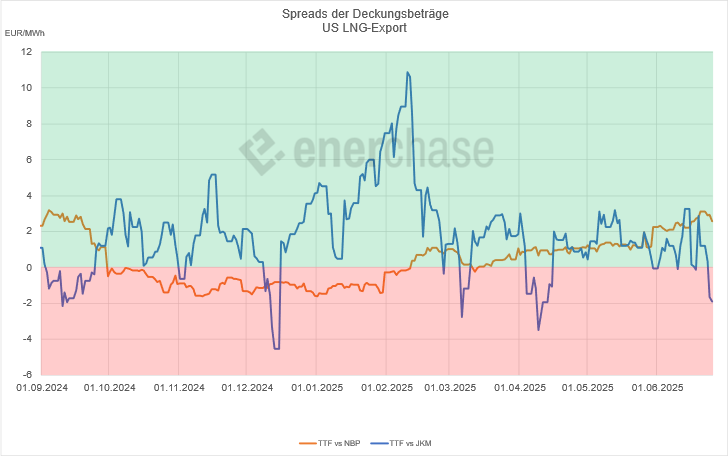

Die Preisentwicklung in den nächsten Wochen dürfte vor allem davon abhängen, wie stark die Nachfrage in Asien tatsächlich anzieht und ob die sommerlichen Temperaturen in Europa mit einer geringeren Windproduktion einhergehen, was wiederum den Gasbedarf weiter steigen lässt und über die EUAs dann auch bullish auf die Strompreise wirkt. Derzeit sehen wir mit Blick auf Europa aber überwiegend preisdämpfende Faktoren. Ein Risiko bleibt der Gas-Spread zwischen Asien (JKM) und Europa (TTF), der für Asien vorteilhaft ist.

Bullishe Faktoren

Hitzewelle ab nächster Woche erwartet, aber bereits bekannt. Auch der August wird überdurchschnittlich warm erwartet. Die Temperaturen sind aber nicht mehr so hoch wie im Juli.

Der Gas-Spread zwischen Asien (JKM) und Europa (TTF) ist aktuell zugunsten Asiens vorteilhaft. Dadurch dürfte US-Gas vermehrt nach Asien geliefert werden. Sollte also die asiatische Nachfrage in den kommenden Tagen spürbar anziehen, könnten die Gaspreise in beiden Regionen steigen.

Bearishe Faktoren

Kühlere Tage in Europa drücken aktuell die Nachfrage nach Strom für Klimaanlagen.

Derzeit überdurchschnittlich viel Wind verfügbar, was auch die EUA-Preise deckelt. Aber rückläufige Prognose für die kommenden Tage.

Leichte Prognoseanpassung nach unten für die kommende Hitzewelle, aber immer noch überdurchschnittliche Temperaturen für die Zeit vom 14. bis 31. Juli.

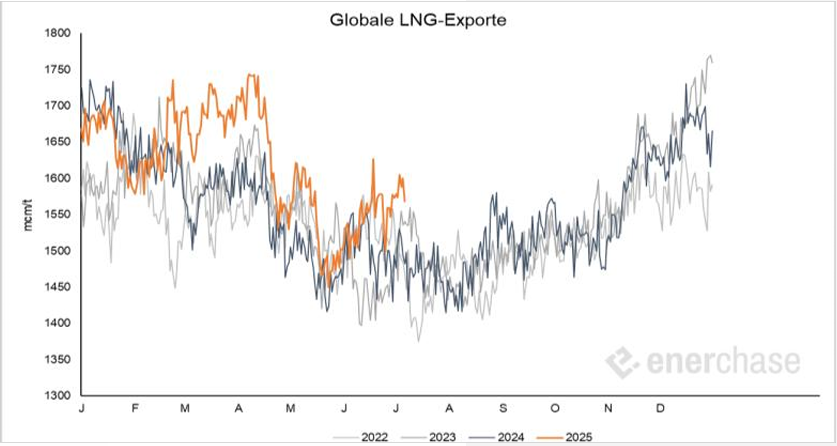

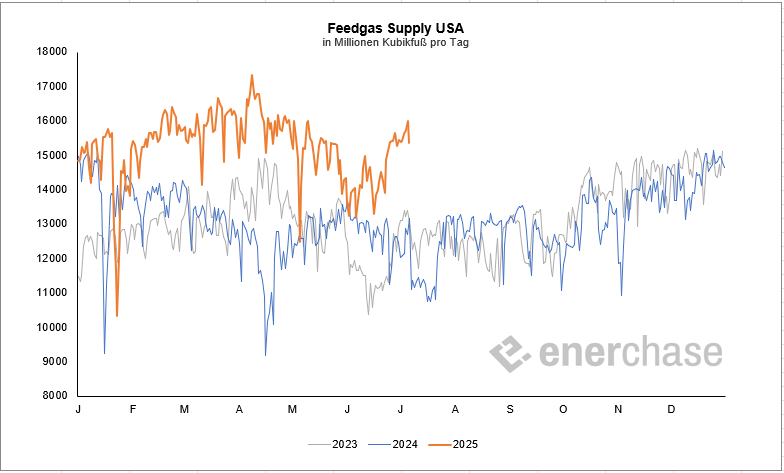

Robustes Angebot: Globale LNG-Exporte auf Rekordkurs und norwegische Gasexporte ebenfalls hoch, trotz Wartungsverlängerung am Troll-Gasfeld. Auch hohes LNG-Angebot aufgrund steigender US-Feedgas-Mengen.

Ferienzeit beginnt und dämpft die Energienachfrage.

Neutrale Faktoren

Ungewissheit über den Ausgang der Handelsgespräche, letzte Nacht Verschiebung der Deadline für die Gespräche mit der EU auf den 1. August. EU hat noch keinen Brief mit Infos zu neuen Zöllen erhalten.

Heute ist die Abstimmung im EU-Parlament zu Gasspeichervorgaben. Die Ergebnisse sind eindeutig und bekannt. Von daher dürfte dies kaum Überraschungspotential bereithalten.

Derzeit besteht keine ausgeprägte Korrelation der Aktienmärkte (EUROSTOXX 50) zum EUA-Markt. Der TTF Gas Frontmonat und die EUAs zeigen gemäß 30-Tage-Korrelationskoeffizient eine hohe Korrelation von 0,7. Auch der Strommarkt zeigt eine ausgeprägte Korrelation von 0,8 zum EUA-Markt.

Mehr dazu um 10 Uhr in unserem DailyReport Outlook.

DailyReport Recap vom 07.07.2025: Zoll-Deadline rückt näher

.svg)

Zu Wochenbeginn haben die Energiemärkte mehrheitlich zugelegt, obwohl es im Verlauf des Handelstages lange Zeit nach einem Seitwärtsmarkt aussah. Besonders im Fokus sind derzeit die Handelsgespräche zwischen der EU und den USA. Die Aktienmärkte in Europa schlossen deutlich fester und scheinen von einer Einigung in letzter Minute auszugehen, denn am 8. Juli verstreicht die von US-Präsident Trump gesetzte Deadline.

Der DailyReport Recap steht für eine begrenzte Zeit im TradingUpdate zur Verfügung.

Aktivieren Sie hier kostenlos unsere Push-Notifications und verpassen Sie keine TradingUpdates. Das funktioniert auch auf mobilen Geräten!

Preis-Perspektiven für TTF Gas in KW 28 neutral - Risiken auf der Oberseite bestehen

.svg)

Wir erwarten zunächst seitwärts gerichtete Gaspreise in Europa in dieser Woche, allerdings mit Risiken ab der KW 29 ff. auf der Oberseite. Einerseits erhöht sich das Angebot aufgrund steigender US-Feedgas-Mengen für das Freeport-LNG-Terminal, was die Preise am kurzen Ende in Schach halten sollte. Andererseits sind in Asien höhere Temperaturen und eine zunehmende Nachfrage nach Gas zur Kühlung zu erwarten. Die hohen Temperaturen in Asien könnten damit verhindern, dass die Preise am Gasspotmarkt stärker nachgeben.

In Europa deuten aktuelle Wetterprognosen darauf hin, dass die Temperaturen am 8. Juli vorübergehend unter die Norm fallen. Im weiteren Wochenverlauf wird jedoch ein erneuter Temperaturanstieg für den Rest des Monats erwartet. Soweit man dies überblicken kann, ist auch nicht mit viel Wind zu rechnen, so dass es zu vermehrten Hitzeflauten und einer höheren Nachfrage nach fossiler Stromerzeugung kommen kann. Dies wiederum führt zu einer erhöhten EUA-Nachfrage, was die Strompreise stützt.

Gleichzeitig ist der Gas-Spread zwischen Asien (JKM) und Europa (TTF) zugunsten Asiens vorteilhaft. Dadurch dürfte US-Gas vermehrt nach Asien geliefert werden. Sollte also die asiatische Nachfrage in den kommenden Tagen spürbar anziehen, könnten die Gaspreise in beiden Regionen steigen.

Die Preisentwicklung in den nächsten Wochen dürfte vor allem davon abhängen, wie stark die Nachfrage in Asien tatsächlich anzieht und ob die sommerlichen Temperaturen in Europa mit einer geringeren Windproduktion einhergehen, was wiederum den Gasbedarf weiter steigen lässt und über die EUAs auch bullish auf die Strompreise wirken müsste.

EUAs testen ersten Support bei 71 Euro/t CO2 im Stundenchart

.svg)

Energy Market Drivers am 04.07.2025: Independece Day - Heute keine Impulse aus Übersee

.svg)

Bullishe Faktoren

Die nächste Hitzewelle in Nordwesteuropa ist ab dem 14. Juli vorausgesagt, die Prognosen wurden zuletzt nach oben angepasst. Diesmal könnten die Temperaturen allerdings bis zu zwei Wochen lang deutlich erhöht bleiben.

Die EUAs sind mit einem bullishen Candlestick-Muster („Three Inside Up“) weiter positiv einzuschätzen. Eine zu überwindende Widerstandszone befindet sich bei 72,30-73 Euro/t CO2. Ein Anstieg darüber würde ein Kaufsignal generieren.

Ab nächsten Mittwoch (9.7.) würden die neuen reziproken US-Zölle gelten, wenn keine Einigung in den Handelsgesprächen erzielt wird. In unserem Basisszenario gehen wir allerdings von einer Einigung aus, was bullish für die Energiemärkte wäre. Jedoch ist Anfang der kommenden Woche mit erhöhter Volatilität aufgrund der Unsicherheit zu rechnen, wenn es nicht schon über das Wochenende zu einer Einigung kommt.

Die niedrigen Füllstände vieler deutscher Gasspeicher, wie etwa in Rehden mit nur 2,3 Prozent, sorgen für Unruhe in der Energiebranche. Auch andere große Speicher wie Breitbrunn (Uniper) sind zu rund zwei Dritteln leer, was vor allem auf fehlende wirtschaftliche Anreize zur Einspeicherung von Gas zurückgeführt wird.

Obwohl die Regierung ein Eingreifen in den Markt derzeit ablehnt, muss die staatliche THE die Speicher „irgendwann“ auffüllen, sollte das gesetzte Füllziel nicht erreicht werden. Dies wird preistreibend wirken.

Aktienmärkte in den USA im Bullenmodus. Dies könnte in der nächsten Woche über die EUAs preistreibend wirken.

Bearishe Faktoren

Kommende Woche wird deutlich mehr Wind erwartet als zuletzt, die Windenergieproduktion wird über Normal erwartet. Das entspannt den Strom Spotmarkt vor allem in den Abendstunden. Zudem wird weniger Gas für die Verstromung benötigt. In der darauffolgenden Woche wird weniger Wind als saisonal üblich erwartet, parallel zur erwarteten nächsten Hitzewelle.

Bundesnetzagentur spricht trotz des leeren Gasspeichers in Rehden von einer stabilen Versorgungslage im Gasmarkt. Allerdings fehlen nach wie vor die wirtschaftlichen Anreize zur Befüllung.

Neutrale Faktoren

Heute ist Feiertag in den USA (Independence Day), daher keine Impulse aus Übersee am Nachmittag.

Die 30-Tage-Korrelation zum Ölmarkt (Brent Crude Frontmonat) ist wieder gestiegen. Der Korrelationskoeffizient liegt beim Strom Cal 26 Base bei 0,7 und bei den EUAs bei 0,55. Überraschenderweise ist keine Korrelation des TTF Gas Cal 26 Futures zu Brent Crude vorhanden (Korrelationskoeffizient: 0,1).

Mehr dazu um 10 Uhr in unserem DailyReport #Outlook.

DailyReport Recap vom 03.07.2025: Big Beautiful Allzeithochs

.svg)

Am Donnerstag hat sich die Aufwärtsbewegung bei Gas, CO2 und Strom weiter fortgesetzt. Öl und Kohle hingegen haben nachgegeben. Der vorgezogene US-Arbeitsmarktbericht aufgrund des Independence Day am 4. Juli überraschte positiv und gab den Aktienmärkten zusammen mit der Aussicht auf „Big-Beautiful-Steuersenkungen“ Auftrieb zu Rekordhochs. Die US-Märkte gehen damit heute positiv gestimmt ins lange Wochenende. Auch dem deutschen Aktienmarkt gaben die Impulse aus den USA Auftrieb.

Der DailyReport Recap steht für eine begrenzte Zeit im TradingUpdate zur Verfügung.

Aktivieren Sie hier kostenlos unsere Push-Notifications und verpassen Sie keine TradingUpdates. Das funktioniert auch auf mobilen Geräten!

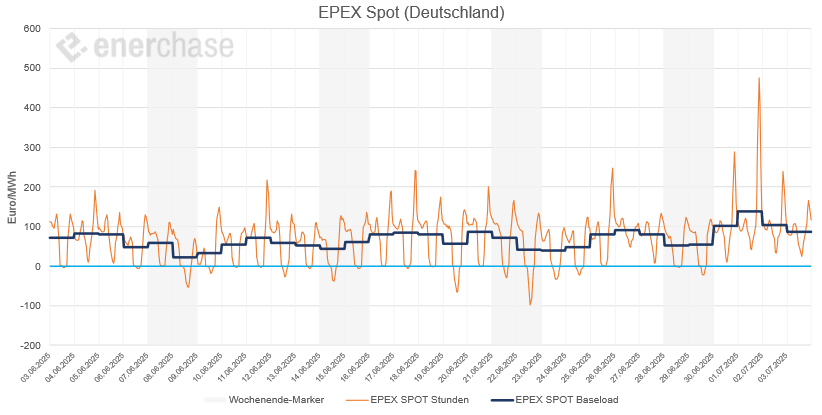

Hitzeflaute sorgt für Strompreisspitzen

.svg)

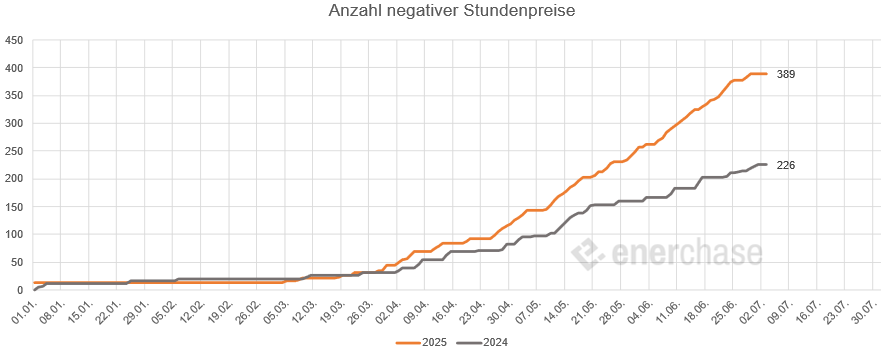

In der vergangenen KW 26 kam es an den Energiemärkten teilweise zu einem regelrechten Ausverkauf. So brachen beispielsweise das Strom Cal 26 Base um 6,6 Prozent und TTF Gas Cal 26 um 12,0 Prozent ein. Vor diesem Hintergrund fällt das Wochenminus von 2,8 Prozent des EUA-Dez-25-Kontrakts vergleichsweise moderat aus. Das Gros der Verluste wurde jedoch bereits zu Beginn der Woche verbucht, nachdem am Dienstag der KW 26 eine Waffenruhe im Krieg zwischen dem Iran und Israel verkündet wurde. In der aktuellen Handelswoche setzte sich die Baisse zum Wochenstart noch fort, die Hitzewelle in Nordwesteuropa sorgte dann aber für Kaufdruck. Insbesondere am Dienstag sorgte die Hitzewelle für kräftige Anstiege am Spotmarkt. In der Stunde 21 (20 bis 21 Uhr) kam es zu Preisen von über 500 Euro/MWh in Belgien und den Niederlanden. In Deutschland lag der Preis in der erwähnten Abendstunde mit 476,19 Euro/MWh nur knapp unter der 500-Euro-Marke.

Mit Blick auf den abgelaufenen Handelsmonat Juni zeigte sich am Strom-Spotmarkt ein durchschnittlicher Preis von 63,99 Euro/MWh, nach 68,08 Euro/MWh im Mai. Im Juni 2024 lag der Durchschnittspreis bei 85,86 Euro/MWh. Im gesamten ersten Halbjahr mittelte der deutsche Strom Day-Ahead bei 90,71 Euro/MWh. Im ersten Halbjahr 2024 lag der Spotpreis dagegen durchschnittlich bei 69,72 Euro/MWh. Hintergrund ist insbesondere eine schwache Einspeisung der Windkraftanlagen. So lag die Nettostromerzeugung von Onshore und Offshore kombiniert in H1 2024 bei 73.421 GWh. Im ersten Halbjahr des aktuellen Jahres wurden dagegen nur 60.293 GWh durch die Windkraftanlagen ins Netz gespeist. Dafür zeigt die PV-Einspeisung einen Anstieg auf 40.015 GWh, nach 30.739 GWh im Vorjahreszeitraum.

Hitze zwingt EDF zur Drosselung von Kernkraftwerken

Angesichts von Temperaturen von bis zu 41 Grad Celsius in Teilen Frankreichs kommt es zu einigen Einschränkungen der französischen KKW. Gemäß gesetzlichen Vorgaben muss der französische Energiekonzern EDF die Stromproduktion drosseln, wenn Flusstemperaturen zu hoch oder Wasserstände zu niedrig sind. Daher wurde die Abschaltung des Kernkraftwerks Golfech 1 (1,3 GW) bis zum 7. Juli verlängert. Auch die Reaktoren Blayais 1 (910 MW) und Bugey 3 (915 MW) mussten zeitweise ihre Leistung reduzieren. Zusätzlich wurde die geplante Wiederinbetriebnahme des französischen KKW Flamanville 3 (1,6 GW) nun durch EDF erneut verschoben auf den 13. August. Grund ist ein defektes Ventil im Primärkreislauf, das vergangene Woche entdeckt wurde. Der EPR-Reaktor war ursprünglich am 19. Juni für Tests abgeschaltet worden und hätte am 2. Juli wieder ans Netz gehen sollen.

Spanien erwägt erneute Verzögerung beim 15-Minuten-Stromhandel

Nach dem großflächigen Stromausfall Ende April in Spanien und Portugal zieht die spanische Regierung laut Analysten eine weitere Verschiebung der Einführung des 15-Minuten-Handels im Day-Ahead-Markt über den 1. Oktober hinaus in Betracht. Experten warnen vor systemischen Risiken, da die Umstellung hohe Anforderungen an Netzschutz- und Regelungssysteme stellt und eine Wiederholung von Ausfällen nicht ausgeschlossen sei. Die Maßnahme zur Integration erneuerbarer Energien wurde bereits zuvor von Juni auf Oktober verschoben, stößt aber weiterhin auf Kritik und Uneinigkeit unter europäischen Strombörsen.

Keine Einigung bei Stromsteuersenkung

Die Spitzen von Union und SPD haben sich nach fünfstündigen Gesprächen nicht auf eine zusätzliche Senkung der Stromsteuer für alle Verbraucher einigen können. Damit wird die Bundesregierung die im Koalitionsvertrag vereinbarte Senkung der Stromsteuer für private Haushalte und kleine Betriebe vorerst nicht umzusetzen. Stattdessen sollen lediglich Unternehmen aus dem produzierenden Gewerbe sowie der Land- und Forstwirtschaft entlastet werden. Als Begründung nennt die SPD den angespannten Haushalt und verweist auf fehlende Mittel in Höhe von rund 5,4 Milliarden Euro jährlich. Diese Entscheidung stößt auf breite Kritik aus Wirtschaft und Sozialverbänden. Der Sozialverband Deutschland (SoVD) bezeichnete das Vorgehen als "fatales Signal". Innerhalb der CDU wächst der Unmut über Kanzler Friedrich Merz, der ein zentrales Wahlversprechen nicht einlösen konnte.

Als alternative Entlastungsmaßnahmen plant die Koalition die Abschaffung der Gasspeicherumlage und eine teilweise Übernahme der Übertragungsnetzentgelte, was jährlich rund zehn Milliarden Euro Einsparungen für Verbraucher und Wirtschaft bringen soll. Dennoch bleibt die versprochene Reduzierung der Stromsteuer um fünf Cent pro Kilowattstunde für alle Verbraucher aus.

Energy Market Drivers am 03.07.2025: Abkühlung nach Temperaturspitze – Hitzerisiko bleibt aber hoch

.svg)

Bullishe Marktfaktoren

Asien bleibt Premiummarkt für LNG.

EDF verschiebt Wiederinbetriebnahme von Flamanville 3.

Investmentfonds bei CO2 und TTF Gas bleiben im Trend bullish.

Risiko von weiteren Hitzewellen bleibt vorhanden. Temperaturprognosen in Asien bleiben überdurchschnittlich hoch. Temperaturen in Nordwesteuropa ab Ende der kommenden Woche auch wieder überdurchschnittlich erwartet. Gleichzeit geht die Windprognose auf unterdurchschnittlich zurück.

„Big Beautiful Bill“ verabschiedet: US-Senat billigt Trumps Steuergesetz. Das Abgeordnetenhaus muss dem Entwurf noch zustimmen, das gilt aber als wahrscheinlich.

Bearishe Marktfaktoren

Hitzewelle in Nordwesteuropa erst einmal vorbei. Temperaturen sinken bis Anfang der kommenden Woche steil auf Normalniveau zurück und höhere Windeinspeisung erwartet.

Globales LNG-Angebot erholt sich nach Wartungen. US-Feedgas zuletzt wieder stark angestiegen.

Wartungen in Norwegen gehen zu Ende. Nur das Gasfeld Troll befindet sich noch in der Wartung mit einer reduzierten Kapazität von 17 Mio. Kubikmeter/Tag bis zum 8. Juli. Größere geplante Wartungen dann erst wieder im August.

Die jüngsten Vorschläge der EU-Kommission zur Erreichung des 2040-Klimaziels markieren eine weitere Aufweichung europäischer Klimaschutzpolitik. Umweltverbände wie der BEE begrüßen das ambitionierte Ziel, kritisieren aber die Aufweichung durch externe Zertifikate. Sie befürchten Betrug und fehlende Wirkung und warnen vor einer weiteren Verwässerung im politischen Prozess.

Neutrale Marktfaktoren

8./9.7. Deadline für Zollverhandlungen

Die Spitzen von Union und SPD haben sich nach fünfstündigen Gesprächen nicht auf eine zusätzliche Senkung der Stromsteuer für alle Verbraucher einigen können. Laut dem abschließenden Ergebnispapier sollen die bisherigen Pläne unverändert bleiben.

Am morgigen Freitag ist US-Feiertag „Independence Day“. Für Freitag erwarten wir einen ruhigeren Handel bei TTF Gas und den EUAs. Dies könnte dafür aber heute zu einer höheren Volatilität führen, da vor dem langen Wochenende (für US-Händler) Positionen glattgestellt werden.

DailyReport Recap vom 02.07.2025: Gemischtes Bild zur Wochenmitte

.svg)

Die Energiemärkte hinterließen am Mittwoch ein gemischtes Bild. Die zwischenzeitlichen Kursanstiege hielten nur teilweise bis Tagesschlusskurs. Strom und Gas verabschiedeten sich dagegen leicht im Minus.

Der DailyReport Recap steht für eine begrenzte Zeit im TradingUpdate zur Verfügung.

Aktivieren Sie hier kostenlos unsere Push-Notifications und verpassen Sie keine TradingUpdates. Das funktioniert auch auf mobilen Geräten!

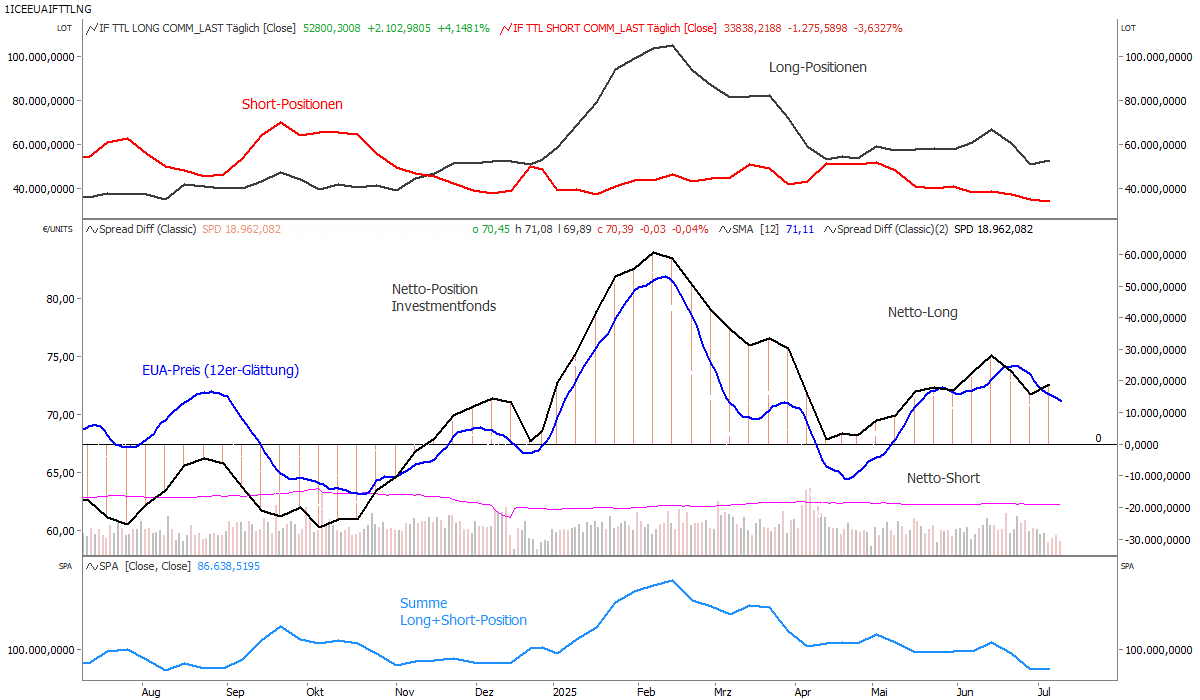

CoT-Report vom 27.06.2025: Fonds bauen Long-Positionen bei EUAs und TTF-Gas ab, bauen aber kaum neue Shorts auf!

.svg)

Der aktuelle Commitments-of-Traders-Bericht (CoT) für EUA- und TTF Gas-Futures vom 27. Juni 2025 zeigt, dass institutionelle Investoren und Fonds in beiden Märkten ihre Long-Positionen reduzieren. Bemerkenswert ist, dass dabei kaum neue Short-Positionen aufgebaut wurden. Das deutet darauf hin, dass es sich eher um eine bewusste Positionsanpassung handelt, nicht um eine grundsätzliche Trendwende oder eine negative Einschätzung der Märkte.

Im TTF-Gasmarkt bleibt das Engagement der Fonds weiterhin auf der Long-Seite. In den zwei Wochen zuvor hatten Spekulanten ihre Netto-Long-Positionen kräftig ausgebaut, zunächst um 27 TWh, danach um weitere 51 TWh. In der letzten Woche kam es zu einer Reduzierung um 24 TWh, nachdem die Preise von über 40 Euro/MWh wieder in den mittleren 30-Euro-Bereich zurückgegangen sind. Diese Kursbewegung haben viele Investoren genutzt, Long-Positionen abzubauen. Aufgrund des großen Down-Gaps von Montag auf Dienstag in der letzten Woche dürften aber keine Gewinne eingefahren worden sein. Es dürfte eine finanziell schwere Woche für die Spekulanten gewesen sein.